醫美界,又低調現身了一位投資大佬。

近期,規模10億元的海南華熙元祐醫療健康消費品產業基金成立,目標直指對醫療健康消費品領域創業公司進行孵化,其背後不僅站著華熙生物、海南自貿港基金、海口國家高新區基金,還出現了朗姿韓亞的身影。

而累計資管規模達539億元的朗姿韓亞的現身,也讓其背後前兩大股東朗姿股份實控人申東日和朗姿股份的投資身份昭然若揭。

作為朗姿股份掌舵者,申東日以72億元的身價位列【2024年胡潤全球富豪榜】第3058名,是上榜的綏化籍企業家,此前在【2022年胡潤全球富豪榜】中,申東日更是以15億美元(95億元)的身價坐穩「綏化首富」。

而其帶隊的朗姿股份,來頭也不小,2011年曾以國內「高端女裝第一股」之稱登陸深交所,如今更是憑借著米蘭柏羽、晶膚醫美、高一生、昆明韓辰四大醫美品牌,在醫美產業鏈中遊占有一席之地。

那麽,這家上市公司掌門是緣何變身投資大佬的呢?

這還得從2016年,申東日帶隊朗姿股份跨界醫美,以並購「買」江山的征途談起。

朗姿股份,是東北大哥申東日北漂所打下的江山。

1972年10月,申東日出生自綏化市安達縣(現安達市)的一個普通農村家庭,高中畢業後,為了減輕家庭的負擔,他便開始自謀生路。在老家混跡幾年後,申東日決定「出去走一走」,於是帶著比他小3歲的妹妹申今花南下,開始「北漂之旅」。

當時國內服裝市場品類單一,商業嗅覺敏銳的申東日立馬嗅到了商機,二人憑借著選品優良和高價效比,在北京透過夜市擺攤進入服裝行業,沒幾年就在靠著火紅的服裝生意賺到了二十萬。

女裝讓申東日賺到了第一桶金,也讓申東日在一路摸爬滾打中,以一手打造的朗姿股份成功敲開了深交所的大門,在39歲拿下了人生中的第一個IPO。

根據當時的招股書顯示,朗姿股份女裝業績增長亮眼。

2008年至2010年分別實作凈利潤3764.52萬元、6238.14萬元、12328.70萬元,復合增長率達75.8%。隨後兩年,朗姿股份也依然在營收凈利潤上保持雙上升的態勢。

不過從2014年開始,女裝業績開始下滑,善於把握機會的申東日也隨即開始尋求新增量,重新審視整個「時尚產業」,也由此開啟了並購之路。

2014年,為應對線上消費對線下的沖擊,朗姿股份開始將業務擴充套件至母嬰和文化時尚產業。

為此,朗姿股份收購南韓嬰幼兒服裝及用品企業阿卡邦(Agabang & Company)26.63%的股權,成為其第一大流通股股東。2015年,公司又向南韓面膜公司L&P Cosmetic Co., Ltd投資3.31億元、增資移動電商廣州若羽臣1.1億元,並參與設立珠海廣發朗姿互聯網時尚產業基金等。

然而,這些動作收效甚微,於是朗姿「掉頭」醫美,從南韓時尚圈拓展至醫療美容圈。

2016年,朗姿股份以股權和現金方式出資5億元設立全資子公司朗姿醫療管理有限公司,專註於醫療整形美容產業領域。當時公告顯示,朗姿僅在醫美領域的投入已達近9億元。

同年,朗姿還宣布戰略投資南韓醫療美容服務集團DMG,控股米蘭柏羽醫美和晶膚醫美連鎖。2018年,朗逸醫療完成西安高端醫美品牌「高一生醫美」100%股權的收購。

在切入醫美市場4年後,2020年朗姿股份的財報就彰顯出了其醫美業務的吸金能力。

憑借旗下並購來的3大醫美品牌米蘭柏羽、晶夫醫美、高一生醫美,2020年公司醫美業務營收雖然占比為28%,但歸母凈利潤0.69億元,同比+31.43%,已占公司總量的49%。

高增長的醫美業務貢獻了彼時朗姿股份的利潤增長,也讓2021年的朗姿趁著醫美行業東風迎來風頭最勁,股價以71.6元/股,創下上市10年以來的新高,較2020年上漲了近800%。

在【2022年胡潤全球富豪榜】中,申東日以15億美元(95億元)的身價成為了當之無愧的「綏化首富」。

自跨界醫美以來,朗姿股份一直以「買買買」模式,持續加碼醫美領域。

不過就算對並購基金運用已輕車熟路的申東日,也有過一段「陣痛期」。

一開始,朗姿股份主要采取直接收購方式,如2016年直接收購2家南韓醫美公司和6家境內醫美公司。

但當時這些收購耗資約4.25億元,而2015年其營收是11.44億元,經營活動凈現金流只有1.51億元。資金壓力可想而知。

於是,2017年3月,申東日改變策略,轉道並購基金模式。

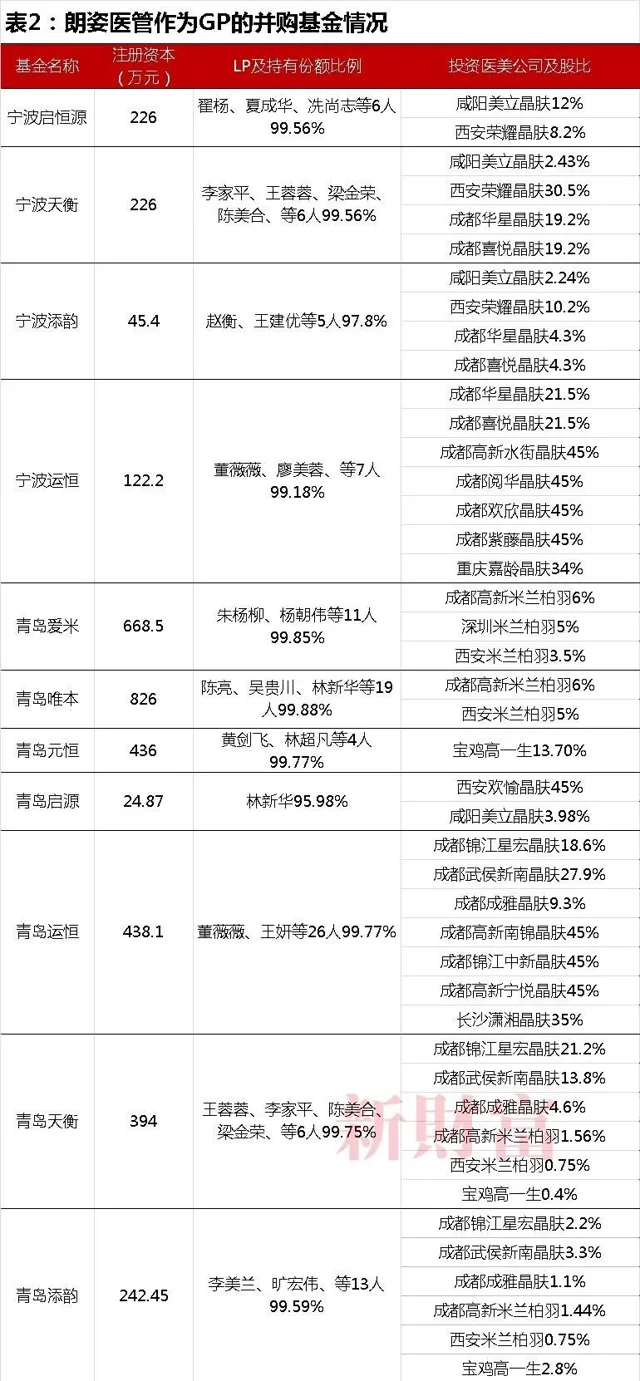

為此,朗姿股份設立朗姿醫管,以此作為GP,成立並購專項基金。待專項基金完成收購且收購標的達到盈利條件時,再由朗姿股份或朗姿醫管購買該標的全部或絕大部份股權。

綜合來看,朗姿醫管「主內」,作為醫美機構收購平台,來化解收購難題,其主要作用是集合朗姿股份高管、骨幹員工、合作夥伴的資金,用於新設、收購醫美公司。

去年6月,朗姿醫管斥資3.24億元,收購武漢五洲90%的股權、武漢韓辰70%的股權,再到今年一季度,擬以1.55億元現金收購鄭州集美70%股權,來發揮了其平台和過渡作用。

在朗姿股份轉型中,朗姿醫管「凝聚內部力量,融通外部資源」,是朗姿股份轉型的「特種兵」。而朗姿韓亞,則是申東日打造醫美版圖的對外力量。

朗姿韓亞2016年成立初期,由朗姿股份持股100%,隨後韓亞銀行、北京樂家園投資、共青城思念共融等股東排隊進場。截至目前,朗姿韓亞第一股東為蕪湖德臻睿遠投資合夥企業(有限公司),持股43.8398%,第二股東朗姿股份持股29.2265%。

值得註意的是,蕪湖德臻睿遠由朗姿股份實控人申東日、申金華兄妹於2019年5月成立。申東日及其控制的蕪湖德臻投資,擔任蕪湖德臻睿遠的GP,間接控制朗姿韓亞。

與朗姿醫管不同,朗姿韓亞投資廣泛,除了醫療健康外,甚至涉足芯片、半導體、B2B電子商務等領域,其中醫美方面主要是透過朗姿股份及關聯方參與設立的「博辰」字號並購基金。據新財富此前統計,朗姿股份在這些基金中合計認繳出資12.63億元,且出資比例較高。

同時,自2016年成立以來,朗姿韓亞負責營運朗姿股份旗下的博恒一號、博恒二號、博辰五號、博辰八號、博辰九號、博辰十號、武發基金等7只醫美並購基金,基金整體規模達28.37億元。

目前,這幾支基金已投資了北京麗都、南京韓辰、武漢五洲、杭州格萊美等多家醫美機構。

從申東日運作朗姿韓亞資管的方式來看,後者的主要功能是匯集外部投資機構和資源,為未來朗姿股份「再轉型」提供充足「彈藥」。

據天眼查,朗姿韓亞由現任藍橡資本CEO袁懷中擔任董事長,管理120支基金,對外投資19支基金,並公開參與了夢陽藥業、安徽眾合科技、時光整形醫院等57起投資交易。

再到此次華熙元祐基金的設立,可能是進一步劃出了申東日在醫美版圖的投資新重點。

據朗姿韓亞官微,華熙元祐基金是國內首支針對醫療健康消費品領域創業公司進行孵化的產業基金,主要投資成長期計畫,投資方式以領投為主,適度參與被投企業的營運管理,並提供計畫孵化服務。

從這個角度來看,此次基金的成立不僅意味著申東日的投資出手會從醫美中遊走向上遊,而且主打的並購玩法在這支基金運作中,可能也會有所變化,去投資和孵化創業公司,或與其醫美機構打通合作。

在申東日的並購運作下,朗姿股份透過版圖擴張上使得醫美業務收入增長顯著。

2023年,朗姿股份實作營業收入51.45億元,同比增長24.41%;實作歸母凈利潤2.25億元,同比增長953.37%。其中,醫美板塊是朗姿股份最大的營收板塊,實作營收21.27億元,營收占比41.33%,時尚女裝緊隨其後,占比38.56%。

事實上,經過追溯調整後,2022年朗姿股份的醫美業務憑借16.65億元的營收首超女裝板塊,成為營收第一大來源。2023年年報公布後,醫美業務營收占比進一步加大。截至2023年年報報告期末,朗姿股份擁有38家醫療美容機構。

但業績飄紅之下,朗姿股份也有隱憂。

朗姿股份在公司經營計劃中明確,要促進醫美業務規模的全國拓展。這意味著,朗姿股份在未來的經營中可能繼續依靠並購,提升醫美板塊的市場份額,會需要尋求更大的資金支持。

2023年6月,公司曾披露了一項16.7億元的定增方案,用於在成都、重慶、鄭州、青島、昆明五地建設醫美醫院。不過,這一輪大額募資也引得深交所下發了關註函。

4月22日,在朗姿股份【關於2024年度向金融機構申請綜合授信額度的議案】中,公司又表示2024年度擬向金融機構申請合計不超過人民幣30億元的綜合授信額度。

產業基金的重資本運作下,或將持續對朗姿股份如何把握被投資企業,以及基金融資及募資等能力提出挑戰。

同時,醫美板塊疊加中高端女裝業務,行銷需求更甚,導致朗姿股份的銷售費用居高不下。2023年銷售費用為21.18億元,同比增長21.29%;管理費用4.17億元,同比增長19.18%。

快速擴張下,商譽高企的壓力也不容小覷。2023年,朗姿股份的商譽達到11.34億元,相當於同期公司凈資產30.12億元的37.65%。

此外,朗姿股份並購的醫美機構處於醫美產業鏈中遊,其利潤遠不及上遊。

以2023年上半年財報披露的數據為例,朗姿股份醫療美容業務毛利率為54.05%,而處於上遊的愛美客的溶液類註射產品和凝膠類註射產品毛利率已高達95.1%和97.38%,華熙生物的醫療級透明質酸原料毛利率也有85.29%。

而這可能也就部份解釋了4月朗姿股份與華熙生物在產業基金上的攜手,或為其向上探做一些準備。

與此同時,醫美中遊環節雖然可以透過並購進入,但由於存在大量的中小型機構和非正規機構,市場格局較為分散,壁壘較低也導致競爭激烈。

據相關統計,目前22家醫美上市公司中,有10家公司主營業務並非醫美,而在房地產、半導體、母嬰消費、女裝、農化、生物基纖維等行業。

其中,醫美中遊上市公司轉型最「猛」,大部份透過斥資收購醫美機構實作賽道轉換,譬如房地產行業的蘇寧環球、母嬰消費品行業的金發拉比和生物基纖維行業的奧園美谷。

可見,在整個醫美行業,無論是並購還是跨界,申東日帶隊朗姿股份雖先行,但並不是孤勇者。

於52歲申東日而言,從衣美到醫美征途中,在外有勁敵、內有隱憂之下,或仍道阻且長。