文 | 零售商業財經,作者 | 尹雅丹、呂鑫燚,編輯 | 鶴翔

三年虧了超80億的永輝超市,終於決心改變。這個未能和時代同頻共振的商超,開始尋求時代「弄潮兒」胖東來的幫助。

5月5日,永輝超市董事長張軒松、CEO李松峰和十余位公司高管一起,親自趕往許昌,拜訪胖東來董事長於東來。在多次深入溝通後,於東來再次掏出「法寶」,開啟幫扶調改永輝超市的道路。

圖:胖東來調改永輝超市

調改的號角剛剛吹響,是否能復制步步高的營收增速神話尚不得知。但透過其財報來看,可以確定的是,這次機會是永輝超市為數不多的「救命稻草」。

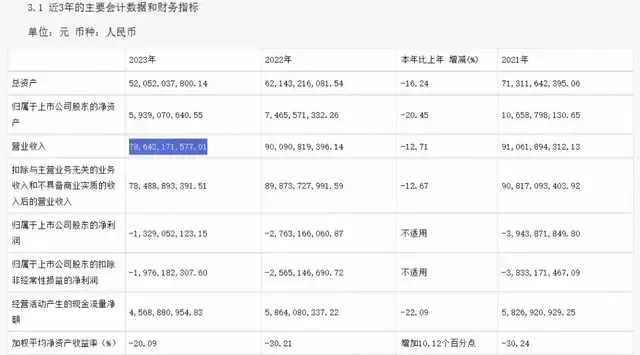

4月26日,永輝超市釋出2023年年報,總體營收達786.42億元,同比下降12.71%,歸母凈利潤同比減虧14.34億元,其中第四季度營收僅為165.54億元,歸屬於上市公司股東的凈利潤-13.81億元。此外,2023年,永輝超市共關閉門店45家,新簽約門店僅為10家。

圖:永輝超市2023年年報截圖

對於第四季度的業績表現不佳,李松峰在永輝超市業績說明會上解釋道, 「巨虧」歸因於傳統淡季以及投資資產減持。

倘若將時間線拉長,不難發現永輝超市的業績不單純因為季節性原因,自2020年900億營收巔峰後,永輝超市業績急轉直下。三年間,歸母凈利潤分別巨虧39.44億元、27.63億元和14.34億元,合計超80億元。

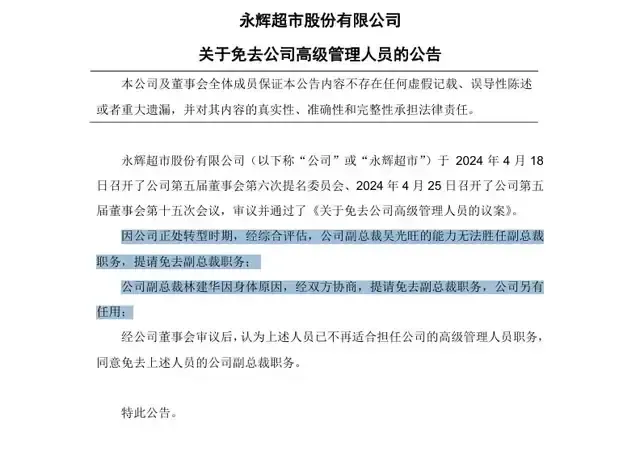

業績不佳,永輝超市開始裁員及回籠資產 :先是免去兩位副總裁吳光旺與林建華職責,而後出售永輝雲金科技有限公司65%股權,轉讓價格約為3.36億元、出售萬達商管近4億股份,轉讓價格約為45.30億元。

圖:永輝免職公告

出售股份、關停店面等帶來的盈利賬單,更像是斷尾求生。自詡「商超霸主」的永輝超市,被電商、社群團購打得毫無招架之力,永輝超市虧損的這口氣,終於靠「賣賣賣」勉強緩過來。

時過境遷,轉過身來的張軒松兄弟,清醒地意識到,坐吃山空的永輝超市再慢一步,生機便少一分。

無論是尋求胖東來幫助,還是其他業務端調整,永輝超市都已經站在十字路口,不得不向前走了。

01 從「新零售」到「心零售」當胖東來被公眾推到零售界「神壇」之位時,曾被寄予厚望的「全新物種」新零售代表玩家盒馬鮮生,已經深陷發展瓶頸期,正不斷調整姿態來應對零售業的未知挑戰。

胖東來的兇猛和盒馬的收縮,頗有王不見王的意味。

誠然,沒有一家企業能永遠霸占「王者」之位,在新舊種子選手交替之際,更應當探尋的是其背後蘊藏的叠代邏輯: 當下零售業正在完成一場由「新零售」到「心零售」的行業洗牌期。

2016年前後,「新零售」誕生,被業內視為其吹響了第四次零售業革命的號角。新零售的出現,重塑了傳統商超「人貨場」的簡單邏輯,在此基礎上融入了精細化營運、客戶體驗、全渠道營運等概念,由此構建商超生態能力。

圖源:網路

以盒馬鮮生為代表的玩家入局後,開始做大零售商超的蛋糕。

從前端來看,向線上、線下場景要訂單增量,線上透過即時配送的方式,在極短時間內滿足使用者即時性購物需求。線下,增加體驗式購物氛圍,以「鮮食+空間」概念,啟用消費者購物欲望。圍繞「人」做營運,將使用者需求前置,提供更有情緒、服務、多元特色的購物體驗。

從後端來看,加碼物流倉儲、自建工廠等供應鏈環節,不斷拉高供應鏈效率,攤薄供應成本,掌握更多上遊的話語權,以此賦能給前端。

此外,還將數位化作為基石,透過大數據、AI等技術,助力全渠道的效率提升, 最終形成數位化、標準化、智慧化、規模化的新零售業態。

新零售恰好順應了消費升級的東風,消費者偏愛更有品質、更為標準的商超。大環境的風向,一定程度上為新零售生長奠定了基礎。

但零售業最不缺的就是變數,在「極致價效比」的時代下,消費者開始擁抱更具有質價比的產品,也更想在千篇一律的標準化門店中,體驗到區別於數位化高效率的人情味。

圖源:網路

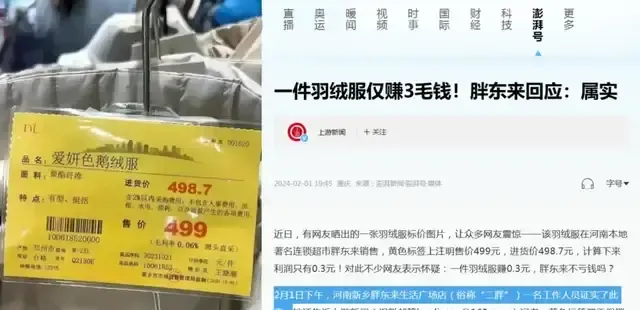

於是,一件羽絨服僅賺3毛錢, 更有價效比、用心做服務的胖東來成為了行業新代名詞,其背後對映出的「心零售」也即將吹響第五次零售業革命的號角。

胖東來對待顧客永遠是多想一步、以心換心。

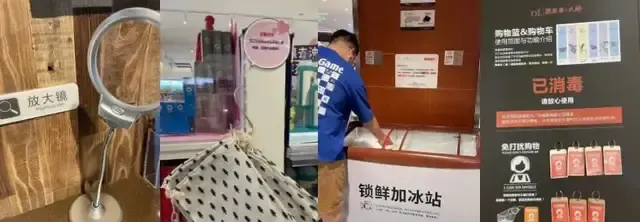

圖源:網路 各種便利的小工具

胖東來超市中,從來不缺各種便利的小工具,比如橙子旁邊的剝皮器,冷凍櫃上面的防低溫矽膠手套,配料表、飲料、調料、熟食和奶粉產品旁邊的放大鏡等。

「Retail is detail.」在每個細節裏胖東來為顧客「埋彩蛋」,讓顧客自行發現細節中的無微不至。

在團隊內部,胖東來也做到了將心比心,並不將員工效率做為首位,則更註重員工心情。相比用加班時長貼補效率的做法,於東來直言加班不道德,甚至還給員工設定了「委屈獎」,意在鼓勵員工不畏投訴做正確的事。

用真心去經營一家商場,其收獲的遠不止節節高攀的銷售額,還有使用者的真心。當胖東來開啟調改,先後幫助嘉百樂、步步高、永輝走上新發展路線時,第一課也永遠是「用心」。

掀起調改之風的胖東來,也掀起了一場「心零售」的革命,這背後所反映的是零售行業在數位化基建完成後所需要的文化滋養與品牌塑形。

02 生鮮+合夥人,兩張「王牌」是否奏效?回歸到本次調改的另一個主角來看,永輝超市也並不全是無牌可打,「生鮮」便是張軒松、張軒寧打出的最硬底牌。

圖源:品牌官網 永輝超市

生鮮作為非標品,其鏈條冗長,從農產地到貨架,采購、運輸、擺放各個環節跑通後,導致其毛利低下,成為入不敷出的虧本生意。鮮少有入局者能意識到,搬進商超的生鮮除了更高的成本之外,有規模盈利的可能性。

永輝超市2010年登陸資本市場前後,國內生鮮交易還停留在傳統的農貿市場階段,生鮮標準化、商超化無從談起。

彼時,張氏兄弟打造出「買手采集」模式,以買手制為主,供應商制為輔,自建起超300人的采購團隊、生鮮布點全國二十余個農產品基地。在生鮮供應側探索出「產地直采+基地專供」的模式,用冷鏈運輸+標準化操作,打通采摘-保存-配送層層關卡。

圖源:品牌官網 永輝某物流中心倉

在同行還是30%生鮮損耗率的時候,永輝的損耗率做到了驚人的4%-5%,讓其在極度考驗供應鏈水平的超市行業中站穩了腳跟。

2017年,永輝超市財報數據顯示,其生鮮毛利率達到13.54%,歸屬上市公司股東凈利潤18.01億元,同比增長45.06%。

永輝超市成為擊碎「生鮮賺流量」這一商超慣用「伎倆」的業界傳奇。

除了重投供應鏈,張氏兄弟的管理制度也可圈可點。

永輝超市在備受資本青睞的全盛時期時,和其背後「合夥人+賽馬制」的制度有關。

圖源:永輝回購報告書截圖

這套邏輯很簡單,由永輝超市出錢、員工創業、薪資保底、利潤分成,透過設定與銷售額或與毛利潤掛鉤的收益分成,讓員工在永輝的平台下「創業」。對於常年紮根貨源采買的「買手團隊」,張氏兄弟更是舍得放血。

透過下放期權、折扣入股等擴大股權激勵範圍的方式,讓無論是超市一線員工還是遠在田間的買手團隊、農戶都與集團利益深度繫結,十幾年內功積澱下,抓住「人」心的永輝,同樣抓住了最後一次騰飛的機會。

漂亮豐富的生鮮產品、熱情周到的推銷服務,成為永輝增加消費黏性的又一活招牌。

賽馬制,是永輝「合夥人」制度下殘酷的一面。簡而言之,就是透過內部競爭,實作末位淘汰,裁掉業績不好的員工甚至店長,且集團將裁員等一系列人員變動的權力下放到一線,讓店長自主決定,競爭激烈度可想而知。

借力打力的方式,節約了大量的金錢與時間成本,管理力出眾的永輝也成功接住了諸如騰訊等互聯網巨頭的資本湧入。而同樣,一旦強勢巨頭介入,也意味著創始人利益盤將受到威脅,張軒松兄弟合久必分的故事似乎在這已冒出了苗頭。

圖源:品牌官網

生鮮,這一從傳統大賣場分裂出來的特有品類,一方面錯開了與商超巨頭的正面交鋒,以另一種方式轉身,創設「生鮮引流、食品變現」的新型商超模式。

換言之,永輝超市打造的生鮮護城河,以強有力的姿勢破局巨頭壟斷的陰影,同時又以規範化對傳統農貿市場進行專業化的降維打擊,商業講究先來後到,最先入局並且專攻生鮮的張氏兄弟,無疑是吃到了時代的第一波紅利。

03 新零售退潮,斷臂求生最忌戰略搖擺硬幣終存對立兩面,重資產模式下的永輝並沒有給自己留有回身的空間。

2023年,「京東集團收購永輝超市」的訊息再度浮出水面,自2015年、2018年、2020年,京東不斷增持永輝超市股票,外界傳言劉強東企圖以全資收購的方式拿下永輝的實際控制權。最終在2024年,京東宣布減持永輝票倉,劉強東終於對永輝喪失了耐心。

圖源:微博截圖

業態老化的現狀下,把握不住市場需求,著急忙慌叠代的永輝超市,落入了賣場失靈的結局。

相比沃爾瑪,永輝的大象轉身顯得有些目標失焦。

從2017年至今,在消費趨於冷靜和社群團購低價的大肆擴張的影響下,張軒松兄弟的老牌大賣場模式逐漸失靈。內外交困下,張氏兄弟將風口期的零售創業業態摸索個遍,將目光聚集到超級物種、永輝生活、mini店等名聲大噪的新業態上,但最終歸於塵土。

以超級物種為例,超級物種主打「高端超市+生鮮餐飲+O2O」混合業態,既要線上又要線下,過於大而全的場景,使得各個維度無法做到極致化,在零售和餐飲兩頭忙碌的過程中留不下四處對比的使用者。

究其原因,永輝的轉型並沒有沃爾瑪那樣的戰略堅決,而是四處下註,資源來不及集中,供應鏈來不及完善,很快便被競爭對手「釜底抽薪」,搶走了曾經的老使用者。

戰略不堅決,在依賴「合夥人制度」時或許就已註定,決策層意見不統一,讓永輝在創新業務探索上顯得舉棋不定,稍不留神,風口期便呼呼而過,結果便是永輝的老本行供應鏈在折騰中被傷得七零八落。

永輝「生病」,創始人兩兄弟卻稍有抽身走人之意。

圖源:網路 張氏兄弟

永輝超市董事長張軒松自2018年以來透過轉讓、大宗交易等方式持續減持套現,共計套現16.25億元,近年來更是加速套現,2021年透過大宗交易累計套現21.21億元,2022年又套現7.33億元,2023年又套現約3億元。

同時,張軒寧同樣不甘落後,分別於2020年將名下股權轉讓給永輝超市,變現3.8億元,2023年透過大宗交易提現1億元。

據不完全統計,兩兄弟在永輝2017年處於歷史高位時便開始套現,累計套現超110億元。

也許所有人都明白,時代已經不屬於永輝,土崩瓦解可能只是時間問題。

轉型空間小和戰略決策搖擺,成為永輝放血的重要原因,此時尋求胖東來幫助的永輝超市,是否能真的重回巔峰,還要打一個問號。

04 結語兄弟之爭讓永輝加速步入中年危機,顯然永輝還沒有走出來。

市場對零售企業「試錯」的包容性較差,不確定性對永輝這樣依賴投資的大集團無疑是阻擋資本繼續砸錢的一大因素。

永輝失去了三年,幻想透過生鮮邏輯找補回來已然不可能,未來的路還需要精耕細作。