「為什麽新能源汽車20多萬元,但保費和50多萬元的燃油車接近?」

「三年沒出險,保費為什麽還上漲了?」

每隔一段時間,關於新能源車險保費貴、保費漲價的訊息就會引起一波熱議。

【每日經濟新聞】記者註意到,在車主吐槽價格貴、保司「殺熟」的同時,作為從業者,保司對於新能源車險也呈現出了不同的態度。在市場份額高度集中的車險市場,以「老三家」為首的頭部機構對於新能源車險的態度是積極而堅定的,反觀中小機構,則是有點模糊和猶豫。

「老三家」在車險市場占據絕對優勢1980年,中國人民保險公司逐步全面恢復中斷近25年之久的汽車保險業務,彼時疊加經濟發展和機動車輛普及等因素,車險在短時間內迎來了一波發展潮。

【守正創新·2024新能源車險發展報告】顯示,1980年,汽車保險僅占財產保險市場份額的2%,到了1988年,汽車保險收入首次超過20億元,占財產保險份額的37.6%。

自此以後,汽車保險就成為了財險領域的第一大險種,保費占比一度超過七成。

雖然車險經歷了商車費改等幾輪改革,但其依舊是財險的主流業務之一,在整個財險市場的保費規模中占據半壁江山。國家金融監督管理總局數據顯示,2023年,財險機構原保險保費收入為15868億元。其中,機動車輛保險原保險保費收入為8673億元。

從保費數據可以看出,車險保費占比達到了55%,是財險行業保費的中流砥柱。也正因為如此,市場流傳著「得車險者的天下」的言論。可是從車險從業機構的現狀來看,整個市場的頭部聚集效應十分明顯,雖然經過了這麽多年的發展,但是「老三家」依然穩穩地掌控了車險市場大半的份額,他們就是人保財險、平安財險、太保財險。

2023年財報數據顯示,人保財險、平安財險、太保財險的車險保費收入分別是2856.26億元、2138.51億元、1035.14億元。三家合計車險保費收入6029.91億元,占全年車險保費收入的七成左右,而其余財險機構共同瓜分剩下的三成市場。

保司對新能源車險的參與態度出現分層也正是因為如此,當新能源汽車來襲時,「老三家」的積極性高於其他中小機構。

經過了十多年的發展,新能源車的保有量如今已經超過2000萬輛。國家發改委新聞發言人李超在新聞釋出會上表示,截至2023年底,全國新能源汽車保有量超過2000萬輛,其中純電動汽車保有量1552萬輛,占比超過76%。展望未來,新能源汽車特別是電動汽車仍將保持較快速度增長。

這給新能源車險這一增量市場帶來了廣闊的想象空間。東吳證券預計,到2025年,新能源車險保費規模達1947億元,占車險總保費比例約為20.1%;2030年保費規模將達4821億元,占車險總保費比例約為37.1%。

可是面對這樣的市場,車險「玩家」們的態度卻出現了微妙的變化。具體來看,以「老三家」頭部保司在新能源市場的投入是必然且堅定的,由於這些機構在行業內的領先地位和強大的實力,使得他們不能也不願意錯過新能源市場的巨大機遇。

以人保財險為例,2022年,人保財險承保467萬輛新能源車,同比增長59.6%,保費收入206億元,同比增長72.7%。2023年,人保財險承保新能源汽車737.05萬輛,實作保費收入320.37億元,新能源汽車商業險保費市場份額34.56%。

保費規模居前十的其他保司對新能源市場的態度同樣是不得不入的,相較於頭部保司,在市場競爭的壓力下,他們的心態更多的是一種「我們不能丟」的緊迫感。

以陽光保險為例,數據顯示,2023年,陽光財險新能源車險保費增速達到46.4%。

排在二十幾名到三十名的保司,處境則相對復雜,他們同樣面臨著新能源市場的巨大誘惑,但是實力和資源又相對有限,因此,他們在進入新能源市場時更加謹慎;至於五十名以後的保司,他們在新能源市場的參與度則可能更加有限,由於實力和資源的限制,他們會更加關註市場的波動性和風險性,在進入新能源市場時也更加謹慎,甚至可能會選擇觀望或者暫時結束。

數據沈澱、風險測算是保費面前的「攔路虎」有從業人士在跟記者交流時表示,頭部保司有較強的風險辨識能力,基於以前的數據積累以及較強的分析能力,能有較好的模型去做風險的篩選和細分。反觀中小保司,在人才儲備、數據、模型、落地等方面都存在短板,所以即便面對新能源車險這樣的藍海市場,也會相對謹慎一點。

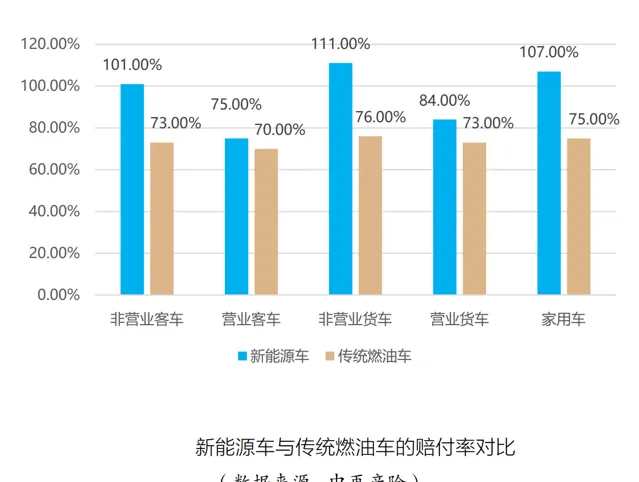

無論是頭部保司的積極探索還是中小保司的謹慎觀望,其背後都面臨著一個最為核心的問題——盈利問題。雖然同為車險,但新能源車險的保費定價、賠付成本、賠付率明顯高於傳統車險。中再產險統計,從出險頻率來看,各種使用性質的新能源車出險頻率幾乎均高於傳統燃油車。從案均賠款來看,新能源車整體高於傳統燃油車,家用車達到7201元,高出燃油車近600元。

為何有著多年車險經驗的保司目前還沒能徹底「玩轉」新能源車險,其最根本原因是新能源車與傳統燃油車的結構不同。區別於傳統燃油車,新能源車的核心是動力電池、電機、電控為主的「三電」系統。這意味著,若新能源車的電池系統遭受碰撞,可能會出現無法局部維修的情況,需要更換整個電池組,從而增加了小事故的維修成本。

其次,新能源汽車目前仍未形成有效且低成本的維修體系,送修成本高,與傳統燃油車下保險公司與4S店實作送修資源互換的模式存在差異,不利於保險公司控制維修成本。此外,車主的駕駛習慣、行為習慣、用途等不同也會讓新能源車面臨同不同程度的風險。

「新能源車險之所以會出現平均賠付較高的情況,與保險公司的定價能力不足和理賠風控技術不完善有關。」北京保險服務中心總裁廖建光在接受記者采訪時曾分析稱,一方面,新能源汽車產業正處於快速發展階段,技術持續創新快速叠代,仍存在影響車輛品質和安全性的不穩定因素,保險公司對車輛整體風險評估存在極大難度;另一方面,新能源汽車套用期不長,保險公司尚缺乏足夠的數據支持保險產品的開發與定價。

此外,廖建光還提到,保險公司缺乏具備新能源汽車電氣化知識和損失認定能力的專業人員,同時新能源汽車零配件生產尚不夠市場化,相關產業鏈主要受主機廠掌握,配件成本和維修工時明顯偏高。

新能源車險生態迎來更多新玩家既然既有經驗「局部失靈」,如何才能啃下新能源車險這塊「硬骨頭」?保司開始向內求改變、向外尋合作。

動作最多的就是資金實力、行業影響力、客戶群體均較強較大的頭部機構。太保財險與多家新能源車企建立了總對總的直營生態合作,透過車企APP平台植入助投保、雲端理賠等保險服務,雙方圍繞智慧駕駛保險等領域的合作探索,不斷創新技術和服務模式;人保財險聚焦新能源車動力電池健康安全、事故維修等實際場景,結合使用者用車行為、車輛狀況等,打造「電池雲智檢平台」,為車主提供保中安全檢、保後事故檢、電池修復、電池回收等新能源動力電池全生命周期服務。

當自身無法完成數據積累和更詳細的風險定價時,部份保司開始向外尋合作,而這也吸引了很多與新能源車險服務生態相關的機構入局。北京保險服務中心釋出「新能源汽車保險(EVI)風險減量數位化解決方案」;螞蟻保攜手多家保司探索「聯合定價」技術;律商聯訊風險資訊則針對新能源車推出了風險評分解決方案、全渠道車險承保流程最佳化方案、新能源車險解決方案以及車聯網保險解決方案。

「作為有使用者、有數據的公司,我們希望能為行業帶來一些破局點。」螞蟻保車險新能源車業務負責人張怡文表示:「所以我們開啟了聯合定價,也是希望計畫可以長期地助力於行業的低碳出行,並在未來對使用者做一些正向的鼓勵,幫助他們建立一些正確的、合適的駕駛習慣。」

上述這些「玩家」的加入也推動了新能源車險行業提質增效,向客製化、差異化進一步邁進。廖建光表示,目前新能源車險面臨一系列的問題,需要跨業融合、協同創新、系統性解決問題,保險行業應充分發揮多年來積累的風險管理經驗,結合新能源汽車大數據與創新技術,實作保險的風險補償轉向風險減量管理的跨越。

每日經濟新聞

如需轉載請與【每日經濟新聞】報社聯系。