盛松成系中國首席經濟學家論壇研究院院長、中歐國際工商學院經濟學與金融學教授、中國人民銀行調查統計司原司長

當前,中國經濟復蘇仍具不確定性,財政政策和貨幣政策的角色更加關鍵。

在日前舉辦的2024陸家嘴論壇專場活動——中歐國際金融圓桌研討會暨中歐陸家嘴金融50人論壇夏季會議期間,中歐國際工商學院經濟學與金融學教授、中歐陸家嘴國際金融研究院高級學術顧問盛松成表示,「未來超長期特別國債將持續發行,降準是現階段中國貨幣政策配合積極財政政策的主要手段。在目前金融機構超儲率較低的背景下,可以透過降準有效調節流動性。」近期,各大機構普遍認為,中國降息受到強美元、美聯準降息預期推遲的制約,但降準的機率依舊存在。

去年召開的中央金融工作會議提出,「要充實貨幣政策工具箱,在央行公開市場操作中逐步增加國債買賣」。盛松成認為,中國國債市場規模已居全球第三,流動性明顯提高,央行透過在二級市場買賣國債投放基礎貨幣的條件逐漸成熟。但是這不可能一蹴而就,需要相當長的時間,「比如操作頻率、規模、央行持有國債的剩余到期時間,這些都是很重要的。買賣短期、中期還是長期國債,怎麽操作,這些對我們都是新的課題,也需要一大批專業人才。」

今年財政實際支出力度比去年明顯增強

盛松成認為,為了應對經濟增速放緩,今年財政實際支出力度將比去年明顯增強。

今年政府工作報告提出「強化宏觀政策逆周期和跨周期調節,繼續實施積極的財政政策和穩健的貨幣政策,加強政策工具創新和協調配合」。

盛松成表示,「報告提到的政策工具創新和協調配合,我的理解主要講的是財政政策和貨幣政策。預計未來較長時期,中國宏觀調控將以財政政策為主,貨幣政策予以配合。」

政府工作報告還提出,「從今年開始擬連續幾年發行超長期特別國債,專項用於國家重大戰略實施和重點領域安全能力建設,今年先發行1萬億元」。

「所謂超長期特別國債指的是10年以上,20年、30年、50年都有。我們以前也發行過,但沒有像這次一樣連續幾年發行。今年先發行1萬億元,明年發多少就看明年經濟執行情況。」他稱。

此外,根據政府工作報告, 2024年赤字、專項債和超長期特別國債合計占8.96萬億元,超過去年的8.68萬億元。

「實際上還不止這個數。」盛松成表示,「去年10月24日人大常委會透過決議允許財政部發行1萬億元特別國債。這1萬億元特別國債到去年年底,實際上發了5000億元,還有5000億元沒有發完。考慮這1萬億元特別國債主要會在今年使用,今年財政實際支出力度將比去年明顯增強。」

今年5月末,社會融資規模存量同比增長8.4%,5月當月社會融資規模增加了2.06萬億元,而4月社融是負增長。之所以5月社融大幅回升,其中一個重要的原因就是政府債券發行。

5月當月,政府債券凈融資達到1.2萬億元,占5月社融增量的59.2%,而5月政府債券凈融資占1~5月的近一半,包括國債、地方債,說明政府債券發行明顯加速。

降準是貨幣政策配合財政政策的主要手段

面對大量的政府債券發行,貨幣政策將在配合財政政策方面扮演重要角色。

在貨幣政策工具箱中,盛松成認為目前最主要的就是降準。因為中國大部份國債和地方債都由商業銀行購買,國債中70%左右由商業銀行持有,地方債中82%左右由商業銀行持有,央行透過降準來滿足商業銀行的流動性需求。

「降準實際上將法定準備金變成超額準備金。本來是法定準備金,要求必須放在央行不能使用,但是降準以後,商業銀行就能用了。降準將增加商業銀行可自由使用的資金,從而更好地支持國債和地方債的發行。」

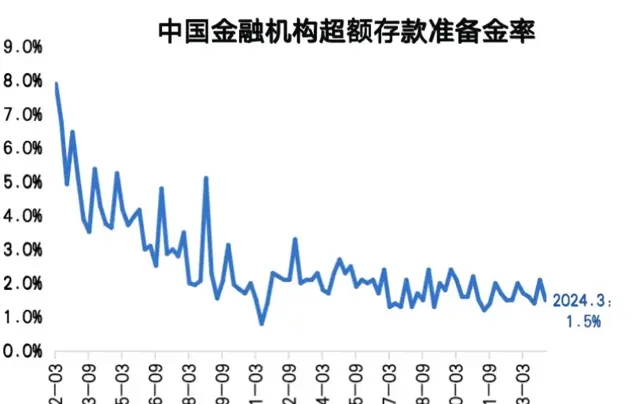

之所以可能降準,也是因為目前中國金融機構的超儲率較低。

盛松成分析稱,「中國超額準備金率高的時候接近8%,但今年一季度末只有1.5%。盡管降準的時點難以預測,但可以透過幾個指標觀察,其中之一就是超儲率。當超儲率較高的時候也沒必要降準,說明商業銀行資金充裕;當超儲率較低時,說明商業銀行資金比較緊張,這時候降準的機率就比較大。超儲率越低,降準機率越大。」

中美財政貨幣政策的配合方式不同。美國國債持有者更加多元化。截至2022年末,美聯準持有美國國債總額的20.7%,海外投資者持有比例為29.7%,剩余由國內私人部門(居民、企業、各類金融機構)和政府持有。疫情以來,美聯準大量購買美國國債,向市場註入流動性,同時推動二級市場美債收益率下降,可使新發美債票面利率降低,減輕美債利息負擔。

與美聯準直接購買國債不同,近年來中國央行公開市場操作主要以逆回購為主,並不斷創新政策工具,如2013年初創設常備借貸便利(SLF)、2014年4月創設抵押補充貸款(PSL)、2014年9月創設中期借貸便利(MLF)等。金融機構需要向央行提供國債或其他高信用等級債券(如政策性金融債、地方政府債等)作為抵押品。在央行資產負債表中,這類交易在資產方記為「對其他存款性公司債權」,負債方記為「其他存款性公司存款」。

央行買賣國債將逐步成為貨幣政策的工具之一

早前,有關「充實貨幣政策工具箱,在央行公開市場操作中逐步增加國債買賣」的觀點,讓市場對於中國會否開啟量化寬松(QE)的討論突然升溫,這發生在經濟數據仍較疲軟、特別國債將持續發行之際。

不過,各界的共識在於,當前中國不會實施QE。上述觀點涉及更多的可能是改進公開市場操作機制,從使用逆回購和各類借貸便利工具轉向越來越多地使用政府債券交易來控制金融條件,這是全球央行的標準做法。但這並不是在一級市場購買政府債券,因此有別於財政赤字貨幣化。同時,美版QE是在利率降至零之後才采取的經濟刺激政策,方式是由美聯準定期、定量從二級市場購債,而公開市場操作(OMO)的買賣方向和操作日期都不是固定的。

盡管如此,盛松成認為,央行買賣國債將逐步成為中國貨幣政策操作的工具之一。目前,中國國債市場規模已居全球第三,流動性明顯提高,央行透過在二級市場買賣國債投放基礎貨幣的條件逐漸成熟。

中國央行行長潘功勝6月19日在2024陸家嘴論壇上表示,逐步將二級市場國債買賣納入貨幣政策工具箱,中國央行正在與財政部加強溝通,共同研究推動落實。這個過程整體是漸進式的,國債發行節奏、期限結構、托管制度等也需同步研究深化。

「應當看到,把國債買賣納入貨幣政策工具箱不代表要搞量化寬松,而是將其定位於基礎貨幣投放渠道和流動性管理工具,既有買也有賣,與其他工具綜合搭配,共同營造適宜的流動性環境。」潘功勝表示。

盛松成表示,「中國短期國債占比較少,只有18%,而美國為34%。透過國債買賣調節利率,需要各種期限的國債,尤其是短期國債。這對國債發行節奏、期限和票面利率提出了更高要求。」

他認為,這對央行的操作能力也提出了新要求。美國公開市場操作委員會(FOMC)每天操作,確保聯邦基金利率保持在目標區間內。央行常規買賣國債對操作頻率、規模和持有國債的期限提出了新挑戰。美聯準縮表有到期不再購買和直接拋售兩種方法,直接拋售對金融市場影響較大,通常采用到期不再購買的方法。如果中國央行也在二級市場買賣國債,對操作方法和專業人才的需求將顯著增加。

「國債定價變化對市場其他資產價格影響巨大,因為國債是無風險資產,是金融市場定價的基礎。國債利率對財政政策、貨幣政策和整體經濟都有重要影響。將二級市場國債買賣納入貨幣政策工具箱需要逐步研究推進,並培養大量專業人才。這一過程是漸進的,不可能一蹴而就。」盛松成表示。