自股價達到歷史高點以來,長春高新如今已跌去七成多的市值,原因在於兩大問題:核心產品納入集采,暴利時代一去不返;沒有新的增長點。然而,事實果真無法逆轉嗎?重獲信任又該往哪些方面發力?

來源 | 經理人傳媒旗下【經理人】雜誌

■ 本刊記者/李啟輝

圖片來源/公眾號公共圖庫

2021年5月17日,長春高新(000661.SZ)股價達到了歷史最高點520.40元(前復權)。此後不久,市場上關於生長激素納入集采的「小作文」層出不窮,受此影響,看好公司的投資者信心不斷被動搖。2022年初,部份地區正式將生長激素納入集采,引得相關投資者爭相出逃,公司股價自高點以來,跌幅已經超過70%。

市場反應如此劇烈的原因在於長春高新的「好生意」模式或許一去不復返。

自轉型成功以來,長春高新已經成為了一家專註於醫藥科技創新領域,實施產業投資的企業集團。公司明確以生物制藥為主、房地產(2023年地產業務剝離失敗)為輔的產業定位,形成了基因工程藥、生物疫苗、現代中藥三大產業發展平台,實作了金賽藥業、百克生物(688276.SH)、華康藥業、高新地產「四駕馬車」鼎力發展格局。而能否延續「好生意」模式主要看兩家核心子公司金賽藥業、百克生物分別在基因工程藥、生物疫苗領域的關鍵表現。

核心子公司之金賽藥業

長春高新核心子公司金賽藥業(持股比例:99.5%)成立於1997年,其核心業務主要瞄準國內生長激素市場。2014年釋出了全球第一支PEG(聚乙二醇)長效重組人生長激素水針劑,是國內首家擁有全系列劑型重組人生長激素的企業,其產品技術水平位於國際前列位置。憑借在生長激素領域的先釋出局與技術領先優勢,金賽藥業已經成為了國內生長激素龍頭企業,其市場占有率基本保持在70%以上。

現階段,金賽藥業主要產品為生長激素系列,產品研發經歷了五代更替,藥效性、安全性、穩定性等方面有了極大的提升,在兒童生長發育過程中發揮著關鍵作用,未來有望推進在成人市場的布局,實作兒科和成人新業務全面協同發展的目標。從劑型角度看,生長激素產品分為粉針劑(註射用人生長激素)、水針劑(重組人生長激素註射液)、長效水針劑(PEG重組人生長激素註射液),對應的藥效、價格呈逐步提升趨勢。另外,金賽藥業也在逐步開拓生長激素領域之外的產品,比如註射用促卵泡激素,醋酸曲普瑞林註射液,註射用醋酸西曲瑞克等,全面布局人生長激素缺乏、輔助生殖、女性健康、創面愈合(醫療美容)、青少年成長發育等領域。

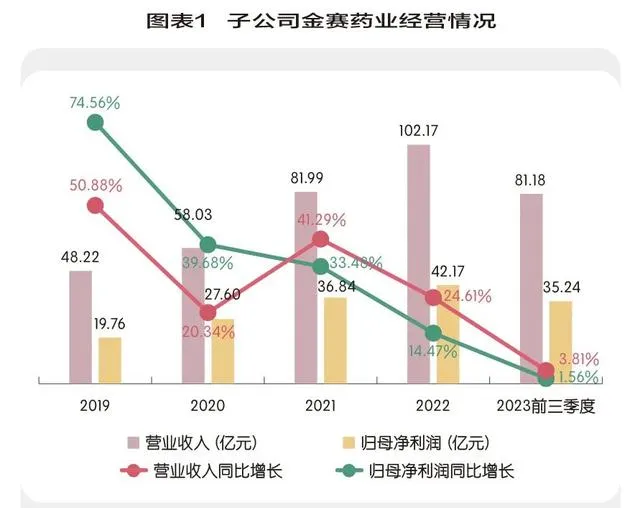

2019年,長春高新收購金賽藥業29.5%股權,股權比例從70%提升至99.5%,余下0.5%股權由公司第二大股東兼金賽藥業創始人金磊博士持有,至此,金賽藥業基本等同於公司的全資子公司。如圖表1所示,2019-2022年期間,金賽藥業的營業收入從48.22億元增長至102.17億元,年均復合增速達28.44%,歸母凈利潤從19.76億元增長至35.24億元,年均復合增速達21.27%,生長激素產品的快速放量,讓金賽藥業的經營業績出現了大幅提升情況,也順利成為了公司維持高增長的主力軍,金賽藥業的營業收入占公司比重也從2019年的65.39%提升至2022年的80.89%。正因為如此,生長激素市場有點風吹草動都有可能大幅影響公司的業績表現。

2022年初,廣東醫保局牽頭的11省聯盟集采檔中,重組人生長激素被納入藥品集中帶量采購範圍,這也是生長激素首次被納入省際聯盟集采。在後續的中標結果公布中,金賽藥業中標的粉針劑產品降價振幅達到52%,不過該類產品占金賽藥業營業收入比例不足一成,占比近九成的水針劑、長效水針劑並未進行申報,國產僅剩一家擁有水針劑產品的安科生物(300009.SZ)也未進行申報,彼時只有兩個跨國藥企進行了水針劑產品申報,但均未中標。水針劑產品流標,對於金賽藥業短期而言,仍能繼續保持較高的盈利能力水平,但是集采風波猶如達摩克利斯之劍,遲早要落下,就在2023年中旬浙江的集采檔中,同樣將重組人生長激素納入的集采範圍。接下來,如何應對重組人生長激素集采常態化發展才是重中之重。

從研發角度出發,生長激素產品陸續再添新適應癥,增加了用於特發性身材矮小(ISS)、Prader-Willi症候群(PWS)所引起的兒童生長障礙等適應癥,並於2023年初增加了慢性腎臟疾病(CKD)所引起的青春期前兒童生長障礙相關適應癥,使得公司生長激素產品獲批的適應癥增加到12項,另外有6項生長激素計畫進入到了不同程度的研究階段,整體提升公司核心產品競爭力。

從市場角度出發,中國重組人生長激素在成人市場運用較為匱乏。在美國大約有75%的生長激素使用者年齡超過20歲,而他們用生長激素的主要目的在於抗衰老和增肌,類比下來,發展國內重組人生長激素成人市場具備可行性。其次,公司的長效生長激素已經在美國直接進行Ⅲ期臨床試驗,相關準備工作進展順利,有望在2023年內開始臨床試驗工作,國際市場開拓也較為順利。

從產品角度出發,除了生長激素系列產品外,公司也在拓寬其他產品線布局,品種儲備涵蓋婦科生殖、抗衰老、腫瘤、老年癡呆、診斷治療、透皮貼片等領域,用於防止提前排卵的註射用醋酸西曲瑞克獲批註冊上市,用於治療晚期前列腺癌的亮丙瑞林註射乳劑、用於治療晚期乳癌EG017片、用於絕經後女性幹眼癥的EG017軟膏等產品獲得了臨床批準。

透過研發聚焦創新、市場延伸增加容量空間、拓寬產品線打造多元化產品,穩步推進各個業務板塊的戰略布局,持續提升公司對市場變化的抗壓能力,以此來應對集采常態化發展帶來的種種變局,確保企業在經歷短期陣痛後重新恢復增長勢頭。

新動能接力之百克生物

在生長激素集采未落地之前,長春高新第一增長曲線還能繼續往上增長,但市場與經營規模增速已經出現了乏力跡象,對於管理層而言,亟待探索第二增長曲線,為企業新發展尋到一個破局點。首先,在傳統基因工程制藥領域裏透過研發擴充產品線與增強產品核心競爭力,其次,多元化探索布局其他制藥領域,比如生物疫苗、中成藥等。2021年,控股子公司百克生物分拆上市成功,生物疫苗領域跨出關鍵一步。

百克生物主要致力於傳染病防治的創新生物藥的研發、生產及銷售。自2004年成立以來,公司高度重視研發體系和技術平台的建設以及研發管線的布局。截至2023年上半年,百克生物研發人員116名,本科及以上學歷研發人員占比84%,同期研發費用0.87億元,占總營業收入比例為15.54%。目前百克生物擁有13項在研疫苗和3項在研的用於傳染病防控的單複制抗體,其中4項已處於臨床研究階段,12項處於臨床前研究階段。憑借著多年技術積累,百克生物建立了病毒規模化培養、制劑及佐劑、基因工程 、細菌性疫苗、mRNA疫苗五大技術平台,全面覆蓋人用疫苗研發和產業化的全流程,能夠以更經濟、更高效的方式研發疫苗產品及構建疫苗產品組合。

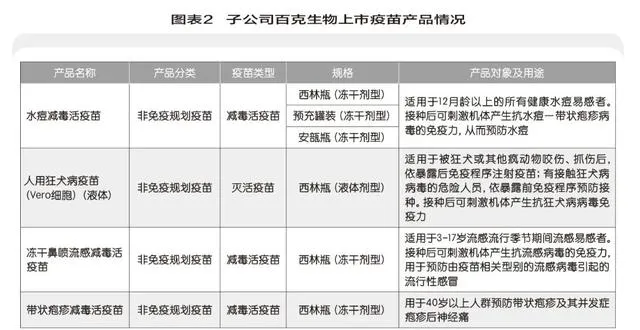

依托五大技術平台,百克生物完成了多款疫苗產品的上市銷售,據公司官網顯示,一共有水痘減毒活疫苗、人用狂犬病疫苗(Vero細胞)、凍幹鼻噴流感減毒活疫苗、帶狀皰疹減毒活疫苗4種疫苗上市產品,具體情況見圖表2。其中,2023年初帶狀皰疹減毒活疫苗成功獲批上市,現階段正積極推進該疫苗的各地準入及銷售工作。當下國內市場同類疫苗產品僅有跨國藥企GSK(葛蘭素史克)的Shingrix產品,百克生物的帶狀皰疹減毒活疫苗成功上市打破了海外藥企的壟斷地位,而同期國內廠商該類疫苗正處於臨床二期階段,時間上要落後百克生物2年以上。

2021-2022年,百克生物的營業收入分別為12.02億元、10.71億元,同比下降16.60%、10.86%,歸母凈利潤分別為2.44億元、1.82億元,同比下降41.77%、25.46%,主要是因為受到疫情及產品競爭加劇影響,水痘疫苗和鼻噴流感疫苗的銷售、發貨及接種情況受到很大程度影響,導致營業收入持續性下滑。不過,隨著疫情影響因素褪去、帶狀皰疹減毒活疫苗「明星」產品上市工作的有序推進,百克生物的經營狀況逐步好轉,2023年前三個季度營業收入分別為1.79億元、3.80億元、6.84億元,同比增長30.21%、25.44%、60.91%,歸母凈利潤分別為0.18億元、0.93億元、2.20億元,同比增長6.15%、65.32%、58.92%。

歷經多年發展,長春高新在生物疫苗領域的布局已初具規模,在分拆子公司百克生物成功上市後,資本將進一步推動公司在生物疫苗領域裏的發展速度。另外,透過子公司華康藥業加速布局中成藥、化藥的研發、生產和銷售,現有主要產品包括血栓心脈寧片、銀花泌炎靈片、疏清顆粒、清胃止痛微丸等,涵蓋心腦血管、中藥抗炎及婦女、兒童健康等產品線,有望在未來打造公司第三增長極。

財務數據繼續向好

上市20余年裏,長春高新從一開始的基建型別企業成功轉型為醫藥科技企業,憑借在基因工程制藥以及生物疫苗裏的先發優勢,讓公司規模躍上新台階。2023年前三季度營業收入同比增長10.73%至106.8億元,歸母凈利潤同比增長4.27%至36.12億元,不過與前幾年表現對比來看,規模增速確實受到了影響,主要是因為核心子公司金賽藥業增速放緩所致,但是金賽藥業的盈利能力並未被明顯影響,其凈利率仍然高達43.41%,維持在較高水平區間。值得註意的是,百克生物由於新疫苗產品逐步放量,前三季度以來一直維持較高增速,生物疫苗領域隱約之間成為了公司新的增長引擎。(圖表3)

對於投資者而言,我們更加關心企業的盈利能力與投資報酬率,這關乎到投資決策的可行性。

從盈利能力表現來看,自2017年以來,公司的毛利率就一直保持在80%以上,在2022年核心產品受到集采擾動的情況下,公司的毛利率不降反升,具體數值為88%,也是近些年來的高點。2023年前三季度毛利率、凈利率分別為84.91%、35.42%,處於較優水平區間,而同期經營性現金流為36.24億元,同比增長126.64%,改善跡象明顯,預計核心水針劑產品未被正式納入集采前,公司的盈利能力不會受到較大程度影響。

從投資報酬率表現看,2018-2022年長春高新ROE(凈資產收益率)分別為20.85%、28.54%、31.22%、28.81%、25.71%,2023年前三季度ROE為18.16%,全年突破20%基本成定局。一般而言,ROE>20%可以說是非常優質的資產,如無意外,長春高新將實作連續6年ROE>20%,並且是在低財務杠桿前提下實作高ROE,截至2023年9月30日,公司的資產負債率為18.31%,過去幾年時間裏,資產負債率普遍低於30%。

當然,過去並不能代表未來,作為一家醫藥科技類企業,長春高新在過去的很長一段時間裏,完美詮釋了高品質經濟性發展。但是在未來,好生意模式接連受到挑戰,比如關鍵生長激素類產品受到集采因素擾動,智飛生物(300122.SZ)與GSK合作發展帶狀皰疹疫苗影響公司另一款核心疫苗產品,後續能否穩坐釣魚台,讓我們拭目以待。