文/滄海一土狗

ps:2600字

關於資金池的基本原理

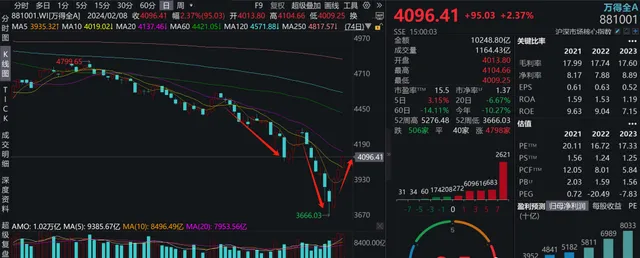

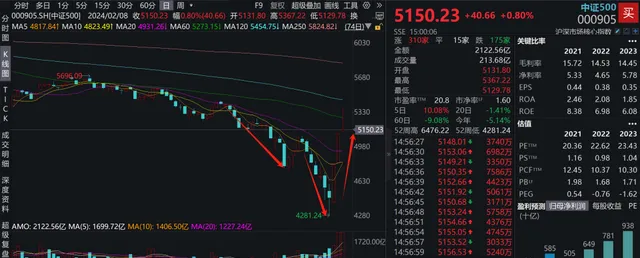

2024年伊始,股票市場劇烈波動,折騰了接近一個半月。

這個現象背後有兩類關鍵產品: 雪球產品和券商DMA 。他們有一個共同特征: 中性策略 。

事後來看,這次風波特別像一次

資金池崩潰

。在一個資金池的生命周期裏,有兩個典型的階段:

1、擴張階段

由於對應標的展現出「高收益

+低

波動

」的特征,資金池快速擴張;快速擴張的資金池又反過來維護了「

高收益

+低

波動

」

的特征;系統處於正向迴圈的階段。

2、崩潰階段

資金池擴張至極限,正向迴圈無法維持,系統出現擠兌, 資金池走向崩潰,尾部風險迅速釋放 。

事實上,資金池的形式變化多端,它既可以是銀行,也可以是保險,還可以是p2p以及形形色色的卡。

其關鍵特征值有兩個: 一、政府是否兜底潛在的尾部風險;二、監管是否壓制該資金池的擴張 。

銀行存款和保單是典型的有政府兜底的合約,因此,這兩類資金池的尾部風險是 有更大 的池子背書的 。除此之外,背書的力度越來越弱,甚至監管要限制他們。

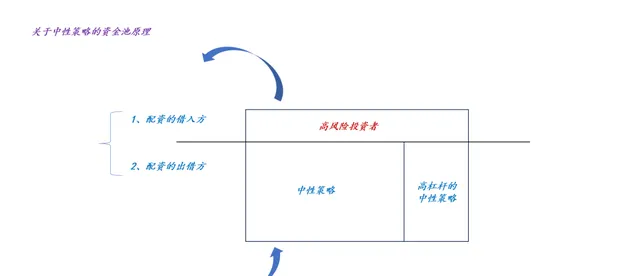

中性策略背後的資金池

那麽,中性策略又和資金池 有什麽關系呢 ?我們先考察一下什麽叫 中性策略 。

假設一個投資者持有了Q規模的300ETF,然後,他再開風險敞口為Q的IF空單,於是,他就制作了一個 中性的組合( ps:現實中的中性策略往往不會完美對沖 ) 。

那麽,他制作這樣的組合有什麽意義呢? 如果IF的基差為正,該投資者就能以持有到期的方式來掙基差 。

那麽,為什麽他的交易對手願意和他簽署正基差合約呢? 因為市場處於多頭市場,他的對手盤又想以小博大 。

不難發現,要理解中性策略的本質,不能僅僅拘泥於中性策略本身,還要看它的對手盤和整個大環境:

1、存在高風險投資者,想要借錢做多;

2、整個大環境是多頭環境;

3、中性策略就是那個出資方;

搞清楚這一點之後,我們就找到了一個新的比喻—— 配資炒股 。借助這根拐棍,我們發現, 中性策略類似於配資的出借方,期貨裸多頭類似於配資的借入方 。

站在微觀層面來看,中性策略對系統的影響似乎是中性的,畢竟他們只是想來賺點票息;但是,從宏觀層面來看,中性策略對系統的影響肯定不是中性的。它會構造一個正反饋: 中性策略資金池越大,股指表現越好,中性策略資金池就越大 。

經歷過2014-2015年的杠桿牛市,我們已經十分了然「配資」二字的份量了。

錯配模式vs匹配模式

市場的偉大之處在於—— 無意識地實作了某種意圖 。在這輪風波背後,有人專門搞了一大堆帳戶給別人提供「配資」服務麽?沒有!有人在刻意地構造資金池嗎?沒有!

只是有一幫人想從股市賺穩定的固定收益罷了 。但是,市場就是能夠讓大家歪打正著,搞出一個龐大的資金池。

這也是金融監管最難的地方:監管像防賊一樣防形形色色的 野生資金池 ,但是,這些資金池總能以出其不意的方式長起來, 因為這是一個復雜系統 。

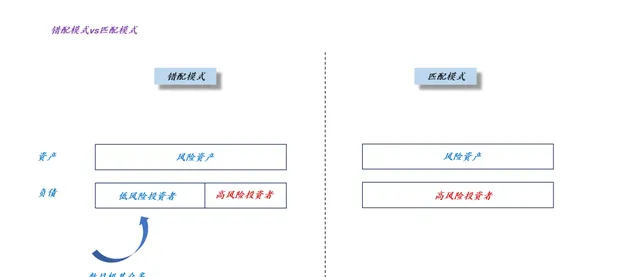

那麽,「出其不意」的背後又有什麽「意料之中」呢? 風險錯配!

表面上看,監管不遺余力地搞 「投資者適當性管理」 是為 了保護低風險投資者。 實際情況是,他們是在防金融風險,大家都小看了「投資者適當性管理」對金融穩定的意義。

如上圖所示,站在系統風險的角度來看,「匹配模式」的風險是有限的, 因為高風險投資者是有限的 ,所以,風險資產的價格沒法無限膨脹。

但是,「錯配模式」的風險是無限的, 因為低風險投資者是無限的 , 低風險投資者給高風險投資者融資 這種模式會讓風險資產價格無限膨脹。

理解了風險錯配的本質之後,我們就能搞清楚一些金融風險是怎麽來的了:譬如,在某種模式下, 開發商會不斷地拿地預售直接跟購房者融資 ,雪球越滾越大,最後,資金池難以為繼,尾部風險爆發。

事實上,各類資金池已經滲透到了我們生活的方方面面,每個人都可能經歷理發卡違約、健身卡違約、共享單車卡違約、蛋糕卡違約等等, 這些都是mini的資金池 ,只不過他們危害比較小罷了。

那麽,為什麽我們喜歡辦卡呢? 因為有折扣啊 。還是那句話, 我們圖的是折扣 & 利息, 承擔風險的則 是我們預存的本金 。

中性策略資金池的靈活性

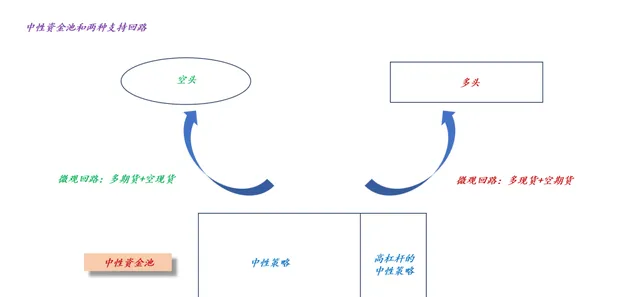

事實上,中性策略資金池是一個高階池子,它的高階之處體現在它的 靈活性 ,什麽意思呢? 它既可以支持做多,也可以支持做空 。

如上圖所示,左右兩種回路是對稱的。當市場處於多頭環境時,期貨基差為正,【多現貨+空期貨】的微觀回路會起作用,中性資金池在給多頭源源不斷地提供子彈。

相反,當市場處於空頭環境時,期貨基差為負,【多期貨+空現貨】的微觀回路會起作用,中性資金池在給空頭源源不斷地提供子彈。

在快速下跌的過程中,多頭有一種感覺: 買不完,根本買不完 。那麽,這麽多賣單是從哪裏來的呢? 中性策略資金池在默默支持空頭 。你們當然會覺得賣單鋪天蓋地。

我們都知道,量化策略的背後是機器,機器有很強的學習能力,不會跟你講倫理。當支持空頭掙錢時, 這些機器會一股腦地去支持空頭 。支持空頭對不對呢? 這是一個倫理問題,需要我們人類去解決 。

有些做量化的朋友會爭辯,我們只是在合理合法地進行套利啊。你們的確是在套利,但是,客觀上也支持了做空的力量。

資金池的監管方以實際行動給了大家一個「標準」答案: 限制做空現貨,切斷了空頭回路 。

究極問題都是倫理問題。

當空頭被「斷糧」之後,股市迎來了一波極其劇烈的 反彈,很多中性策略資金池因為 風格暴露和杠桿問題 大幅受損。然後,又是一波爭論。

結束語

總的來說,中性策略的資金池是一種很特殊的資金池,它具備極強的靈活性,不管大家願意不願意承認, 它們已經深刻地影響了整個市場的生態 。

什麽叫對沖基金?這就是對沖基金,我們已經初步地感受到了他們的威力, 他們不是nobody,他們是somebody,他們能顯著地放大趨勢 。

當然,這篇文章的側重點並不在於現象解讀,以及背後的倫理爭論,而是在於理論探索。

很多人會覺得金融這門學科很虛,學或者不學差異不大,甚至於很多基金經理都不是學經濟、金融的,人家的學科背景往往是產業背景。

那麽,金融這門學科到底是在瞎搗鼓啥呢?我個人認為, 資金池是一項極其重要議題 。

甚至於,資金池才是真正的理論抓手。

現實生活中,金融主要涉及了兩類議題: 1、構建什麽形式的資金池來融資和分配收益;2、政府如何監管這些資金池。

它的難點有兩方面,一是復雜系統所帶來的技術問題;二是背後的倫理問題。

回到2024年初的股市風波,如果僅僅站在收益或者掙錢的角度,我們會被各種金融工具搞暈;但是,站在資金池的角度,一切就十分清晰:

ps:數據來自wind,圖片來自網路

價值投資的回歸——建設以投資者為本的資本市場

迎接投資範式的巨變

雪球產品的困境和黑暗森林法則

End

本號唯一的知識星球號

定位:升級認知框架的思維實驗室

星球的主體是一系列具備一致性的模型

星主每天會透過增量訊息和市場反饋檢驗模型

這個檢驗過程就是每日的股市和債市復盤

因此,這一系列模型也是動態升級的

此外,星球裏還有對重要的現象或事件的點評

以及一些跟公眾號內容不同的隨筆

歡迎加入