文:權衡財經iqhcj研究員 李力

編:許輝

7月3日已問詢的勝業電氣股份有限公司(簡稱:勝業電氣)擬在北交所上市,保薦機構為申萬宏源證券。本次發行數量不超過1,800萬股(未考慮超額配售選擇權);不超過2,070萬股(含行使超額配售選擇權可能發行的股份),公司及主承銷商將根據具體發行情況擇機采用超額配售選擇權,采用超額配售選擇權發行的股票數量不得超過本次發行股票數量的15%(即不超過270.00萬股)。公司擬投入募集資金1.77億元,用於新能源薄膜電容器生產線擴建計畫、研發中心建設計畫和補充流動資金(4000萬元)。

報告期各期末,勝業電氣的資產負債率分別為42.19%、57.28%、54.73%和53.31%,流動比率分別為1.64、1.24、1.38和1.35;相比行業的資產負債率平均值24.94%、25.96%、28.59%和27.70%及流動比率平均值3.03、2.80、2.59和2.61,公司的資金總體概況並不佳。

勝業電氣兩名實控人控權超九成,兩年分紅近三年凈利潤一半;企業規模較小,行業集中度低,2022年毛利率低6個點;研發占比不及同行,迄今8年未有發明專利新取得,銷售占比兩倍;客戶分散,前五大客戶占比低於兩成,應收賬款走高,塑殼類產能充足。

兩名實控人控權超九成,兩年分紅近三年凈利潤一半

2022年8月1日公司掛牌新三板,於2023年5月19日由基礎層調入創新層,證券程式碼為873783,證券簡稱為勝業電氣,目前所屬層級為創新層。

報告期內,勝業電氣共實施了一次股票定向發行融資,擬向魏國鋒、何日成等15人定向增發股份不超過475.00萬股,發行價格為7.00元/股,共募集資金不超過人民幣3,325.00萬元,用於補充流動資金。後均已以貨幣方式於2022年12月26日前繳納認購增資款合計3,325.00萬元,扣除發行費用後實際募集資金凈額3,301.42萬元,其中新增註冊資本及實收資本合計475.00萬元,余額2,826.42萬元計入資本公積。2023年1月18日,公司註冊資本變更為6,049.00萬元,公司市值為4.2343億元。

截至招股說明書簽署日,勝業投資持有公司2,461.00萬股,持股比例為40.68%,為公司控股股東。魏國鋒、何日成分別直接持有公司0.17%的股份;魏國鋒透過擔任公司股東聚慧合夥、聚有合夥的普通合夥人兼執行事務合夥人,控制聚慧合夥、聚有合夥所持公司29.59%股份的表決權;何日成與魏國鋒透過分別持有公司股東勝業投資45.00%的股權,共同控制勝業投資所持公司40.68%股份的表決權;何日成與魏國鋒透過分別持有公司股東聚譽合夥的普通合夥人兼執行事務合夥人聚滿投資50.00%的股權,共同控制聚譽合夥所持公司21.87%股份的表決權。據此,兩人共控制了公司92.48%股份的表決權,為公司的實際控制人。魏國鋒擔任公司董事長、總經理,何日成擔任公司董事。

香港勝業是全資子公司,持有公司子公司勝業電氣投資100%股份,合計持有泰國勝業40%股份。報告期內,泰國勝業生產的薄膜電容器主要透過香港勝業進行銷售,並最終銷往美國地區。2021年3月,勝業電氣將其所持勝業環境100%的股權轉讓給其控股股東勝業投資,勝業環境及其控股子公司誠芯環境變為與公司同一控制的關聯方。誠芯環境於2020年7月向公司借款的500萬元,勝業環境於2020年6月向公司借款的1,000元,兩者構成關聯方資金拆借。公司未與勝業環境簽署相關借款合約,未要求勝業環境償還利息。

報告期內,公司共進行2次股利分配,分別為2019年和2020年的1000萬元和2000萬元,而公司2021年的凈利潤僅2163.64萬元,報告期前三年合計凈利潤僅為6168.5萬元,公司兩年的現金分紅占前三年總凈利潤近半,此番公司募資用於單獨補流達4000萬元。

企業規模較小,行業集中度低,2022年毛利率低6個點

勝業電氣主要從事薄膜電容器、電能品質治理配套產品的研發、生產及銷售。公司主要產品薄膜電容器憑借其耐高壓、自愈性強、可靠性高等特點被廣泛套用於光伏風電、新型儲能、新能源汽車等新能源領域,公司的經營業績受到下遊行業和企業的需求波動影響。2020年-2023年1-6月,勝業電氣的營業收入分別為3.276億元、4.456億元、5.099億元和2.744億元,凈利潤分別為2002.43萬元、2163.64萬元、2900.28萬元和2102.64萬元。

公司具體產品包括,電機電容器主要套用於家用電器(如空調、冰箱、洗衣機、風扇、抽油煙機、洗碗機等)、工業電機和水泵等領域;2020年-2023年1-6月,營收占比分別為62.11%、57.80%、49.44%和51.84%。

電力電子電容器主要套用於光伏或風力發電、新型儲能、新能源汽車、高壓SVG和高壓直流輸電等新能源領域和高壓變頻、軌域交通等產業領域;2020年-2023年1-6月,營收占比分別為16.99%、16.21%、26.00%和27.70%。電力電容器主要套用於電能品質治理領域,是電能品質治理產品的主要元器件之一。

電能品質治理配套產品包括元器件和裝置,元器件主要為電抗器、無功補償/濾波元件、投切開關等產品,裝置主要為無功補償/濾波裝置、有源濾波器(APF)和靜止無功發生器(SVG/ASVG)等,產品主要套用於電力系統輸配電等領域。

國內薄膜電容器行業集中度較低,主營業務包括薄膜電容器的上市/掛牌公司包括法拉電子、銅峰電子、江海股份、勝業電氣等,而其他薄膜電容器公司規模相對較小,企業數量眾多,水平參差不齊。國外企業則主要包括松下、TDK、Vishay等,市場參與者較多,行業競爭較為激烈。

但未來期間,若受宏觀因素變動、國際貿易不確定性等影響,家用電器行業需求萎縮、現存客戶需求有所下降或新客戶開拓不及預期,將可能導致出現家電領域產品銷售放緩、收入下降的風險。

報告期內,勝業電氣主營業務中外銷收入占比分別為15.96%、15.13%、21.20%和25.67%,公司外銷銷售收入主要以美元、歐元進行結算。近年來,受國家推進人民幣匯率形成機制改革、推進人民幣國際化行程及全球政治與經濟形勢等影響,人民幣兌美元、歐元等主要結算貨幣的匯率存在一定波動。目前,公司在泰國設有生產基地,公司境外生產、銷售過程中受政治經濟局勢、法律環境、稅收環境、監管環境等因素的影響,若公司不能很好地適應海外市場環境,將會給公司的海外經營帶來一定的風險。

權衡財經iqhcj註意到,報告期內,公司綜合毛利率分別為28.40%、23.27%、22.42%及26.74%;公司前期與行業均值相近,2021年和2022年低於可比同行均值達6個點之多。

報告期內,公司薄膜電容器毛利率分別為27.22%、21.28%、20.67%和26.06%,低於可比同行均值28.16%、27.26%、26.50%和28.19%。

研發占比不及同行,迄今8年未有發明專利新取得,銷售占比兩倍

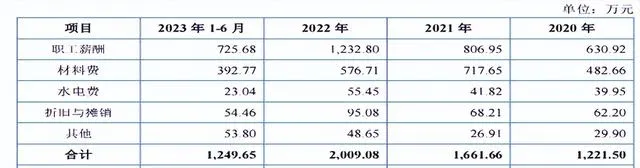

報告期內,勝業電氣的研發費用為1,221.50萬元、1,661.66萬元、2,009.08萬元和1,249.65萬元,占營業收入比例分別為3.73%、3.73%、3.94%和4.55%,公司研發費用主要由職工薪酬、材料費、折舊與攤銷構成。可比同行平均值4.35%、4.33%、4.19%和4.01%,對比之下公司要低數個點。

截至2023年6月30日,公司及其子公司擁有國內專利共64項,國際專利共4項,其中國內專利包含6項發明專利,45項實用新型專利和13項外觀專利。公司選取了與自身產品相似且套用領域較為接近的A股上市公司法拉電子、銅峰電子和江海股份作為同行業可比公司。法拉電子上市主體累計獲得專利授權63項,其中發明專利5項,實用新型專利58項。銅峰電子累計已獲授權有效專利112項,其中包含發明專利20項。江海股份累計已獲授權專利307項,其中發明專利73項,研發費用占營業收入的比重分別為5.86%、5.55%、4.84%。

相比之下,勝業電氣研發成效較低,此外公司的發明專利均在2016年之前取得,迄今8年再無發明專利取得,其中兩計畫2010年取得的發明專利為繼受取得。

報告期內,勝業電氣的銷售費用為1,899.05萬元、2,495.96萬元、2,697.74萬元和1,784.38萬元,銷售費用率分別為5.80%、5.60%、5.29%和6.50%。公司銷售費用率高於同行業公司平均值2.26%、2.28%、2.18%和1.99%。對比之下,公司的銷售占比兩倍於同行之多。

公司稱,主要原因系公司業務涉及薄膜電容器及電能品質治理業務,業務結構與同行業上市公司存在一定的差異。公司電能品質治理業務廣泛分布於全國各城市復雜的用電場景中,需要較多銷售人員下沈市場以獲取合作機會並維持業務增長,由此銷售人員數量較多、銷售費用率較高;公司整體銷售規模相對同行業可比公司較低,由此銷售費用率較高。

客戶分散,前五大客戶占比低於兩成,應收賬款走高,塑殼類產能充足

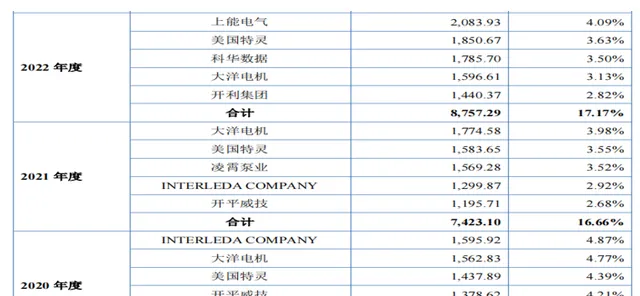

報告期內,勝業電氣前五大客戶合計銷售收入占營業收入的比重分別為21.63%、16.66%、17.17%及18.90%,公司的客戶分布較為分散。報告期內,公司銷售模式以直銷為主,貿易和經銷為輔,直銷銷售收入占比分別為86.09%、87.67%、90.17%和94.11%,貿易銷售收入占比分別為11.75%、10.29%、8.36%和5.42%。

2021年至2023年,公司家電領域收入增長率分別為26.23%、-1.99%和5.62%。家電領域主要客戶中,除淩霄泵業和開平威技營業收入規模下滑振幅較大外,其他年收入在100億元以上的客戶總體經營狀況良好,各期平均增長率分別為18.72%、2.34%和5.75%,行業總體處於增長態勢,公司家電領域收入與主要客戶收入變動趨勢較為一致。

公司系淩霄泵業及開平威技薄膜電容器主要供應商,報告期內公司向其銷售的主要產品占其同類產品采購的比例未發生下降,上述客戶以外銷為主,受美聯準加息以及自身業務發展等因素影響業務規模下降,采購需求隨之減少,也因此於2022年開始不再屬於公司家電領域前五大客戶。

報告期內,勝業電氣新能源領域前五大客戶較為穩定,主要為行業內知名企業,公司2022年和2023年前五大客戶均為上能電氣、科華數據、明陽集團、南京源林電子有限公司、尼得科,2021年前五大客戶中還包括四方股份和禾望電氣。

報告期各期末,勝業電氣應收賬款余額為9,193.70萬元、1.169億元、1.594億元和1.828億元,占各期營業收入的比例分別為28.07%、26.23%、31.26%和33.31%。隨著公司經營規模擴大,公司應收賬款余額隨之增加。2022年末、2023年6月末,公司應收賬款余額占營業收入比重有所提升,主要原因為2022年、2023年1-6月公司營業收入增長主要來源於新能源領域客戶,由於公司與新能源領域客戶的結算周期較家電、電能品質治理領域客戶相對更長,期末新能源領域客戶的應收賬款余額占比隨著銷售收入增長而提升。

雖然報告期各期末公司應收賬款賬齡結構良好,一年以內賬齡的應收賬款占比分別為98.40%、97.24%、97.11%和97.65%,主要客戶均具有良好的信用和較強的實力,發生壞賬的風險較小,但公司應收賬款如果發生大額壞賬,對公司財務狀況和經營成果將產生不利影響。報告期內,勝業電氣應收賬款周轉率分別為4.24次/年、4.51次/年、3.90次/年和3.39次/年。

報告期各期末,勝業電氣存貨賬面價值分別為6093.02萬元、9947.14萬元、1.133億元及9,972.31萬元,占流動資產的比例分別為25.56%、29.94%、27.65%及23.82%。2021年末及2022年末,原材料賬面價值分別增長98.69%及29.29%,庫存商品賬面價值分別增加48.84%及31.20%。

2021至2023年度,金屬殼類電力電子電容器的產能利用率分別為90.33%、87.73%和99.84%,整體產能利用率較為飽和。2023年度塑殼類電力電子電容器產能利用率較低,主要原因系公司為布局具有較大市場潛力的分布式光伏市場,初步建設了約140萬只/年塑殼類電力電子電容器產能,分布式光伏領域的重點客戶正在開發過程中,公司產能較小,尚難以滿足具有大規模連續采購需求的主流客戶,導致訂單量較低且不穩定,致使2023年塑殼類電力電子電容器的產量較低。

據粵順管倫罰[2014]第E00032號檔顯示,2014年勝業電氣將危險廢物混入非危險廢物中貯存,被要求停止生產並被罰款2萬元。

註冊制下,IPO企業更應該註重信披品質,其經營指標能否滿足上市要求,後續的永續經營狀況,行文有限,權衡財經iqhcj無法一一指明,本文行文均來自信源,也僅為權衡財經iqhcj提醒利益相關方投資者更應關註的企業風險所在,不作全面的參照。