本輪A股大行情啟動到現在已歷經1個月,期間,絕大部份個股累計漲幅超過30%,甚至小半個股漲超了50%。

但同時,也有不少個股從行情高點下來反而回吐了大部份漲幅空間。

很多人確實在這輪行情中解掉了多年的老套,或者賺到了大錢。

但也有很多人在頻頻的追漲殺跌中,把先前大賺到的錢基本都吐了出來,甚至有的是在「10.8」當天才追進去,成為了這輪行情裏面虧損最嚴重的一批。這些人,他們普遍都是早已不再關註股市,直到假期時看到全市場都非常熾熱地討論股市大漲,才按捺不住重新入場買股票的。

有人說,在A股市場,普通人很難真正賺到錢,因為股市是多空賽局市場,明顯處於劣勢的普通股民很難戰勝專業機構。

其實這觀點有失偏頗,因為很多時候股民的真正對手盤都不算是機構,而是自己對股市認知和在投資策略上的缺陷。別看A股近十幾年來指數經常牛熊轉化,但期間顯著上漲的行情同樣極多,只要抓住一兩波,就足夠大賺了。

尤其是「924」A股開啟大行情之後,投資機會已更多出現。

那麽普通人有什麽辦法,去更好把握住這一波新浪潮?

有的,而且有的辦法還遠比想象中的簡單。

01

近期來,A股市場不斷走出分化行情,但指數在震蕩調整中不僅穩住了,甚至還出現了明顯上漲的勢頭。

據wind數據,

在周五,A股機構、主力、大戶資金再次分別出現百億級的巨額凈流入,其中機構席位資金凈流入了432億元,成為刺激市場走強的重要推力。

筆者在近日文章說過,目前A股市場在大漲一輪之後迎來一些內外因素變化導致出現回呼風險是可預期的事情。如國內下月初即將召開的重大會議,美國大選結果臨近、國際地緣戰爭、以及都可能引發近期行情變盤。

但國家如今正在大力出政策引導各路長線資金入市,給市場帶來關鍵的支持底氣,A股在「924」形成觸底已經板上釘釘的事實,如今歷經兩周多的調整也不再繼續下跌,後續A股繼續發起第二波行情,以及逐漸走牛的機率是很大的。

急漲急跌是牛市的重要特征,目前市場的題材概念板塊輪動頻繁,股市波動性持續增大, 股民對於創業板漲跌3個點,北交所漲跌5%這種大幅波動已經沒有什麽感覺,這說明了股民已經普遍認可A股當前處於牛市狀態,並且對未來預期傾向樂觀。

不過,股市的波動越大,股民虧錢的風險性也會跟著變大。

這也是為什麽在近兩周入場的股民有種明明看到股市在上漲,自己卻總是越炒越虧的感覺。

普通股民不是專業的投資者,他們既缺乏專業的投資分析能力,甚至對股票的一些基本投資邏輯都一知半解,同時也很少有時間去真正深入關註市場資訊,了解自己所持有的股票基本面或行情變化。

由於他們在行情中理解和反應總是比別人慢一大拍,就導致了在行情飛速輪動中,他們更容易成為別人接盤俠,這可以說是一個天然的缺陷。

但這並不代表普通人就不能在股市裏賺到錢。

02

股市行情輪動太快,有快的玩法;普通人的參與節奏很慢,也有慢的玩法。

對於普通人來說,有時候簡單的甚至顯得笨的辦法反而更加適用。

因為接下來A股的確定走牛(至少是本輪周期),為這些簡單辦法提供了最關鍵的底氣。

簡單的方法,比如以吃利息的心態持有高股息資產。

現在國內利率環境長期走低,銀行的長期存款利率基本已經到了2.5%左右。但在A股市場裏,股息率明顯超過此水平,甚至在4%以上的都有很多,尤其是銀行、保險、能源、公用事業等領域的核心龍頭。

「新國九條」等政策已經明確強化上市企業的現金分紅監管,提升投資者的獲得感,上市公司主動提高分紅比例已是大勢所趨,可預計後續A股高股息率資產還會出現更多。

普通股民如果投資這些領域的核心資產,即使股票在未來不大漲,每年拿到的分紅也足夠可觀。

假設一只股票的股息率長期在5%以上,那麽持股20年,僅靠股息就能收回全部本金,而這樣的股票,必然是優質上市公司,它的股價在未來不可能不漲。

另外,如果把股息進行復投,那麽每年5%的股息率只需不到15年就能靠股息賺回成本,此後股票的市值以及股息就都是純利潤。

國內很多大機構和股民大戶之所以都喜歡配置銀行、能源類的核心資產,並且雷打不動,原因也是為了高股息分紅而來的。

另一個簡單辦法,就是買行業龍頭。 但這個辦法,需要一些對宏觀經濟的把握,至少要大概了解各種經濟周期下行業的周期規律。如果你能在過去二十年中,適時抓住了互聯網、大基建、制造業、消費、醫療、房地產等行業的任一波行業大發展紅利中引領行業龍頭,大機率都實作財富自由了。

而這些行業景氣周期足夠長,龍頭企業的辨識度足夠清晰,找出它們並不難。這其實算是一種典型價值投資方式。

難就難在當行業景氣消退時,要及時調整持股,這對「買了就長期不再看」的普通股民來說是有一點難度。

過去兩年,很多人都拿A股的一些曾經超級大漲但後來股價又從高位跌去百分之七八十來的行業「茅」嘲諷這種價值投資。但其實這是錯誤的認識,他們否定了行業輪動的客觀規律,忽略這些「茅」資產在行業景氣周期時上漲幾十上百倍的事實。

其實解決這個問題也很簡單,那就是本文要講的第三個辦法—— 指數化投資。

所謂指數化投資,就是投資以跟蹤各種寬基或行業指數的基金。比如寬基指數中,上證50代表著超級大盤股行情,滬深300代表著大盤藍籌行情,創業板、科創板代表著成長股行情。

行業指數對應著各行業行情,如半導體、芯片、新能源、互聯網、銀行、保險、白酒、家電、食品飲料等各種風格的主流行業指數。

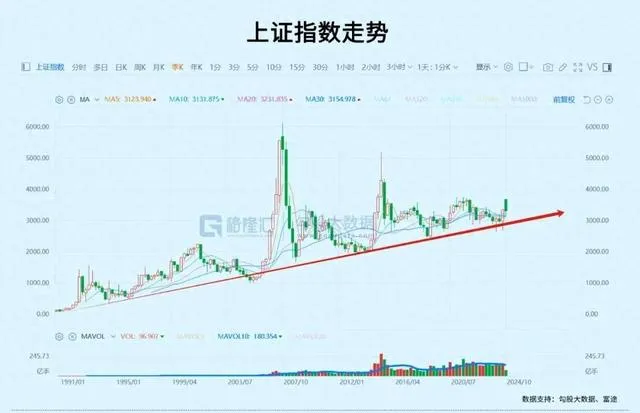

從市場指數來看,A股長期走勢其實是不斷震蕩上漲的,比如滬指盡管在2008年創造出了長期難以逾越的6124點,但不可否認它的底部一直在一點點擡高,說明只要時間足夠長,指數上漲是必然的。 我們也完全有理由相信,這個曾經的歷史記錄,往後一定會被打破的,僅是時間問題。

那麽,只要是長期指數投資,股民賺錢也是遲早的事情。更何況現在資本市場改革正加速推進,長牛慢牛的格局正在形成,確定性比之前更高了。

03

在近日,國內資本市場出現了一個非常值得重視的現象——以中證A500ETF為代表的各種指數基金,正在以可觀的速度發行上市,開始成為投資者參與股市的重要渠道。

據報道,如今不少大機構選擇寬基指數布局A股,國家隊也在大量買入寬基指數ETF,Wind數據顯示,截至10月21日,股票型ETF吸引超1萬億元資金凈流入。

而截至10月25日下午3點A股收市,首批10只ETF合計規模達到426.2億元。

場外指數基金也獲得資金大力追捧,據悉有統計數據的17只中證A500場外基金銷售也快速超過了200億。

對於普通投資者來說,中證A500指數無疑就是參與當下A股的最好投資方向。

因為這個指數相比其他寬基指數或行業指數更好兼顧到了價值投資和對成長賽道行業龍頭的布局,它既覆蓋了A股中最具造血能力的如貴州茅台、中國平安、招商銀行、長江電力等頭部核心資產讓投資者能穩穩吃到股息紅利,同時也納入了眾多電力裝置、醫藥生物、通訊、電腦等新興行業龍頭。真正實作高分紅、高成長的雙重特性。

數據顯示, 中證A500的股息率為2.96%, 相比其他主流寬基指數具備更高的股息優勢。

所以,如果普通投資者想要參與股市,像布局同時兼顧穩健和成長的、攻守兼備的資產,指數基金會是一個不錯的選擇。

華安中證A500指數基金(A類:022465,C類:022466)從10月25日開始發行,目前正在募集中。同時投資場外指數產品無需開立證券帳戶,可透過銀行網點、網銀、第三方平台等渠道購買。

相較於主動管理產品,場外指數基金的管理費、托管費及認購申購費用通常較低,有助於節約交易成本。以華安中證A500指數基金為例, 其管理費率為0.15%/年,托管費率為0.05%/年,在當前股票型指數基金中費率最低。

04

在美股市場,標普500指數是全球投資者最為關註的重點指數之一,大量機構都圍繞這個指數開發自己的衍生品或基金產品。SPDR標普500指數ETF的期權甚至成為了美股投資者交易最大規模的產品,目前相關期權單量總計超過800萬張。

標普500指數覆蓋了美股當中最大市值的各大科技巨頭,也大量覆蓋了美國各細分行業中的實力龍頭,因而指數多年來一直維持非常可觀的平穩上漲。

現在,隨著中證A500指數推出,配置的風格與標普500指數異曲同工,同時歷史數據也反映出了這個指數確實有不錯的增長潛力,我們或許也可以期待它能成為A股股民所向往的重要指數,讓普通股民能透過投資中證A500,真正地安安穩穩賺到錢。 (全文完)