编辑 | 李健

在最近举行的2024年Fundsmith年会上,这家英国老牌投资公司的创始人特里·史密斯(Terry Smith)以电影和股市趋势为例,认为阳光下并无新鲜事。

电影情节被循环利用,例如【豪勇七蛟龙】(Magnificent Seven)翻拍自【七武士】(Seven Samurai)。

同样,热门选股也不是什么新鲜事。 2023年的「七巨头」股票类似于高盛在2000年挑选的「七强」股票,但这些股票接下来数年的表现并不理想。

以下是会议摘录:

我们看过「七巨头」的原版结局

我非常喜欢电影,我们可以从电影中学到很多东西。 如果你看足够多的电影,你就会学到一件事,那就是不存在所谓的新的电影情节。

我认为,一切都会重演,目前市场给美股涨幅最强劲的七家科技公司起代号为「七巨头」(Magnificent Seven),而这个名字来自1960年的同名电影【豪勇七蛟龙】。

我们之前看过这部电影吗? 你打赌我们看过。 因为1954年上映的【七武士】就是它的原版。 区别在于,【豪勇七蛟龙】的角色们戴着牛仔帽,手中拿着枪,而【七武士】的角色手中拿着剑。

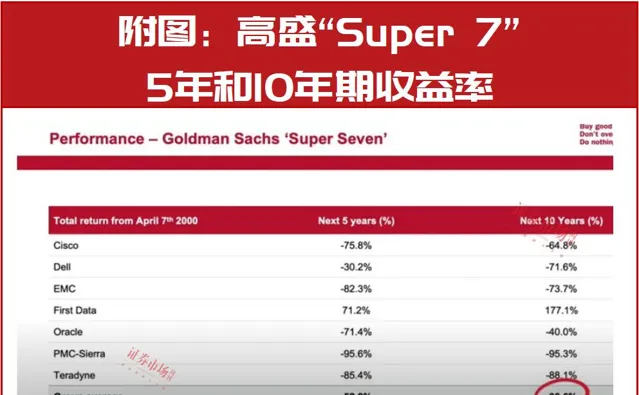

所以,我们以前看过这部电影。 2000年4月7日,高盛选出了他们的「Super 7」,其中包括Oracle、Teradyne、PMC、EMC Squared、思科和戴尔。

它们后来的表现怎么样? 如图可见,并没有太好的结果。

如图表所示,在接下来5年和10年中,很多企业都衰落甚至失败了。 历史不会重演,但却押着相同的韵脚。 我们未来会发现,「七巨头」会上演一样的续集,得到相同的结果。

特朗普当选对投资的影响微乎其微

在特朗普任总统期间,MSCI全球指数以12.5%的复合年增长率,比历史平均水平高出约3个百分点。

所以特朗普上任并不会产生什么影响,美国宪法的制衡机制充分,不必要太过于担心。

沃伦·巴菲特曾被问到美国总统的角色是什么? 他的回答是,美国总统惟一的作用就是避免美国和其他国家陷入核对抗,除此之外,美国的发展将继续。 所以影响可能微乎其微。

「可投资宇宙」

关于在股票池中会放入哪些公司? 我用「可投资的宇宙」来做一个说明。 什么是可投资宇宙? 从我们的策略来看,我们关注哪些公司符合我们的标准? 这个标准可以划归为「质量棱镜」,包括公司利润来源、简单路径、增长路径等。

我们要做的第一件事,是浏览整个市场,在超过一定市值的公司中,寻找看起来像是符合标准的公司。 这些公司在经过所有常规的研究后,最终成为我们的「可投资领域」。

我们无所谓选中的公司是价值型、优质型还是成长型,我们的重点是发现好公司。

我们的分析师既要关注已经持有的公司的变化,也要花时间研究全球其他公司,看看是否有新的机会。 例如,有些公司刚刚IPO或者分拆上市,它们也符合我们认定的标准,那就纳入股票池中。

关于是否会在公司变得便宜的时候,增加对其的关注? 我们不倾向于这么做。 因为,在寻找新机会的时候,我们关注的是,我们是否真的想拥有它? 先不谈估值,先看企业质量。

在过去的14年里,有很多公司我们一直在关注,但从未买入过。 因为,从估值或其他因素来看,现在还不是购买它们的合适时机。 但我们的第一出发点是识别。

试图把握市场会遭遇困难

关于全仓投资,我们从没有因此而感到困难。 假设1万法郎投资于标普500指数,其中红利进行再投资,持续了20年,年化回报是10.7%。

如果在这20年中,每两年中有1天最好的涨幅你没有享受到,你的收益就会减半。 如果每一年有1天最大涨幅没有享受到,收益又会减半。 如果20年中,你错过了40天,也就是每年错过2天,你的年化收益会变为负值。

所以事实上,如果你试图把握市场时机,进进出出,那么你大概率会失败。 你不需要错过很多好日子,就能把回报率拉下来。

而且,我们也没有预测市场的能力,也不认为我们认识的其他人有这个能力。 当你觉得估值有吸引力的时候,可以加仓的时候,市场往往经过了一段时间的下跌。 通常这个时候,投资者不会想着「我要买一点」,而是感到非常恐慌。

多年以来,我们总是听到人们说,我现在不想买基金,我想等指数回撤的时候再买,我们还在等待机会。 但总是没有机会。

踏空亚马逊和「放弃完美」

实际上,我们必须得说,卖出亚马逊之后,它上涨了很多。 我喜欢爱尔兰队教练安迪·法雷尔的那句话: 你必须能够应对比赛的高潮和低谷。 有时候,比赛的输赢与完美无关,做投资也一样,我们无法做到完美,但我们能做的是,当出现问题的时候,能做出更好的反应。

因此,我们关注我们持有的科技公司,其中两个发展顺利,另外两个表现糟糕。 实际上,我们可以更早的卖出阿里和雅诗兰黛,并让我们的净值增长。

但现实情况是,如果仓位中一半表现好,一半表现差,我们该怎么办? 我们能做的,只有清楚认识到,造成这样结果的原因是什么? 去年「七巨头」表现突出,指数上涨也主要由「七巨头」推动。 所以,当我们认为,「七巨头」估值超过合理水平时,我们换仓到估值更有吸引力的公司上。

我认为,从根本上看,我们卖出Adobe和亚马逊的分析是正确的。 处于宏观和估值等很多原因,它们面临利好,即使可能是虚假的利好。 但先什么都别做,先坐一会儿。

你必须这么做,这是我们学到的一件大事。 当我们卖股票的时候,请先等一会儿。 这就是我认为我们从结果中汲取的直接教训。

人工智能在舒适圈里

我们定义一家好公司的方法是,看公司的数据,看公司是如何赚钱的,以及赚钱的方式我们能否理解,即是否为简单的增长。

因此舒适区不是不能有任何改变。 我相信在座很多人40年前可能会经营一家小企业,当时会用鞋盒来收纳票据。 20年前,人们开始用Excel记账,方式变得很先进。 在我们看来,这并没有超出舒适区,因为我们知道,随着人们越来越懂技术,越来越有条理,小企业可能会想要使用Quickbooks产品。

所以人工智能也没有超过我们的舒适圈。 虽然人工智能有很多工作原理是我们不了解的,但别管什么是AI,别管它是怎么工作的,计算机图形是怎么形成的? 它们最终和Excel或Quickbooks一样,是提供生活和工作便利的。

就和清洁剂的作用是一样的,我们不用了解表面活性剂的化学反应原理,但我们知道有一种基本产品,能够提供清洁的帮助。 我们不理解背后的原理,但深刻的知道它有效,对它的工作原理很有信心,并且认识生产它的人。 这就足够我们去关注人工智能,并且对其中优势的公司进行投资。 这没有超出我们的舒适圈。

(文章仅代表作者观点,不代表本刊立场。文中提及个股仅做分析,不做投资建议。)