AI驱动数据运算需求持续增长,PCB将跟随服务器、交换机、数据中心等硬件迭代而持续升级;IC封装基板对于高端逻辑芯片的应用价值得以突显,成为材料厂商及PCB厂商布局的重点。

吴新竹/文

过去三年,超大规模云服务提供商经历强劲的扩张周期,在经济下行周期中开始谨慎地进行资本开支,2023年全球数据中心资本支出增速或回落至个位数。

随着AI、元宇宙等应用的兴起,算力需求持续释放,带动算力基础设施产业迎来增长周期,长期来看,业内预计数据中心资本开支仍将持续扩张,为上游印刷电路板产业注入新的活力。据预测,2022年全球服务器出货量1516万台,同比增长12%,产值达1216亿美元,预计2026年全球服务器PCB市场规模为160亿美元,其中2026年AI服务器PCB市场规模为47亿美元。

2023年全球印刷电路板产值为739亿美元,衰退15.6%,电路板产业将因库存回补、下游回暖而迎来下一个成长周期,券商预估2024年全球PCB产值将回升至782亿美元,较2023年增长6.3%。高速、高频和高系统集成系未来PCB产品的主要发展方向,预计2026年全球IC封装基板行业整体规模将达到214亿美元。

「波浪式」前进

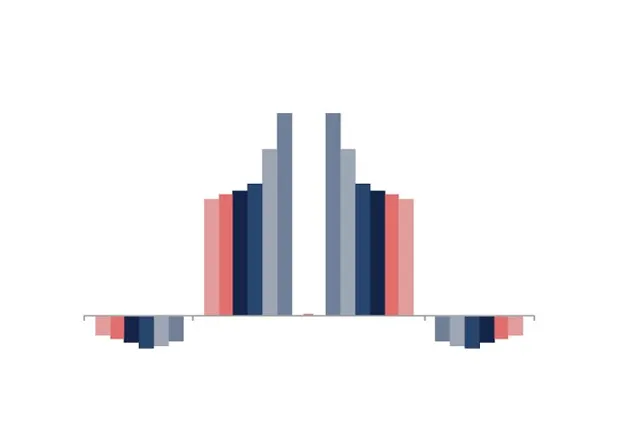

2021年全球PCB企业前十名市场占有率为36%,集中度较低,竞争格局较为分散。21世纪以来,印制电路板产业链由发达国家向发展中国家转移,近年来,中国产值占比稳定在53.27%左右,预计2027年占比为51.97%,保持制造中心地位,趋势呈现出向除日本、中国以外的其他亚洲国家或地区转移。

PCB制造业的直接上游为覆铜板材料,下游行业主要为电子消费电子、汽车、通信、航空航天、医疗器械等。覆铜板的成本主要由铜箔、树脂和玻纤布构成,占比分别为42.1%、26.1%和19.1%,原材料的价格波动通常会通过覆铜板传递给PCB厂商。铜价自2020年二季度起强势攀升,并高位振荡至2022年上半年,目前铜价仍处于近十年较高位,树脂和玻纤价格自2021年9月起震荡下行,价格呈下降趋势,目前处于低位。此轮原材料价格的上涨曾一度给PCB公司的业绩造成挤压,行业低迷期间,头部厂商一方面加强成本管理,下调稼动率,另一方面筹划新建产能,为产品、技术更新以及电子业的景气回升做准备。

按PCB具体类别划分,2021-2026年封装基板年化平均增长率达到11.60%,高密度互连板达到5.30%,柔性电路板达到5.10%,18层以上多层板达到4.90%。近年来,消费电子景气波动较大,汽车电子、数据中心和服务器成为PCB下游快速增长的行业。

据预测,2026年全球服务器出货量将达1885万台,5年年均复合增长率为6.8%,产值将达1665亿美元,5年年均复合增长率为10.2%。2022-2024年,全球数据中心资本支出分别同比增长15%、4%和11%,预计2027年将达到5000亿美元。

汽车市场是PCB厂商争相布局的领域,目前中高档轿车中汽车电子成本占比达到28%,混合动力车为47%,纯电动车高达65%。研究指出,新能源车相对于传统的燃油车的差别主要在于三电系统,即电池管理系统BMS、整车控制器VCU以及电机控制器MCU。其中BMS需要的PCB包含主控电路PCB和单体管理单元PCB,用量分别约为0.15平方米和3-5平方米;VCU和MCU所需PCB用量相对少,分别约为0.03平方米和0.15平方米。以特斯拉Model3为例,整车PCB的价值量超过2500元,是传统燃油车的6倍多,预计2025年全球新能源汽车所需PCB价值量可以达到84亿美元。

沪电股份近年来的发展系PCB产业变革的一个缩影,5G基站业务曾使公司的盈利翻倍,5G建设高峰期过后,内销大客户受美国打压,公司PCB业务内销收入大幅下滑,公司历时三年完成从无线基站到数通市场的转换。外销客户对汽车电子、互联网设备、云端设备和人工智能设备等应用领域产品的需求提升,使公司外销收入持续增长。2022年行业低谷期,沪电股份选择赴泰国建厂,进一步开拓海外大客户。

2023年上半年,沪电股份人工智能服务器和高性能计算相关PCB产品占企业通讯市场板业务收入的比重从2022年的约7.9%增长至约13.6%。受益于高速运算服务器、人工智能等新兴计算场景对高多层板的结构性需求,公司2023年PCB业务预计实现营业收入约85.72亿元,同比增长约8.09%,毛利率提升至约32.46%。

AI打开市场空间

据预测,2027年全球数据中心资本支出将达5000亿美元,超过20%的服务器部署可能会是加速类型,边缘计算预计将占数据中心基础设施总支出的近8%,PCB也将跟随数据中心硬件迭代而持续升级。PCIE总线标准是高速连接的重要标准,实现内存与CPU、GPU与CPU之间的高速互联,PCIE总线标准升级带来PCB层数增加。

受下游需求疲软以及终端库存持续调整影响,研究机构预测2023年全球服务器出货量同比下降5.9%,但随着2024年下游库存回归正常水位,以及AI服务器快速增长,服务器整体出货量将在2024年恢复增长。AI正成为全球科技创新的核心驱动,算力作为AI发展的驱动力迎来指数级增长,AI服务器、交换机产品迭代加速,推动高端数通PCB快速扩容。

国金证券指出,AI服务器的增长将显著带动PCB的价值量提升,通过拆解华为2288H、英伟达DGXA100和英伟达DGXp00的PCB板组成架构,最终计算得到普通服务器的PCB价值量为1125元,而AI服务器的PCB价值量达到7000-10000元,并且AI服务器产品仍在升级迭代中,估计2023年AI服务器出货量同比增长超过38%,可为PCB价值量的提升提供强劲动力。

从文本到图片再到视频,AI大模型的训练、传播对网络带宽消耗大,华创证券认为交换机市场有望接力AI服务器迎来加速增长,800G交换机加快渗透。从终端客户需求看,云计算厂商及互联网厂商是算力硬件采购的主要需求方,北美云厂商2024年下半年季度资本支出已在环比增长。数据中心应用中,2027年400G及以上交换机占比将超70%,800G将成为主流,AI算力需求爆发也将推动数据中心用交换机向800G加速升级,部分企业800G交换机产品已投放市场。

封装基板不断进化

封装基板作为芯片封装核心材料,一方面保护、固定、支撑芯片,增强芯片导热散热性能,保证芯片不受物理损坏,另一方面封装基板的上层与芯片相连,下层与PCB相连,从而实现电气和物理连接、功率分配、信号分配,以及沟通芯片内部与外部电路等功能。IC载板与芯片之间存在高度相关性,不同的芯片通常需要设计专用IC载板与之配套。IC载板在中低端封装中占材料成本的40%-50%,在高端封装中占比更高。据统计,2022年全球IC封装基板行业整体规模达174亿美元,同比增长20.90%,预计2026年将达到214亿美元。

相较于普通PCB,IC封装基板在线宽、线距、板厚、制备工艺等多项技术参数上都要求更高。PCB板线宽、线距通常在50-100μm,板厚通常在0.3-7mm,无法满足芯片封装的技术要求。HDI板线宽、线距通常在40-60μm,板厚通常在0.25-2mm。IC封装基板线宽、线距在8-40μm,板厚在0.1-1.5mm。

封装基板按基材可分为硬质、柔性和陶瓷三类,其中硬质封装基板应用最为广泛。硬质封装基板按主要原材料可分为BT、ABF和MIS三类。BT封装基板应用于MEMS、内存芯片、LED芯片等,ABF封装基板应用于CPU、GPU、现场可编程门阵列、专用集成电路等高端逻辑芯片,MIS封装基板应用于模拟、功率芯片以及数字货币等。算力时代,高性能计算及AI等为ABF载板注入增长动力。从下游市场规模来看,个人电脑仍是ABF载板用量最大的下游市场,而服务器、转换器、AI芯片及5G基站芯片的ABF用量增速更快。据统计,2021年全球ABF载板市场规模约为70亿美元,到2026年有望增长至121亿美元。

国产厂商积极投产IC载板领域,华正新材、天和防务等公司有望打破上游ABF膜垄断格局;兴森科技FCBGA封装基板业务持续推进投资扩产,2023年尚处于客户认证、打样和试产阶段;深南电路FCBGA封装基板部分产品已完成送样认证,处于产线验证导入阶段。