在【2024年国务院政府工作报告】中,提出大力推进现代化产业体系建设,加快发展新质生产力。5G通信、数据中心作为「新基建」的重要基础设施之一,随着产业政策的逐步落地以及未来国家对科技产业更多的政策支持,配套的光通信行业也将迎来广阔的发展空间。

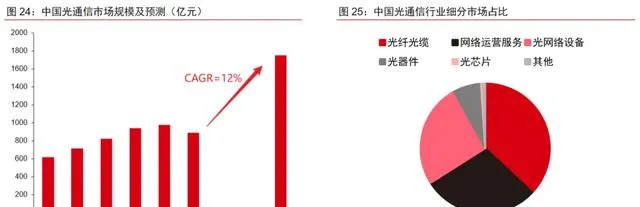

那么光通信是什么呢?光通信是一种以光波作为传输媒介的通信方式,相对于电通信,光通信在大容量、长距离传输方面有着明显的优势。随着新一轮科技产业的变革发展,各领域对信息通信网络的依赖不断增强,夯实5G、数据中心、算力网络、千兆光网等信息基础设施成为国际共识,光通信技术已成为国际高科技知识产权竞争的焦点和制高点。根据赛迪顾问预测,2025年中国光通信市场规模达1750亿元,对应2022~2025年年均复合增长率为12%。根据中商产业研究院数据,2022年光通信行业中,光纤光缆市场占比达37%,其次为网络运营服务,再次为光网络设备,占比达26%。

光通信产业链上游主要核心零部件包括光芯片、光组件、电芯片,中游包括光器件、光模块和光纤光缆,下游按应用场景分为电信市场和数据通信市场。在光通信产业的产业链中,话语权较强的集中在上游和下游两端,上游芯片厂商和下游客户较为强势,处于中游的光模块厂商的成本控制水平决定了其整体盈利能力。

其中上游零部件中光芯片分为有源光芯片和无源光芯片,有源光芯片包括激光器芯片和探测器芯片等,无源光芯片包括波分复用芯片、光耦合器等。主要厂商有源杰科技、长光华芯、仕佳光子、光迅科技、华工科技等。

光组件包括陶瓷套管/插芯、光收发接口组件等,主要厂商有天孚通信、光库科技、太辰光、腾景科技等。

电芯片包括LD driver、TIA等,主要以海外进口为主。

在中游零部件中,光器件根据是否需要电源划分为有源光器件和无源光器件,其中有源光器件包括激光器、探测器、光放大器、光调制器、光收发次模块等,无源光器件包括光隔离器、光分离器、光开关、光纤连接器、光耦合器等。主要厂商有天孚通信、光迅科技、华工科技、太辰光、博创科技等。

光模块包括数通光模块和电信光模块,产品有100G、200G、400G、800G、1.6T等。主要厂商有中际旭创、新易盛、光迅科技、华工科技、博创科技、联特科技、剑桥科技等。

光纤光缆包括光纤预制棒、通信光纤、通信光缆、特种光缆等,主要厂商有中天科技、亨通光电、长飞光纤等。

在下游应用场景中,电信市场包括通信设备商和终端电信运营商,其中通信设备商包括中兴通讯、烽火通信等,终端电信运营商包括三大运营商等。

数据通信市场包括云厂商和服务器,其中云厂商包括阿里云、腾讯云、华为云、百度云等,服务器包括工业富联、浪潮信息等。

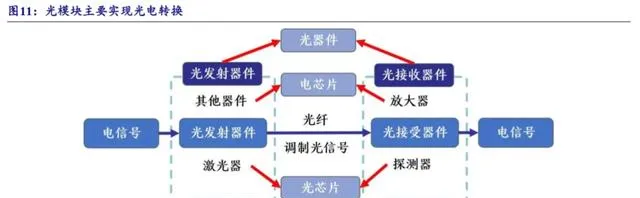

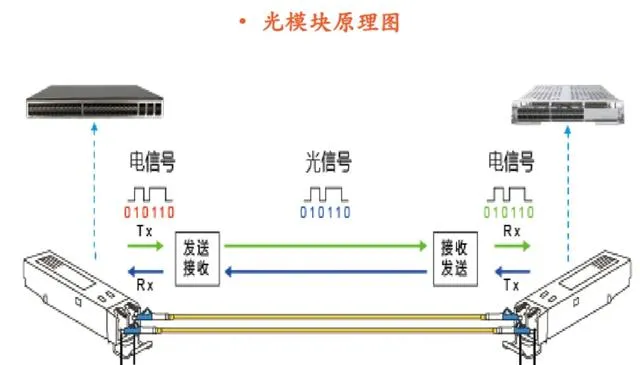

那么光通信具体是如何实现的呢?在技术上,由于接收端设备智能识别电信号,无法直接对接收到的光信号进行识别,因此就需要借助一个能完成电光转换和光电转换的器件,就是光模块。

其工作原理是:在发送接口输入一定码率的电信号,经过内部的驱动芯片驱动芯片处理后由驱动半导体激光器(LD)或者发光二极管(LED)发射出相应速率的调制光信号,通过光纤传输后,接收接口再把光信号由光探测二极管转换成电信号,并经过前置放大器后输出相应码率的电信号。在构成上,光模块由光器件、光接口及功能电路构成,其中光器件包括光发射器件(含激光器)和光接收器件(含光探测器)。

那么光模块的市场空间有多大呢?根据Yole Intelligence数据,2023年全球光模块市场规模为109亿美元,预计2029年将达到224亿美元,2023~2029年年均复合增长率为11%。同时由于英伟达大量AI基础设施订单和数据中心网络升级到800G,2024年收入增长率有望达到27%。

光模块的未来发展方向如何呢?由于算力发展呈指数级增长,所需的电力也非常庞大。2021年我国数据中心耗电量为2166亿千瓦时,约为三峡电站同期年发电量1036.49亿千瓦时的2倍;2022年,我国数据中心耗电量达到2700亿千瓦时,占全社会用电量的3%左右。根据中国能源报统计,预计2025年该比重将接近5%。因此当下光模块技术正朝着低功耗、高带宽的方向发展,目前光模块行业技术演进的方向包括:

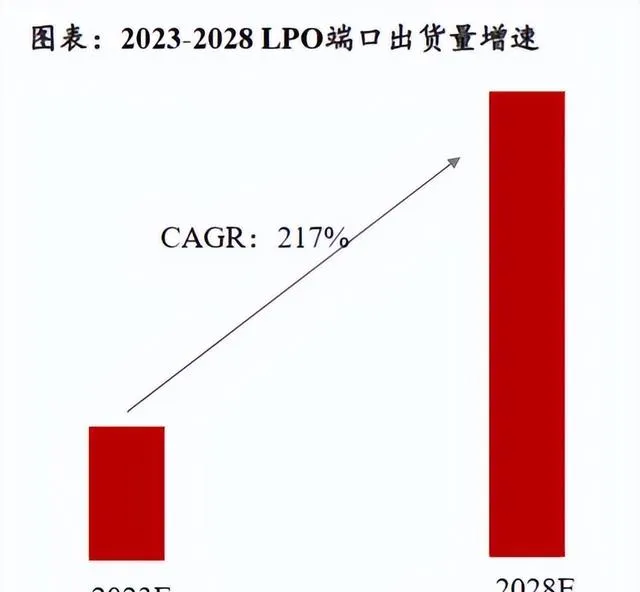

(1)LPO方案。LPO采用线性驱动技术代替传统数字信号处理DSP和时钟数据回复CDR,主要优势在于降功耗和低延迟,但由于拿掉DSP后会导致系统误码率提升,通信距离缩短,因此LPO技术只适合用于短距离的应用场景,例如数据中心机到交换机的连接等。

那么LPO的市场规模有多大呢?根据LightCounting数据,预计LPO光模块出货量从2023年的1.31万件增长到2028年的418万件,年均复合增长率高达217%。预计800G及以上速率LPO光模块出货量占比从2023年的3%增长到2028年的19%。

(2)CPO方案。CPO是指将光引擎和开关芯片封装在一起的电光集成,而不是使用可插拔的光模块格式。这种方法通过缩短光学引擎和开关芯片之间的距离,可以在引擎和芯片之间更快地传输电信号。优势在于尺寸小、功耗低、效率高。但是CPO目前处于产业化初期,在技术路径、采用紧迫性、商业模式等方面面临很多挑战。其中采用紧迫性是指,在3.2T光模块时代,对CPO外形尺寸的需求相对较高,然而在当前1.6T时代,可插拔光模块已经提供了成熟的主流解决方案,配置为8*200G,有效满足了行业需求,因此缺乏对更高速CPO解决方案的紧迫性可能会减缓CPO的采用速度。

那么CPO的市场规模有多大呢?根据LightCounting2022年12月的报告,AI对网络速率

的需求是目前的10倍以上,在这个背景下,CPO有望将现有可插拔光模块架构的功耗降低50%,将有效解决高速高密度互联传输场景。Yole报告数据显示,2022年CPO市场产生的收入约为3800万美元,预计2033年将达到26亿美元,2022~2033年年均复合增长率为46%。

(3)硅光技术。硅光子技术是基于硅和硅基衬底材料,利用现有CMOS用以进行光器件开发和集成的新技术。硅光子技术的核心理念是「以光代电」,即采用激光束代替电子信号传输数据,将光学器件与电子元件整合在一个独立的微芯片中,提升芯片之间的连接速度。

那么硅光技术的市场空间有多大呢?根据Yole数据,2022年硅基光电子芯片规模约

6800万美元,预计2028年市场规模将增长至6亿美元以上,2022~2028年年均复合增长率为44%。

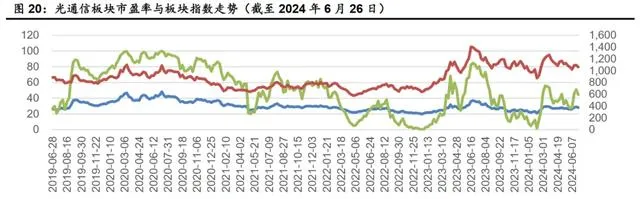

最后我们再来看看光通信行业的估值情况,截至2024年6月26日,光通信板块PE—TTM(剔除负值)为28.04,处于近5年44.71%分位,近10年35.03%分位,同时从图中我们可以看出,光通信板块指数和恒业市盈率百分位呈现出高度正相关的关系,因此光通信板块目前总体上偏低估。

最后我们再来比较一下光通信行业细分领域的公司估值情况,从图中我们可以看出,一些龙头公司如天孚通信、中际旭创、新易盛、工业富联等的市盈率和市净率百分位均处于较高位,但是从PEG的角度来看,这些公司除了工业富联之外,PEG甚至不到0.5,而工业富联的PEG也只有1左右,所以我们从行业增速的角度来看,目前光通信相关公司的估值仍然偏低。同时我们还看到一些小市值的公司的市盈率和市净率百分位普遍偏低,同时从业绩增速来看,今年是很多小公司业绩增速扭亏甚至大幅增长的一年,而且明年依然能够维持高增速,因此我们觉得光通信行业整体估值仍然偏低,在AI时代的浪潮下,未来依然大有可为。

吕长顺(凯恩斯) 证书编号:A0150619070003。【以上内容仅代表个人观点,不构成买卖依据,股市有风险,投资需谨慎】