过去三年行业调整期,在企业投资上呈现2个特征,第一,民企大量退出,央国企独占鳌头,择机拿了大量优质地块,以独立开发为主;第二,城投大面积托底土地市场,但开发能力是硬伤。

自城投拿地成为土地市场的中流砥柱后,以低风险、低成本轻资产运营,输出品牌和管理的代建模式成为房企新阶段「突围」的重要赛道。

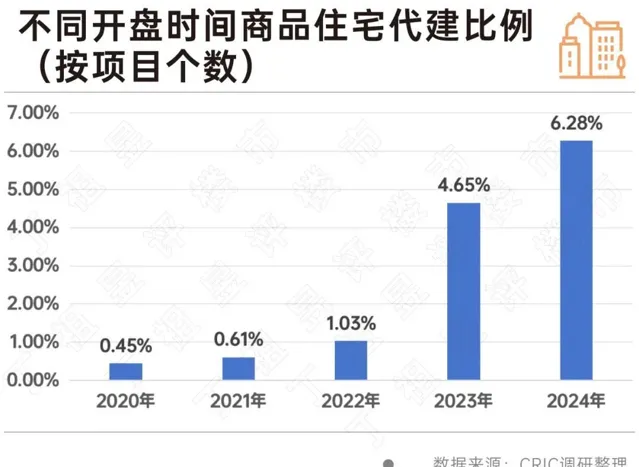

据CRIC各城市机构对29个重点城市在售商品住宅项目进行调研整理,目前代建比例约为1.67%,不同城市比例参差不齐。从代建项目的区位分布层面、以及代建企业布局的角度来看,均差异显著。

按不同能级城市的统计结果看,一线城市代建比例低至0.8%,二线城市为1.6%,三四线城市则为2.6%,低能级城市商品住宅的代建比例明显更高。

在行业下行周期中,土地市场格局出现显著的变化,即民企大量退场、央国企强势,城投成了多数核心城市托底的生力军。

细化到城投表现来看,从2021年至2024年5月,重点监测的30个重点一二线城市成交的含宅用地中,有46%的地块由城投公司竞得(含合作拿地),同时拿地金额占比也高达33%。

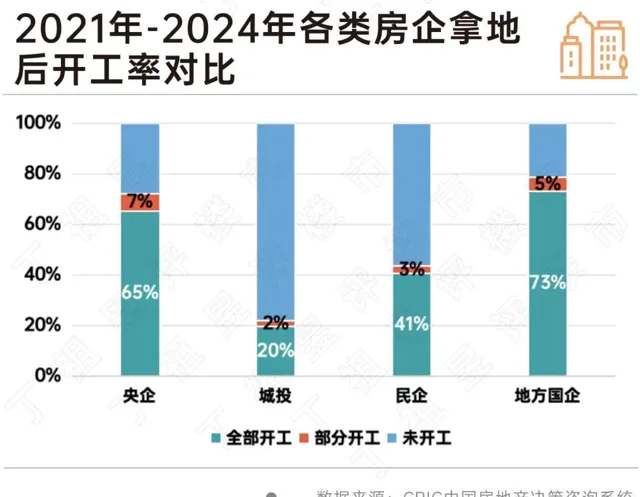

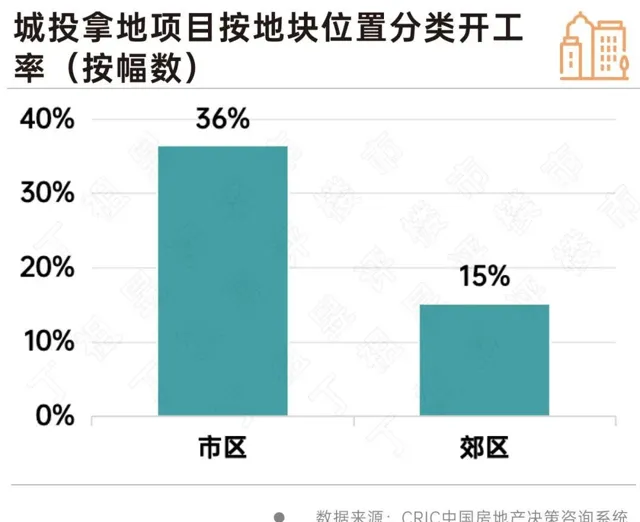

与拿地幅数、金额占比较高不同的是,由于运营专业度普遍不及规模国央企和高周转的民企,城投公司拿地后的开工率明显低于其他几类房企:2021年至今,城投拿地项目中全部开工的地块仅有20%,加上部分开工的地块,总体开工率22%。

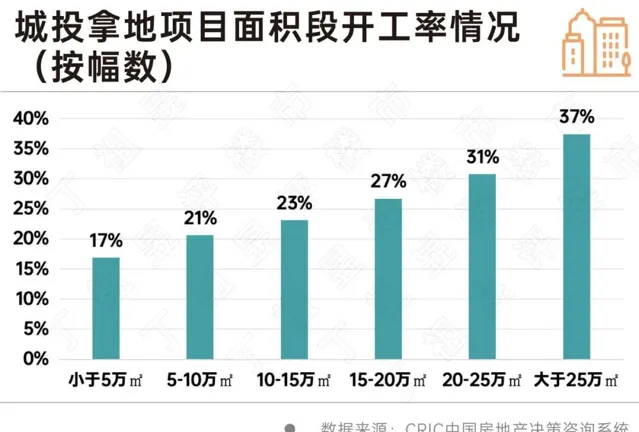

从城投已开工的土地来看,城投所拿地块规模越大的反而开工率越高,城投拿地项目中,总建面小于5万平方米的地块开工率为17%,随着面积段升高,地块的开工率也持续上升,当总建面达到20-25万平方米阶段时,开工率超过30%,大于25万平方米的项目中,开工率达到37%。这与部分高能级城市综合用地体量较大不无关系。

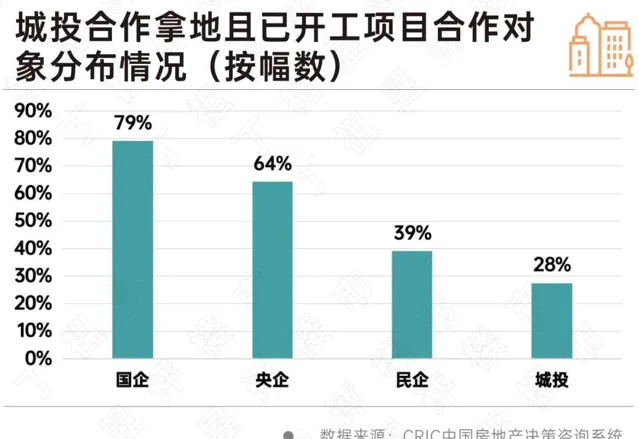

同时,合作拿地项目的开工率也远高于独立拿地项目。其中,合作拿地项目开工率为47%,城投独立拿地项目开工率仅19%,两者相差28个百分点。城投公司与不同类型的公司合作拿地,开工率也有较大的差异:与国企、央企合作拿地项目的开工率分别达到79%和64%,可见国央企对于开工率的带动效果卓越;其次与民企合作拿地项目的开工率39%;城投与城投公司一起拿地的项目开工率最低,仅28%。

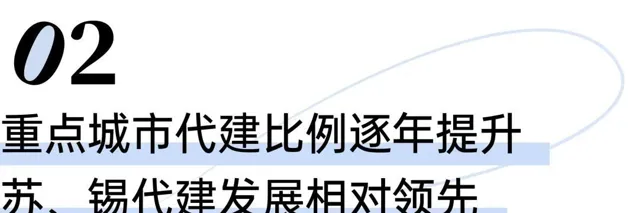

具体到项目来看,通过CRIC各城市机构对29个重点城市、近万个在售的商品住宅项目的梳理,我们发现目前在核心城市商业代建比例仍然较低,但正逐年提升。

CRIC调研数据显示2020年、2021年开盘的项目中代建的比例不足0.7%,2023年是分水岭,29个重点城市代建比例达到4.65%,比2022年增加3.62个百分点,而2024年比例进一步增长至6.28%。这也符合城投大面积托底土地市场主要是在2021年「双集中供地」之后。

综合而言,目前在核心城市商业代建比例仍然较低,在近1万个在售项目中,代建比例(按项目个数)仅有1.67%,与发达国家较高的代建渗透率相比,未来还大有可提升空间。

按不同能级城市的统计结果看,一线城市代建比例低至0.8%,二线城市为1.6%,三四线城市则为2.6%,低能级城市商品住宅的代建比例明显更高。

这样的现象与企业的拿地策略转向有很大的关联,「三道红线」以后房企普遍面临很大的资金压力,拿地收缩、聚焦于一二线城市,而对于低能级城市则倾向于转为代建、管理等轻资产运营模式,在高能级城市则更倾向于传统的重资产模式。

具体到不同城市的代建比例情况可见,四个一线城市商品住宅代建比例都不到1%,在样本城市中位列倒数;二线城市中苏州的代建比例达到6.04%,仅次于无锡,其次南宁、济南和天津都超过3%;而三四线城市中无锡、常州、漳州代建比例分别为6.87%、3.29%和3.23%,仅徐州代建比例1.23%,未达到平均水平。

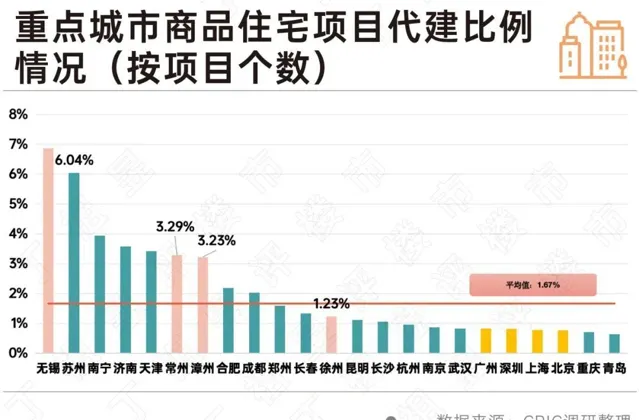

从代建项目的分布情况来看,以位于市区的项目居多。29个重点城市的代建项目中有61%位于市区范围,另外39%位于郊区范围。房企在选择代建项目的时候,区位也是重要考虑因素之一,主要是由于商品住宅一般以全过程代建代销为主,考虑到销售需求则位于市区的项目有较大的优势。

以4个代建项目最多的城市天津、苏州、无锡和成都项目分布为例:仅有天津的代建项目以位于郊区为主,22个代建项目中位于市区范围内的仅有4个;反之苏州的代建项目则全部位于市区范围,与天津形成鲜明对比,成都、无锡也以位于市区的项目为主,成都的天府新区、青羊区和武侯区代建项目数量领先,无锡的梁溪区、经开区、滨湖区代建项目数量也较多,滨湖区位于太湖之滨的豪宅项目奥体潮鸣也由绿管代建。

这一点从城投已开工的土地也能看出,CRIC数据显示,从项目区位和拿地方式而言:城投拿地项目市区的开工率远高于郊区项目,其中市区项目的开工率为36%,郊区项目则仅有15%,两者相差近20个百分点;

究其原因,部分配套齐全、资源属性较强的市区地块,溢价空间、抗风险能力均较强,尤其是在部分核心一二线城市,在政策逐步放开、市场信心缓慢筑底修复之下,仍能看高一线。

从代建企业的角度看,CRIC数据显示,2024年上半年代建新增规模TOP20企业新增签约建面8587万平方米,已达到2023年全年新增建面的72%。按上半年新增建面分布来看,TOP20房企中共有4家新增建面超过500万平方米。

可以看到目前代建企业各梯队差异显著、存在明显断层,绿城管理、旭辉建管和蓝绿双城位列前三,其中绿城管理上半年新增签约建面达到1746万平方米,是唯一新增签约建面超过千万的企业。旭辉建管与蓝绿双城上半年新增签约建面也超过700万平方米,几乎是TOP10门槛2倍。

同时,代建企业集中度继续走高,强者恒强趋势未改。TOP5、TOP10企业新增代建规模达到4320万平方米、6285万平方米,分别占TOP20总量的50%和73%。

从CRIC各城市机构对29个重点城市、近万个在售的商品住宅项目的梳理来看,29个重点城市商品住宅项目代建企业主要包括绿城管理、金地管理、蓝城集团、朗诗地产和龙湖建管等。这些企业同时也是目前代建行业中市场份额占比较大的房企,其中绿城管理、蓝城集团、金地集团都位列上半年代建新增规模TOP5。

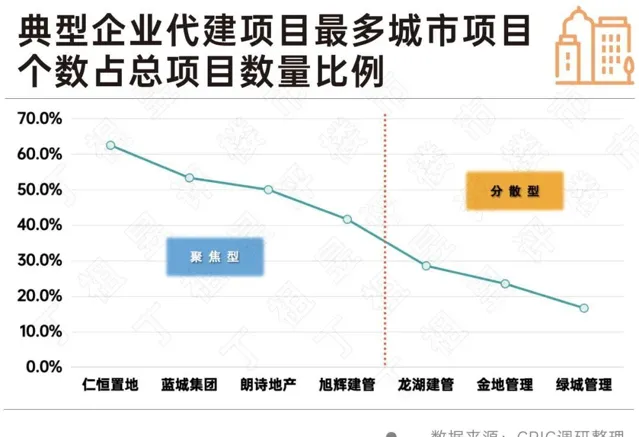

这些典型企业在29个城市中代建项目的分布情况有所不同:

以绿城管理这样在代建中领先的房企来看,其进军城市较多、布局较为分散:绿城管理在29个重点城市中布局了18个城市,代建项目最多的城市为杭州,杭州共有7个代建项目,占绿管在29城总项目的15%,其次绿城管理在济南、宁波、长沙、成都、无锡等多个城市都有3个及以上的代建项目。

另一类企业项目分布相对聚焦,以蓝城集团、朗诗地产等为代表,蓝城和朗诗在29个重点城市中也都有10个以上的代建项目,但是较为聚焦在个别城市:例如蓝城集团共有15个代建项目,其中8个位于徐州,3个位于无锡,其他城市则仅有1-2个项目;朗诗地产更是完全聚焦于无锡和苏州,所有代建项目均位于这两个城市。

值得一提的是,土地市场持续走弱之下,城投依旧是「托底」的主力军。根据CRIC统计的30个重点城市,2024年上半年城投参与拿地比例达到47%,为2021年以来同期新高,较2023年上半年增长16个百分点,未来城投类项目的代建空间仍存。

同时商品住宅代建作为代建项目的最主要来源,在重点城市的平均代建比例仅有1.67%,与国外较高的渗透率相比,国内商品住宅代建仍处于蓝海阶段,且在各城市的渗透率有明显差异,部分城市后期具备较大的增长空间。

从企业层面来看,规模领先的房企如绿城管理、金地管理等目前布局的城市相对广泛,而仁恒置地、朗诗集团则更聚焦于个别城市,未来在代建渗透率持续增加的预期下,目前已经进入代建行业的企业预计将加速代建的布局扩张,尤其加速进入三四线和二线城市。