美债抛售潮加剧

随着美国大选的日益临近,国际金融市场却展现出了一种前所未有的动荡局面。人们原本预期,在美国实施降息政策之后,被视为美国经济基石的美国国债将会从先前的冷清状态中复苏,重新成为投资者竞相追捧的热门资产。

然而,事与愿违。最近,随着美元指数的持续走强,美国国债市场却经历了一场剧烈的风暴,甚至遭遇了近半年来最为严重的抛售浪潮。与此同时,美联储前理事凯文·沃什公开批评美联储决策的草率与前后矛盾,质疑美联储在经济尚未出现问题之前便已陷入内部纷争之中。就在这一波抛售浪潮中,美国财政部长耶伦紧急发声,试图稳定市场信心,强调对美元地位的信心。这一切迹象是否预示着美国即将进入一个高风险时期?

美债抛售潮愈演愈烈

伴随着美联储政策立场的逐步调整,作为全球资产定价基准的美国国债面临着前所未有的挑战。华尔街的投资者们不顾一切地大规模抛售美债,其规模达到了过去六个月内的顶峰。这种趋势不禁让人担忧,美国经济似乎正走在一条极为脆弱且充满不确定性的道路上。

美联储政策转向争议升高

近日,美国国内对于美联储降息政策的批评之声愈发高涨。亚特兰大联邦储备银行行长拉斐尔·博斯蒂克公开表示,美联储不会急于将利率降至所谓的「中性水平」,并且将继续关注2%的通胀率作为关键指标。这一立场与此前美联储在加息周期中的做法一致,当时2%的通胀率被用作加息的重要依据。

然而,在当前的经济环境下,美联储似乎有意改变其政策方向。博斯蒂克的言论表明,美联储可能试图逆转近期的宽松政策,这无疑引发了市场的广泛关注。与此同时,前美联储理事凯文·沃什也加入了批评的行列,他指出美联储近期宣布降息50个基点的决定与其之前的政策声明相矛盾,进一步加剧了市场对于美联储决策一致性的质疑。

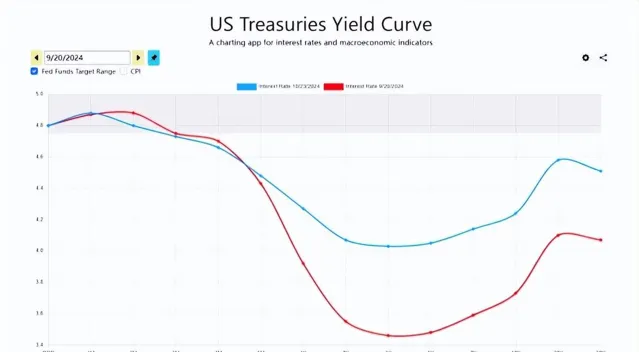

在加息周期中,美国通常将控制通胀作为主要目标;而在降息周期,则更侧重于促进就业增长。但当前美联储官员的态度转变,使得外界普遍担忧,美联储或将重新回到紧缩货币政策的老路上,这无疑将对全球金融市场产生深远影响。

美联储强硬立场推动美元走强

可以这么说,这不仅仅是对美联储先前政策的修正,而是彻底转向了对抗立场。这表明美联储似乎变得更加激进和鹰派。

这对美国而言显然是有利的,因此我们可以观察到,随着美联储态度的变化,美元指数持续走强。在短短一个月内,其涨幅达到了约3.7%,从100点上升至104.3左右。这种快速上涨的趋势几乎没有出现任何回调。

毫不夸张地说,外界可能会误以为当前正处于美国的加息周期,而这种势头很大程度上归功于美联储的举措。对于国际资本而言,美联储的强硬立场意味着美国的高利率环境将更加持久,从而促使那些原本打算撤离的资金继续留在美国市场,享受更高的利息收益。

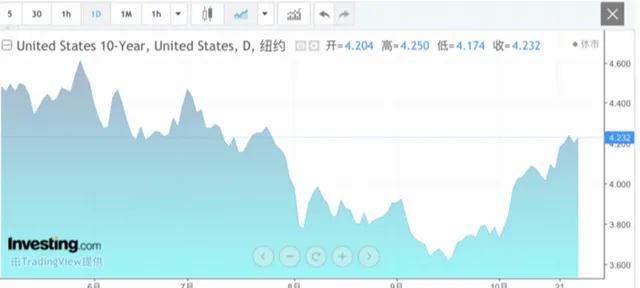

美债抛售潮加剧

从国际军事视角来看,我们不难发现,事物的发展往往并非单向的,而是充满着相互制约的力量。因此,在美元指数持续走强的同时,美国国债却遭遇了大规模的抛售,这一现象达到了近六个月以来的最高点。与此同时,美国国债的收益率也在迅速攀升,甚至达到了与7月份相近的水平,目前稳定在4.2%左右。

众所周知,十年期美国国债被誉为全球资产定价的基准指标,而当前收益率的快速上升表明市场正在大规模抛售美债。这不仅反映了投资者对美国经济前景的担忧,也意味着未来美国政府的融资成本将大幅增加,从而加大其借贷难度。

这种变化在金融市场上的直接体现是,道琼斯工业平均指数和标准普尔500指数均出现了不同程度的下跌。究其原因,正是由于市场的整体逻辑已经发生了根本性的转变。

美联储政策引发全球焦虑

在加息之前,美国通过一系列操作抽走了全球市场的流动性,使得整个市场承受巨大压力。然而,当前美联储本应采取更为宽松的货币政策,但因美联储的一系列鹰派言论和预期管理,导致市场陷入了混乱状态。投资者们不知该相信美国发布的经济数据,还是美联储高层的表态,最终结果是市场陷入了混沌且焦虑的状态,没有人能确切预知未来的发展。

这对美国财政部构成了巨大的压力,因为在当前形势下,美国亟需发行债券筹集资金。更进一步的是,美联储的紧缩政策必然导致全球美元供应紧张,从而促使各国寻找替代货币或投资工具,这将对美元作为全球储备货币的地位构成挑战。

耶伦紧急表态

正当美联储似乎准备「倒车」之际,耶伦表现得有些焦急不安。在接受采访时,耶伦出面表示,美元的地位依然稳固。她试图通过这一表态来稳定市场情绪,并缓解全球对于美元地位动摇的担忧。然而,市场对此反应如何,仍需拭目以待。

美元地位面临的挑战与应对

可以这么说,在耶伦的回应中,她显然意在安抚市场情绪,稳定各方信心。试想,在美元长期占据主导地位的时期,谁会去质疑美元的国际储备货币地位呢?答案是几乎没有人,因为那时人们普遍认为美元无可替代。

然而,当前的情况已经发生了变化。当有人提出关于美元地位的问题时,这本身就表明美元已经面临了严重的挑战,以至于资本对美元的信心开始动摇。此时,美国政府高层必须出面表态,以稳定局势。尽管这些表态能够传达美国官方的立场和决心,但仅凭表态并不能真正稳固美元的地位。因为要保持甚至提升美元在全球金融体系中的地位,关键在于经济实力、政策的连贯性和市场的信任度,而不仅仅是口头上的承诺或姿态。换句话说,只有通过实际行动来增强美元背后的经济基础和国际信誉,才能真正实现这一目标。

美国债务与美元困境

当前,美国在国际军事和经济舞台上面临前所未有的挑战。尽管美国试图通过提高利率来吸引全球资本,但与此同时,它又陷入了融资困境之中。在这种情况下,美国似乎被迫要在美债和强势美元之间做出选择,两者似乎不可兼得。

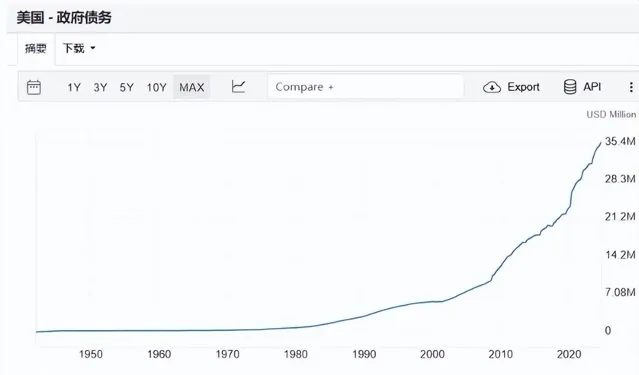

值得注意的是,国际货币基金组织(IMF)预测,到今年年底,全球公共债务将突破100万亿美元大关。其中,美国的公共债务已达到约34万亿美元。这意味着,在2024年,美国的债务增量可能占到全球新增债务的一半左右。这一趋势不仅凸显了美国面临的财政压力,也对全球经济稳定构成了潜在威胁。美国若不能有效控制其债务水平,未来或将面临更为严峻的经济和政治挑战。

美国债务危机加剧

在当前的国际军事和经济背景下,美国不断攀升的债务水平不仅意味着偿还债务所需的利息支出急剧增加,而且还迫使美国采取高利率政策来吸引并保留全球资本,从而维持美元的强势地位。然而,这种策略也导致了美国国债不仅难以售出,而且需要支付更高的利息。

值得注意的是,根据最新数据,2023年美国的债务利息支出已达到约1.049万亿美元,同比增长接近三成。若这一趋势延续下去,预计到下一年度,美国每年的债务利息支出将突破1.5万亿美元大关。这样的财务负担对美国政府构成了严峻挑战,并且在全球范围内引发了对于美国金融市场稳定性的质疑。其他国家和地区开始重新评估他们对美国金融体系的信任度,这也可能影响未来全球经济格局的走向。在这种情况下,美国政府必须采取有效措施来应对日益加剧的债务危机,否则可能会面临更为严重的经济后果。

美元信心渐失

尽管当前美国官方坚称美元的地位仍然稳固,并且美联储也表示美国经济依然健康,但市场普遍持怀疑态度。投资者们认为,美国经济要么在加息过程中突然崩溃,要么在降息过程中逐渐陷入困境。换句话说,目前的美元市场更像是一次最后的回光返照。更令人担忧的是,美国的传统盟友已经开始采取行动,寻找替代方案或减少对美元的依赖。这一系列迹象表明,国际社会对于美元的信心正在逐渐减弱。

美元霸权的困境

美元霸权正面临进退两难的境地。若采取降息措施,将引发全球资本迅速撤出美国市场;而加息则会加重美国政府的债务负担。如今,美国不得不在维护美元作为全球储备货币的地位与支撑其国内经济基础之间不断摇摆。可以说,美国已陷入一种难以寻觅出路的困境。

美元霸权面临挑战

众所周知,美元长期以来依赖于一种寄生式的运作机制。美国过去常常通过提高利率引发发展中国家的债务危机,随后通过量化宽松政策向全球释放美元,进一步巩固美元在全球货币体系中的主导地位,并推动美国经济的增长。

然而,当前美国面临一个棘手的问题:尽管美国通过加息回收了部分美元流动性,但全球贸易并未因此陷入混乱。相反,中国的庞大贸易规模及人民币的国际化进程填补了这一空缺,使得美国不仅未能实现其预期目标,反而失去了部分市场份额和影响力。

这种变化凸显了全球经济格局的深刻变迁,以及新兴经济体对维持全球经济稳定所发挥的重要作用。

美元地位受威胁

若再度加息,无疑将加速美元在全球市场份额的流失。此外,我们注意到,英国在香港的汇丰银行已决定加入人民币结算系统,这意味着美国曾经的支持者现在成为了我们的伙伴。过去,在英联邦国家使用人民币进行贸易较为困难,但现在这一局面已经改变,变得更加顺畅。

与此同时,作为美国盟友的日本更是直接宣布了一项规模达2000亿美元的货币互换协议,值得注意的是,为了达成这一协议,日本方面曾付出过相当大的努力。如今,美国最亲密的两个盟友——英国和日本,都在采取措施,尽管方式有所不同,但它们的目标都指向同一个方向:融入人民币结算体系。

要知道,无论是英镑还是日元,都是全球前五大结算货币之一。现在它们都在寻求扩大与人民币的合作,那么谁又能确保美元的地位不受威胁呢?

美国债务危机及其影响

就目前来看,美国似乎已无多少选择。债务与通货膨胀犹如两匹脱缰的野马,在美国经济中肆意狂奔。尤其值得注意的是,美国的财政收入并未随之增加,这意味着这两股力量将更快地汇聚成一股毁灭性的洪流。即便今日美元霸权依旧稳固,但这种依赖于牺牲他国利益来维系的局面究竟能持续多久?

无论是对美国还是全球其他国家而言,债务问题已成为一个难以根治的顽疾。每年因债务侵蚀掉的财政收入比例高达约8%,这是一个令人震惊的数据。当前,不仅美国需要拆除这颗定时炸弹,世界各国也都面临着同样的挑战。因此,美国应更加积极地放下成见,寻求与发展中国家的合作,通过推动经济增长来解决危机,而非继续通过掠夺性手段来维持现状。毕竟,唯有合作才能实现共赢,对抗只会让各方陷入双输的局面。