文|天峰

来源|博望财经

经历了2021年前后两年的光伏产业「大跃进」,光伏产能大幅增长,光伏组件产能从2020年末的240GW,上升至2023年末的近500GW,而需求的增长速度跟不上产能扩张的速度,2023年全球的光伏组需求还不到400GW,这使得市场上光伏产品的供应过剩。

在市场的竞争激烈下,企业为了争夺订单,不得不降低产品价格,导致通威、中环等光伏企业普遍出现亏损,在此种背景下,光伏组件「老三」天合光能却还依旧维持盈利,看起来十分「难能可贵」。

但是,在公司盈利背后,却是超300亿元存货,同时在百亿定增终止的背景下,天合光能正在加大对供应商资金的使用,还在加大向银行的借贷力度,以便有充足的资金应对行业「寒冬」。

此外,雪上加霜的是, 10月9日,天合光能发布了股东的减持公告,持股5.08%的股东深圳市宏禹信息技术有限公司因自身发展和资金需求,计划自2024年10月30日至2025年1月30日,减持合计不超过公司总股本0.5%的股票 ,真是市场一变好,股东就想跑路。

面对着行业「寒冬」,天合光能却并没有停下扩张的脚步,根据其半年报数据预测,预计到2024年底,天合光能光伏硅片、电池、组件产能将分别达到 55GW、105GW、120GW,同比增长幅度分别为10%、40%、26% ,超两位数增速跟市场「寒冬」形成了鲜明对比。

天合光能的这种「逆周期」而动,行业和自身的「冰火两重天」能笑到最后吗?

01

拐点未至,库存高企

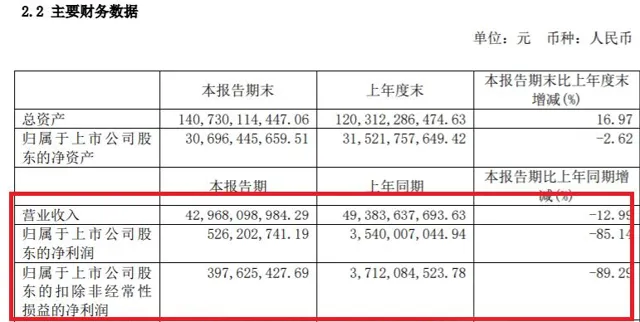

2023年8月31日,天合光能公布了其上半年的财务业绩,从数据来看,行业寒冬的威力不容小觑。 天合光能上半年营业收入同比下降12.99%,净利润和扣除非经常性损益后的净利润分别同比大幅下降85.14%和89.29%至5.26亿元和3.98亿元。

自双碳战略实施以来,2023年是光伏组件市场价格的转折点,价格从2023年年初的1.8元/瓦持续下降,至四季度跌破1元/瓦的行业成本价,并在年末创下新低,接近0.9元/瓦。进入2024年后,组件市场价格继续刷新低点,从年初跌破0.9元/瓦,到10月初P型组件最低价达到0.7元/瓦左右。此时,组件市场价格已深度跌破行业成本线,多数企业为降低成本和减少亏损,采取了限产和裁员等措施。

由于二季度组件市场价格更低,包括天合光能在内的主要组件企业净利润等业绩指标均表现不佳。隆基绿能在二季度亏损高达28.93亿元,半年累计亏损52.43亿元。相比之下,天合光能在二季度仍能保持微利,实属不易。

光伏组件经历了两年时间的下跌,价格已处于近几年来的最低点,何时见底,主要还要看产能淘汰需要的时间,短期内市场供过于求的局面短期内难以改变,行业拐点未至。

除了行业原因之外,天合光能的净利润下降,还与其过高的存货金额有关,在市场价格深度下跌中天合光能计提了较高的存货跌价准备。

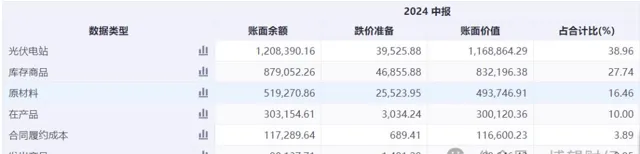

今年上半年,天合光能的存货从去年同期的234.04亿元增至300.02亿元,同比增长28.19%。受产品及原材料市场价格持续下跌等因素影响,上半年计提的存货跌价准备高达11.71亿元,是同期净利润的两倍多。

从天合光能的存货结构来看,116.89亿元的光伏电站占比最大,接近40%;其次是83.22亿元的库存商品,占比约31.07%;49.37亿元的原材料占比16.46%。天合光能的库存商品和原材料在存货中的占比较为合理,反映出的组件产品滞销风险相对较小。

相比之下,竞争对手晶科能源的库存商品占比高达2/3,是原材料金额的5倍,这可能间接反映出晶科能源的组件产品滞销更为严重。

然而,天合光能的光伏电站在存货中占比接近40%,金额高达116.89亿元;而在2023年底,天合光能存货中光伏电站的金额为86.52亿元,半年内新增30.37亿元光伏电站,是否因滞销导致,值得进一步关注。

不过目前光伏组件产品和其他原材料的市场价格已处于市场底部区间,继续下降的空间很小,因此天合光能后期存货计提跌价准备的金额将趋小,对净利润产生的不利影响也将减少。

02

能笑道最后吗?

虽然天合光能当前仍然盈利,但是能否笑到最后,却取决于现金流状况能否稳住,但不幸的是,天合光能面临的现金流状况尤为严峻。

截至今年上半年,天合光能的货币资金为239.4亿元,加上短期内可回收的应收账款及应收票据共计208.4亿元,总计尚不足450亿元。

但公司需在短期内支付的应付账款及应付票据高达408.8亿元,此外还有超过500亿元的有息负债,资金压力可见一斑。

同时,在光伏产业下行的背景下,天合光能仍然持续逆周期扩大生产规模,大量在建工程亟需资金以完成。

仅在2024年上半年,公司为购买固定资产等支付的资金就达到了83.42亿元,导致同期投资性现金流净流出84.92亿元。

所以现在天合光能的资金状况并不宽松,急需多种途径筹集资金。

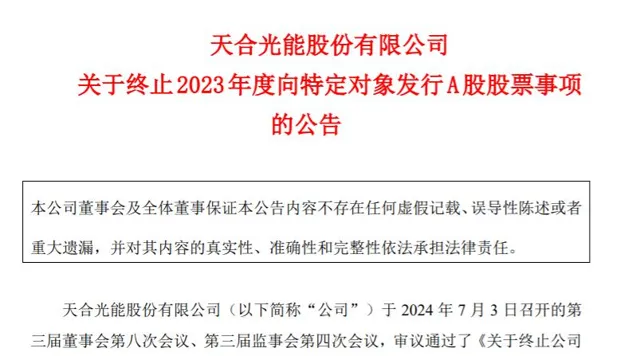

2023年6月,天合光能宣布了109亿元的定向增发计划,该笔资金主要用于淮安年产10GW电池项目、东台年产10GW电池项目、10GW组件项目,补充流动资金及偿还银行贷款。然而,2024年7月3日,天合光能宣布终止该定向增发计划。公司解释称,基于对公司实际情况和资本市场及相关政策变化的综合考虑,经过审慎分析后,决定终止向特定对象发行A股股票事项。

由于定向增发未能顺利进行,天合光能加大了向银行的借贷力度,2024年上半年,公司向银行等金融机构借款184.6亿元,除偿还76.39亿元债务外,主要用于经营所需。

除了通过银行借款,天合光能还利用其在产业链中的强势地位,扩大了对供应商资金的使用。截至2024年6月30日,公司应付账款及应付票据高达408.8亿元,而2023年同期为343.6亿元。

无论是银行借款还是应付账款及应付票据,这些负债类科目的余额增加都会推升公司的资产负债率,目前天合光能的资产负债率为74.34%,而2023年同期为70.29%。

伴随着资产负债率的持续攀升,天合光能的市值页大幅缩水,从2022年8月最高近2000亿元缩水至当前的不到500亿,天合光能的资产负债率已经超过了晶科能源,成为光伏组件上市公司中资产负债率最高的企业。

而这背后的主要原因还是公司激进的扩张策略,例如和专注于组件生产的晶科能源不同,天合光能正致力于打通全产业链生产。2020年,天合光能与通威股份宣布投资150亿元,合作生产高纯晶硅项目、拉棒项目、切片项目及高效晶硅电池项目。这一合作投资标志着天合光能对外扩张的开始,自2021年以来,公司宣布对外投资金额已达数百亿元,覆盖硅料、组件、光伏系统、电站等各个环节。

为了筹集扩张所需资金,天合光能频繁进行大额融资。 数据显示,自上市以来,公司募资总额为596亿元,其中通过资本市场IPO及发行可转债融资205.2亿元,通过银行等金融机构间接融资390.84亿元。 若非2023年6月公布的百亿定向增发计划终止,天合光能的融资金额还将继续增加。

持续的产能过剩和高负债率也引发了投资者的担忧,两年时间市值蒸发超过1400亿元,而最近市场刚刚有所反弹,就遭到了股东的减持。

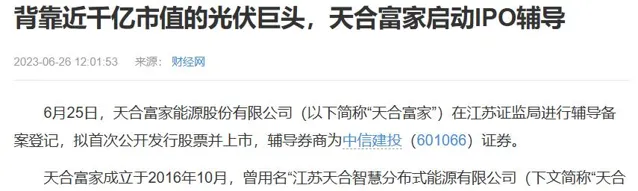

为缓解资金压力,天合光能还计划将其子公司天合智慧(现更名为「天合富家」)分拆上市,目前天合光能持有天合富家70.09%的股权。根据财报显示,天合富家主要业务为分布式光伏系统业务,主要为家庭提供光伏产品销售。

2024年上半年,天合富家净资产为47.12亿元,净利润为2993.41万元。尽管半年利润仅为3000万元左右,但天合富家的估值已达到200亿元,相对当前市场中的一票光伏企业来说,过于高估。

在天合富家接受上市辅导前不久,多家投资机构宣布向其增资,但当前光伏行业无论是业绩还是估值都已大不如前,加之IPO审核趋严,以半年2993.41万元利润的天合富家想要以200亿元以上的估值发行股票并不容易。因此,天合光能希望通过分拆天合富家以减轻公司压力的想法短期内难以实现。

所以,整体而言,尽管天合光能曾经在光伏产业扩张的时候,想通过布局光伏一体化提升公司的盈利水平,但事与愿违,步伐迈得过大,导致「成也萧何,败也萧何」,当前天合光能的债务和现金流压力在大于其他组件企业以及百亿定向增发终止的背景下,如何度过当前难关将是考验目前核心管理层的关键问题,天合光能能否笑到最后,「熬」到行业需求回升的那一刻,我们将拭目以待!