「不知怎么,外国一切好东西到中国没有不走样的,」辛楣叹口气,不知道这正是中国的利害,天下没敌手,外国东西来一件,毁一件。

——钱钟书【围城】

1

国足球迷最擅长的,是数学上的排列组合。

小组赛刚踢几场,球迷们就开始算积分、算胜负关系、算净胜球,最后得出国足理论出现的可能性推衍。

而A股股民最擅长的,是逻辑学上的归因分析。

每次市场下跌,都能唰唰唰一顿找理论。

在昨天3000+个股下跌的基础上,今天我大A百尺竿头更进一步,4800只股票下跌。

啊不,4800只个股待涨。

这还是在全球吹风降息,美股昨夜大涨的基础上走出的行情。

独立走势、卓尔不群。

大部分股民认为要为大A下跌负责的,是量化。

我很尊敬的刘纪鹏教授也出来说,应该暂停量化交易。

那今天就跟大家盘一盘量化交易的来龙去脉,以及这个东西对市场真正的危害在哪里。

正常情况下,我们评价一个投资者的能力圈,应该是说行业、或者风格。

比如你了解半导体,我了解互联网。张坤做大盘成长,曹名长做小盘价值。

我们派克斯研究院之所以有这么多研究员,就是因为术业有专攻,没有人能做到全市场覆盖。

大家也可以在我们的小程序里,看到我们的研究院每天对不同行业的深度分析:

但对于量化机构而言,他们内部区分能力圈的时候,采用的标准是时间域。

比如,你是做持有两个月的,我是做持有一天的。

由此,我们可以把量化机构分类两类: 一类是基于基本面因子挖掘的量化,一类是高频量化。

对于前者,我们认为不应该把他们一棒子全打死。

比如西部利得盛丰衍,他专做量化指数增强。

按照他自己的说法,他只是通过量化策略辅助做基本面判断。平均持股期大约在两个月左右。

我们看他的基金换手率,也处于一个合理的范围。

西部利得沪深300指数增强换手率

数据来源:天天基金

那在这样的交易体系中,量化只是起到价值发现的作用,本质上仍然属于价值投资的范畴。

甚至我本人都搭建过量化交易模型。

在19年的时候,我心慕冯柳10年900倍的业绩,于是搭建了以逆向投资为逻辑基础的量化交易模型。

具体做法,就是先用ROE、PE分位点、和近半年的K线走势,筛出一个股票池。

然后,再用股票近一个月的涨跌幅除以个股的年化波动率,在股票池中找到短期超跌最严重的公司。

基本面过硬、中期走势平稳、短期超跌。

通过数据回测,我发现这个模型在15年至19年间,长期年化收益接近30%。

而这个量化模型也确实在19-20年帮我小赚了一笔钱。

可惜的是,从2020年下半年开始,这个模型就失效了。

当然,我的量化交易模型,相对于机构,那就是土法炼钢、手搓原子弹。

但无论如何,以量化工具辅助价值发现,这种行为在机构与散户里都司空见惯、无可厚非。

真正把散户当韭菜割的,是那些高频量化。

当我的持有期只有一天的时候,我根本就不会在乎我买入的是茅台还是茅厕。

我在乎的,只是这只股票是否出现了异动的交易数据。至于公司赚不赚钱、管理层诚不诚信,那跟我没有一毛钱关系。

而这些市场内部的交易数据,普通人根本看不到。

更有甚者,花钱购入大量语料丢给AI训练,再借助融资融券和股指期货对冲,做稳赚不赔的生意。

这都已经不是投机了,简直就是把A股当大冤种来套利玩。

有傻子说啊,高频量化只是一种交易策略,你不能因为别人牌技比你好就把人赶下牌桌。

散户玩不了高频量化,属于自己活该。

这个觉悟,高到令我汗颜。

亨廷顿说,「只要价钱合适,资本,会出卖绞死自己的绞绳」,高频量化,干的就是这个事。

它赚的,其实是市场的绝户钱。

2

股市从来都不是一个讲究绝对公平的地方。

因为股市存在的根本意义,是壮大资本市场,反哺实体经济。

一切有违这个总目标的牛鬼蛇神,都应该被彻底扫除。

我们来做一下逻辑推衍。

假设这世界上有两种股市。

股市甲呵护散户、倡导价值投资,股市乙追求绝对公平、高频量化风生水起。

我们来看看这两个股市会发生什么。

股市甲因为倡导价值投资,企业为了最高就必须卷业绩、拼命赚钱。

随着企业不断盈利,整个市场就会茁壮成长、不断做大。

这个过程中当然也会有投资者亏钱,但整体上,投资者的平均收益会随着股市的成长水涨船高。

股市的赚钱效应,又会刺激股民的消费欲望,反哺整个宏观经济。

股市、股民、宏观经济,三方共赢。

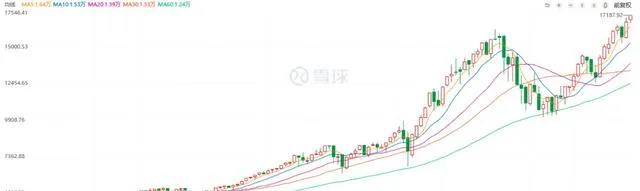

这里插一张纳指月k,只是心情好

没有任何其他暗示

再看股市乙。

股市乙全是高频量化,股票只是K线的载体,投资变成了纯粹的数学游戏。

行业不重要预期不重要盈利不重要,大家只想赚别人口袋里的钱。

公司呢,满脑子都是怎么去搞个大新闻来产生交易异动,而不是卷业绩。

于是,市场就会在一次次的负和博弈中越做越小,成为一潭死水。

最终的结果,就是股市僵化、实体经济少了融资渠道、投资者也不赚钱。

长期上看,包括量化机构自己在内,没有人是赢家。

这里插一张沪深300的周k,只是心情不好

同样没有任何暗示

你像现在的市场,题材为什么没有持续性,一天能换十几条主线?

就是因为量化正在拿散户做多的动能当养料,提前终结上涨周期。

散户呢,只能抱着资金如无头苍蝇般团团转,看到什么小作文就一拥而上 。

导致的结果,就是指数好像没怎么大跌,但除了权重股在某队的维持下还能喘气外,整个市场都没有赚钱效应。

成交量,更是不断萎缩。

越没有赚钱效应,就越没有成交量。越没有成交量,就越没有赚钱效应。

在这个先有鸡还是先有蛋的故事里,最后的结果就是鸡飞蛋打、一塌糊涂。

而开启这个负面螺旋的,就是高频量化以一己之力击碎了几乎所有题材成为主线的可能。

强者从不抱怨环境,因为环境就是他们搞坏的。

这句话,放在高频量化身上,特别合适。

3

橘生淮南则为橘,生于淮北则为枳。

美股玩量化的机构,不论是水平还是规模,都要碾压国内机构好几个档次。

那,为什么人家美股不会被高频量化给搞烂,反而能不断新高呢?

说到底,还是市场的成熟度、以及监管力度的问题。

咱们A股的高频量化,赚的其实就是A股市场不够完善的钱。

高频量化的核心,是赚波动率的钱。

美股的散户投资者,非常少。

信息来源:wind

机构之间,是集团军与集团军之间的较量。

定力足,下手狠。高频量化很难赚到纯粹交易的超额收益。

而A股由于散户占比较高,天然波动率就大。

这在高频量化的眼里,放眼望去,全是韭菜。

另外,高频量化可以钻制度的空子。

比如对于全大多数A股投资者而言,市场只能做多,不能做空。

而高频量化就可以同时选择做多做空,双向交易、更好地利用波动率。

又比如,普通人是T+1,而高频量化经常通过提前屯券,实现T+0。

所以,同样是高频量化,在不同的市场就可能扮演完全不同的角色。

美股市场是一个全副武装的特种兵,而A股市场就像个穿着开裆裤的小孩子。

而高频量化就像一条凶悍的狼狗。

碰到特种兵,它就是条军犬。

而碰到小孩子,那就是严重的威胁。

我们认为,在相关监管不能尽快完善的情况下,高频量化最好还是像刘纪鹏教授说的那样先暂停为好。

前两天有新闻说,30岁以下的股民占比仅有3%。

这意味着,新股民越来越少了。

如果任由高频量化继续这么收割,那老股民也只会一个个黯然离场。

如果股民都没了,那么A股,又有什么存在的意义呢?