投资要点

一、政策定调金融为「国之重器」,强化资本市场战略定位。9月22日新华社定调「金融是国之重器」,此后央行创设结构性货币政策工具支持资本市场,政治局会议提出「努力提振资本市场」,再到证监会主席吴清在2024金融街论坛年会中的积极表态,有力提振了资本市场信心。从近期相关部委发布的政策文件看,本轮行情A股的改革涉及很多方面,包括改善股票市场流动性,引导中长期资金入市,强化公司治理、股东回报和投资者保护等,此外平准基金正在研究中。

二、资本市场本身即是政策稳预期的重要抓手。9月24日以来A股「新质牛」行情迅速点燃了资本市场情绪,市场成交额明显放量,投资者情绪从低迷转向亢奋。股票市场的上涨本身即可对市场信心产生提振作用,并扭转投资者对A股和对国内中长期经济走势的弱预期。

三、金融和实体经济共生共荣。金融活,经济活;金融稳,经济稳。

1)股市的财富效应可提振消费者信心。国内消费者信心自2022年以来回落,其核心影响因素在于楼市的持续调整。当前国内房地产景气度仍处于筑底阶段,国内消费者对未来房价上涨预期不高,楼市财富效应削弱。若股市活力持续提升,将促进「金融活、经济活」正反馈效应的释放;

2)金融资产有望逐步取代房地产成为居民资产配置的方向。根据央行2019年的调查,中国居民家庭的资产配置主要依赖于房地产,因此房价的涨跌变动对于居民资产负债表的影响较大。通过提振资本市场,大力引导社保、保险、理财等中长期资金入市,做大居民财富蓄水池,有助于居民财富配置转向金融类资产,避免过度依赖房地产市场;

3)新质生产力与股权融资更适配。我国经济增长模式从土地财政为核心的传统动能转向新质生产力,以土地为核心的债权融资需求将逐步回落,而新质生产力与股权融资更适配。一方面,通过提振资本市场,引领带动各类先进生产要素向发展新质生产力集聚,可提升全要素生产率;另一方面,提振资本市场有利于减少地方政府土地财政的依赖。

四、本轮「新质牛」将如何演绎?从政策工具角度看,股票市场亦是稳预期的重要抓手。通过提振资本市场,减少居民财富配置和地方财政对房地产的依赖,带动生产要素向新质生产力集聚,并通过财富效应提振消费者信心,释放金融和实体经济之间的正反馈效应。从政策效果角度看,一轮「慢牛、长牛」会更有利于产生持续的居民财富效应。鉴于个人投资者仍是当下A股中最大的投资主体,本轮「新质牛」中高波动特征仍在,市场有望在震荡中实现中枢的逐步上移。

■风险提示:海外市场大幅波动、地缘局势变动等。

目 / 录

正文

01政策定调金融为「国之重器」,强化资本市场战略定位

9月22日新华社定调「金融是国之重器」,此后央行创设结构性货币政策工具支持资本市场,政治局会议提出「努力提振资本市场」,再到证监会主席吴清在2024金融街论坛年会中的积极表态,有力提振了资本市场信心。

9月22日,新华社发布【为经济社会发展大局提供有力金融支撑——新中国成立75周年金融业发展成就综述】,综述开篇即定调定调「金融是国之重器」,并指出我国金融业有力支撑了经济社会发展大局。9月26日的政治局会议推出的增量政策主要聚焦房地产和资本市场两方面,会议指出要促进房地产市场「止跌回稳」,及「努力提振」资本市场;从近两年政治局会议对资本市场的定调来看,从23年7月的「活跃资本市场」,到今年7月的「提振投资者信心」,再到本次会议的「提振资本市场」,资本市场的重要性更为凸显。

从近期相关部委发布的政策文件看,本轮行情A股的改革涉及很多方面:

1)改善股票市场流动性。央行首次创设支持资本市场的货币政策工具,有望改善今年三季度以来低迷的股市流动性;

2)引导中长期资金入市。9月26日,【关于推动中长期资金入市的指导意见】发布,主要举措包括三方面:一是建设培育鼓励长期投资的资本市场生态,二是大力发展权益类公募基金,支持私募证券投资基金稳健发展,三是着力完善各类中长期资金入市配套政策制度;

3)强化公司治理、股东回报和投资者保护。9月24日,证监会发布【关于深化上市公司并购重组市场改革的意见】(并购六条)和【市值管理指引】,支持上市公司并购重组,有望进一步增强资本市场制度包容性、适配性和精准性。后续有关保护中小投资者的政策措施也有望出台;

4)平准基金正在研究中。

02资本市场本身即是政策稳预期的重要抓手

资本市场在金融运行中牵一发而动全身,在促进创新资本形成、助力产业转型升级、完善社会财富管理、稳定社会心理预期等方面发挥着独特而关键的作用。

9月24日以来A股「新质牛」行情迅速点燃了资本市场情绪,市场成交额明显放量,投资者情绪从低迷转向亢奋。股票市场的上涨本身即可对市场信心产生提振作用,并扭转投资者对A股和对国内中长期经济走势的弱预期。

03金融活,经济活,金融稳,经济稳

3.1.股市的财富效应可提振消费者信心

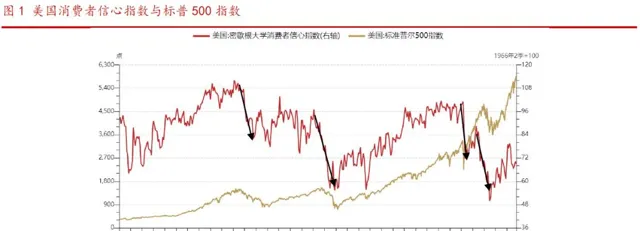

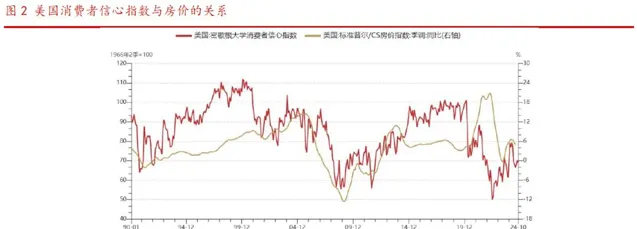

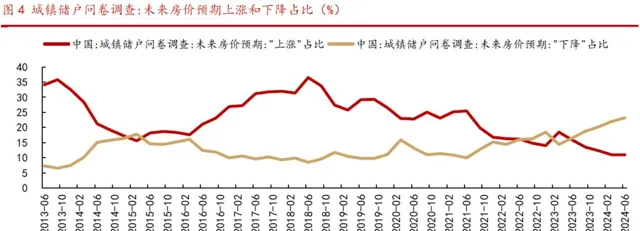

从历史经验看,股市和楼市的财富效应可提振消费者信心,从而促进居民消费稳步回升。从美国的经验来看,长周期维度美国房价同比领先于消费者信心变动,2014年后二者相关性有所减弱,但美股的长牛行情使得消费者信心进一步走高。国内方面,消费者信心指数自2022年以来明显回落,其核心影响因素在于楼市的持续调整。当前国内房地产景气度仍处于筑底阶段,国内消费者对未来房价上涨预期不高,楼市财富效应削弱。若股市活力持续提升,将促进「金融活、经济活」正反馈效应的释放。

3.2.金融资产有望逐步取代房地产成为居民资产配置的方向

从海外国家经验看,居民资产配置中房地产比例达到一定高度后,将向金融类资产迁移。2005年,美国居民在房地产的配置比例最高达到33.5%;次贷危机后,随着美股走出长牛,美国居民资产配置向金融资产转移。2010年起,美国居民在股票和基金的配置配置占比持续超过房地产。截至2023年,美国居民资产中28%的比例配置于房地产,35%的比例配置于股票和基金。

根据央行的中国城镇居民家庭资产负债情况调查(2019),中国居民家庭的资产配置主要依赖于房地产,2019年居民对房地产的配置比例达59%,股票和基金占比仅为10%,因此房价的涨跌变动对于居民资产负债表的影响较大。通过提振资本市场,大力引导社保、保险、理财等中长期资金入市,做大居民财富蓄水池,有助于居民财富配置转向金融类资产,避免过度依赖房地产市场。

3.3.新质生产力与股权融资更适配

伴随我国城镇化水平提高、总人口增速放缓,传统基础设施和地产投资增速回落,我国经济增长模式需从土地财政为核心的传统动能转向新质生产力,以土地为核心的债权融资需求将逐步回落,而新质生产力与股权融资更适配。

一方面,通过提振资本市场,引领带动各类先进生产要素向发展新质生产力集聚,可提升全要素生产率。科技型企业成长性高,但投资周期长,投资风险高,并且缺乏抵押物,不适用于传统的债权融资。股权融资具有长期性、不可逆性和无负担性,与科技创新活动更适配;另一方面,提振资本市场有利于减少地方政府土地财政的依赖。

04本轮「新质牛」将如何演绎?

我们将本轮始于9月末的A股市场大涨行情定义为政策转向驱动下的一轮「新质牛」,其一是宏观政策稳增长基调更为积极,提振投资者经济增长预期;其二是金融市场「国之重器」的战略定位确立,资本市场改革预期强烈。

从政策工具角度看,股票市场亦是稳预期的重要抓手。通过提振资本市场,减少居民财富配置和地方财政对房地产的依赖,带动生产要素向新质生产力集聚,并通过财富效应提振消费者信心,释放金融和实体经济之间的正反馈效应。从政策效果角度看,一轮「慢牛、长牛」会更有利于产生持续的居民财富效应。鉴于个人投资者仍是当下A股中最大的投资主体,本轮「新质牛」中高波动特征仍在,市场有望在震荡中实现中枢的逐步上移。

05风险提示

海外市场大幅波动、地缘局势变动等。

注:文中报告节选自华西证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

本文源自:券商研报精选