股市投资中,市盈率(PE比率)常被视为最基本的估值工具。然而,实际操作中,我们发现市盈率的适用性远远不如许多人想象中的广泛。尤其在周期性行业如煤炭、钢铁等领域,单纯依赖市盈率往往无法准确反映股票的真正价值。

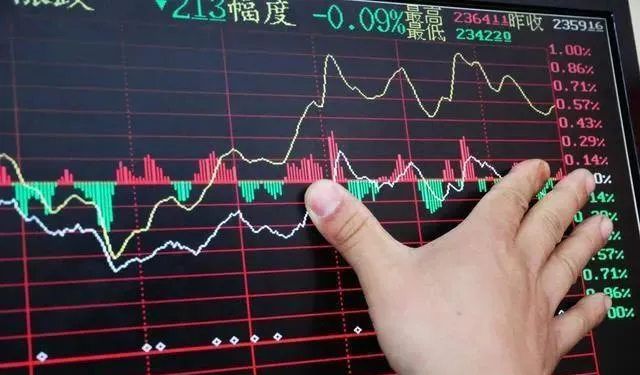

市盈率作为估值指标,其计算公式为公司市值除以其每年净利润。这个指标的简单性使其成为投资者的首选工具,但它也存在明显的局限性。尤其在周期股中,如煤炭、钢铁等,市盈率的波动往往非常剧烈。例如,煤炭股的市盈率在经济繁荣期可能极低,但在市场回落时则迅速飙升至两位数甚至三位数。这种情况下,高市盈率往往意味着该股票被高估,而低市盈率可能是买入的良机。

不同于周期股,食品消费行业的企业通常会更适用市盈率,因为它们的盈利较为稳定,波动性相对较小。但对于光伏、芯片、银行等周期性和技术驱动的行业,市净率(PB比率)以及其他估值方法更为合适。市净率是公司市值与其净资产的比率,能更好地反映企业的实际资产价值。

科技股和创新药品公司则更倾向于使用其他复杂的估值方法。例如,科技公司由于其高成长性和不确定性,通常使用预期市盈率(PEG比率)来估值,PEG比率考虑了公司未来的增长预期。创新药品公司则更倾向于使用市销率(PS比率)进行估值,因为这些公司可能在研发阶段尚未盈利,但其销售潜力和市场前景却异常重要。

此外,折现现金流(DCF)估值方法也是一种重要工具,通过对未来现金流的折现计算,能够更准确地评估公司内在价值。然而,这种方法要求对未来现金流的预测精度非常高,操作难度也较大。

在投资者社区中,市盈率的过度使用引发了广泛讨论。许多专家指出,市盈率作为估值工具在许多行业中的局限性,尤其是在周期性行业和高成长性领域。财经评论员王磊表示:「市盈率在判断食品消费品公司的投资价值时有效,但对于周期股或科技股的估值却显得捉襟见肘。」

网友们也对市盈率的使用提出了质疑。一位名为「投资者小李」的网友评论道:「我发现很多新手投资者只看市盈率,却忽视了其他更适合他们投资领域的估值方法。这是导致投资失误的主要原因之一。」

然而,市盈率依然在投资者中保持高度的受欢迎程度。一些投资者认为,尽管市盈率有其局限,但其简单易懂的特性使得它仍然是许多人首选的估值工具。还有观点认为,对于初学者来说,市盈率提供了一个基础的估值起点,但应该结合其他估值方法进行综合分析。

市盈率作为股市估值的一个重要工具,其实际应用远没有想象中那么广泛。在周期股和科技股等领域,其局限性显而易见,投资者需要根据行业特点选择合适的估值方法。其他如市净率、市销率、DCF等方法,能够提供更为准确的公司价值评估。

投资者在选择估值工具时,应该根据实际情况综合考虑,避免单一的估值指标造成的误导。市盈率虽然简单易懂,但在现代多元化的投资环境中,它不能单独作为评估股票的唯一标准。

希望本文能为广大投资者提供一些启示,帮助大家在股市中做出更为明智的投资决策。如果你对市盈率及其他估值方法有不同的看法或建议,欢迎在评论区分享你的观点。你的意见对我们很重要,让我们一起探讨股市估值的未来趋势!