随着9月的到来,一年一度的半年报披露落下帷幕。作为医药行业的一大分支,在弱市缩量行情下,今年以来多个中药标的零跑医药板块,走出逆市行情,超出市场预期。

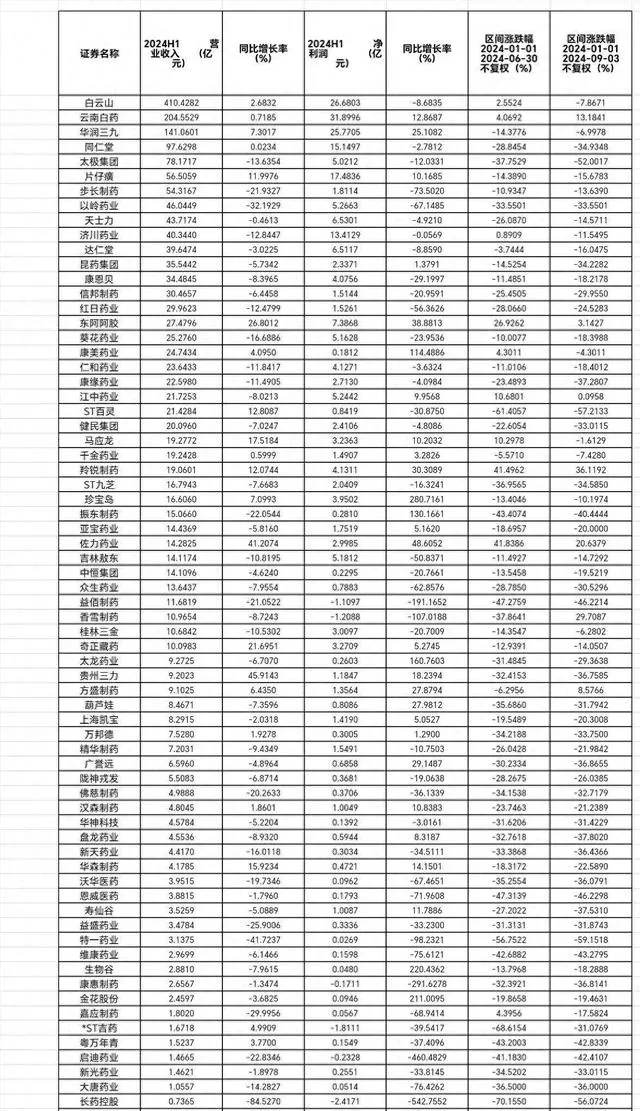

半年报的披露,也让外界更能一观过去半年A股中药企业的成绩如何。Choice数据显示,今年上半年,72家中药企业共实现营收1888.55亿元,实现净利润231.37亿元。

可以看到的是,中药板块业绩分化趋于明显,白云山、云南白药、华润三九、同仁堂及太极集团五家公司的营收就占了近半,净利润合计占比也达到45.17%。

市场集中度提升:五巨头营收占比近半

营收规模上,白云山以410.43亿元稳坐榜首,其次为云南白药、华润三九,营收分别为204.55亿元、141.06亿元。此三家公司也是仅有的营收规模在百亿元级别的公司。

若算上同仁堂、太极集团,前五家企业的营收合计高达931.84亿元,占72家中药企业总营收比例49.34%。净利润方面,五大巨头合计为104.52亿元,占比45.17%。这也意味着,A股中药企中,前五大巨头就占据一半市场,业绩分化明显。

与此同时,营收在10亿元以下的企业多达34家,其中长药控股、ST目药、ST龙津及ST大药营收仅有数千万元。

从数量看,今年上半年营收实现同比增长的企业不过22家,净利润同比增长的企业30家,营收、净利润均同比增长的仅17家。

其中,佐力药业分别同增41.21%、48.61%,是营收、净利润双增企业中唯一一家增速均超过40%的企业。此外,东阿阿胶分别增长26.8%、38.88%,贵州三力分别增长45.91%、18.24%。

佐力药业解释,公司业绩增长得益于乌灵胶囊、灵泽片、百令片三个核心产品的国家基本药物目录产品优势,延续了较好的市场增长。

业绩的增长也带动佐力药业股价上涨。今年上半年,佐力药业累计涨幅41.84%,开年至9月3日收盘,佐力药业累计上涨20.64%。其中,佐力药业从今年2月5日盘中最低价8.36元涨至5月15日盘中的最高价17.28元,三个半月左右的时间涨幅达到106.7%。

行业难题:中药材涨价

自2023年上半年以来,中药材涨价就成为话题。在极端天气、土地成本升高、游资炒作等等多重原因下,一些中药材价格经历2023年下半年的短暂回落后,今年年初又开始了新一轮上涨。

图源:Choice

曾有媒体报道,2024年1至3月份,扁鹊集团中药产业大数据中心监控的2638个品种中,上涨品种数407个。该中心对2024年第一季度排名前二十的品种监测发现,3个月有18种中药材涨幅超过100%,涨幅最高达到271%。

今年6月,中药价格暴涨还多次登上热搜,引发广泛关注,今年4月至6月间,白术就被传「价格疯涨超黄金」。

康美·中国中药材价格指数,从2020年1月的1246.17点涨到2024年6月的2250.73点位。中药材天地网发布的数据显示,截至9月1日,白术、栀子、雄黄等多个品种年涨幅超100%。

原材料的上涨的压力,也传导至诸多上市中药企。佛慈制药宣布3月起主营中成药产品出厂价平均提价9%、同仁堂在6月将海外版安宫牛黄丸提价超过20%,同仁堂、片仔癀、达仁堂等企业都在半年报中谈及中药材价格上涨带来的成本压力。

同仁堂表示,公司密切关注中药材价格波动,根据生产需求、大宗需求药材走势,及时研判采购计划,合理控制成本,做实战略储备;通过深化采购改革、推行种采联动、与大型种植基地合作等方式,建立规范化的药材采购和管控机制,有效应对原料价格波动及原料质量管控风险;提前布局濒危药材的保护和替代研究,以应对未来可能出现的濒危药材短缺问题。

信邦制药表示,公司将积极关注,并及时根据具体情况进行适当调整,积极 采取应对措施。

片仔癀也表示,公司将持续关注原材料市场动态,掌握价格趋势;采取多元化采购方式,与多个供应商建立合作关系,同时拓展新供应渠道,适时加大战略性采购储备;合理控制成本,寻求产地基地合作,进一步建立完善的预算和风险管理机制,将原材料价格波动固定在可控范围内,以最大限度控制成本,防范原材料供给风险。

中药板块仍被看好

尽管受上游中药材涨价、高端消费不景气、药店客流量下滑、中药集采动态联动、医药商业回款压力等因素影响,单二季度中药公司中仅23 家取得毛利润正增长,个数创2021年以来新低。

不过中药板块仍被多家券商看好。浙商证券认为,零售端增长乏力、竞争愈发激烈,和医院端集采提质扩面、医药商业回款困难等的影响或在未来一段时间持续存在,中药公司将普遍面临毛利润增长压力;但压力亦可转化为动力,持续提质增效或能实现业绩和股价的持续上涨。

中信建投表示,随着行业秩序逐步恢复、基数影响逐步减弱、叠加国企改革的催化下,看好中药公司基本面经营改善,具备估值改善机会。中药消费品在主销渠道的竞争激烈,而品牌是在零售终端上最好的「进入壁垒」;以同仁堂、片仔癀、云南白药、东阿阿胶等企业为代表的传统中药企业由于经营年代久远、口碑优秀而拥有深厚的天然品牌壁垒,处于行业领军地位,而以华润三九、江中药业、太极集团为代表的现代品牌药企,则拥有相对完善的渠道管理及终端维护体系,多已拥有多个上亿的单品,消费者认知度也比较高,在企业不断发展中,逐渐形成了较高的品牌壁垒。

中信建投认为,政策红利持续释放,中药处方药放量可期。整体来看,国家大力支持中医药传承创新发展,虽然中成药集采由点到面正在全面推进,但从实际结果来看,整体降幅符合预期,尤其是独家的中药处方药品种降幅较为温和。

德邦证券表示,基药目录调整在即,中药有望迎来板块性机遇。按照【国家基本药物目录管理办法】规定,基药目录调整周期原则上不超过3年。现行2018版基药目录已6年未进行调整,德邦证券认为2018版基药目录品种数量过少,无法满足各级医院配备需求,有望在此次调整中扩容。

德邦证券认为,中成药数量占比在历次调整中持续增加,此次调整有望显著受益。根据【国家基本药物目录管理办法(修订草案)】,基本药物遴选规则,当前市场上已涌现一批优质中成药品种,在临床用量、临床效果等方面符合基本药物纳入要求。若在此轮基药目录调整中成功纳入基药,有望加速产品放量,提振公司业绩。