2月8日晚,在证监会统一部署下,沪深北交易所分别就【可持续发展报告指引】公开征求意见,强制披露【可持续发展报告】的上市公司应在2026年4月30日前发布2025年度【可持续发展报告】。

去年,沪市相关披露率达47%

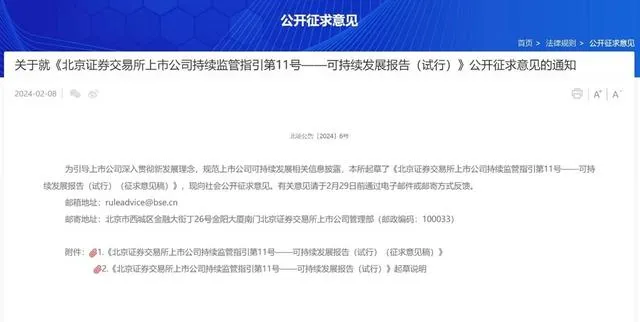

当天上交所、深交所、北交所先后发布【上海证券交易所上市公司自律监管指引第14号——可持续发展报告(试行)(征求意见稿)】【深圳证券交易所上市公司自律监管指引第17号——可持续发展报告(试行)(征求意见稿)】【北京证券交易所上市公司持续监管指引第11号——可持续发展报告(试行)(征求意见稿)】(以下简称【指引】),并向市场公开征求意见。

在披露要求上,上交所和深交所采取强制披露和自愿披露相结合。其中,上交所要求上证180指数、科创50指数样本公司以及境内外同时上市的公司应当披露【可持续发展报告】,鼓励其他上市公司披露【可持续发展报告】;深交所要求深证100指数、创业板指数样本公司以及境内外同时上市的公司应当披露【可持续发展报告】,鼓励其他上市公司披露【可持续发展报告】;北交所则是没有强制要求披露的上市企业范围,为自愿披露原则。

据证监会公布的数据,2023年以来,共有超过1700家上市公司披露了可持续发展相关报告,数量再创新高;有3161家公司披露了为减少碳排放所采取的措施及效果,家数占比超过全部上市公司的六成。据OECD统计,这个比例在全球主要资本市场处于领先水平。

其中,上交所指出,2023年,沪市共1023家上市公司披露2022年度社会责任报告、ESG报告或可持续发展报告,披露率达到47%,披露数量和占比均创新高。上证50、科创50指数样本公司和境内外同时上市公司的报告披露率接近100%,上证180指数样本公司报告披露率超过90%;深交所指出,2022年度,深市超700家上市公司在年报中披露社会责任履行情况,1100余家披露污染防治、资源节约、生态保护等信息,800余家公司发布独立的社会责任报告或ESG报告,ESG信息披露质量进一步提升。

三份指引均包括总则、可持续发展信息披露框架、环境信息披露、社会信息披露、公司治理信息披露、附则和释义。【指引】要求披露主体应当在2026年4月30日前发布2025年度的【可持续发展报告】,并鼓励相关主体提前适用【指引】。

专家:向市场释放强烈政策信号

对于【指引】的主要特点,商道融绿董事长郭沛源认为,【指引】体现了国际接轨的思路,兼顾全球报告倡议组织(GRI)和国际可持续准则理事会(ISSB)的实质性(重要性)原则;其次,【指引】在多处内容中考虑了本国国情;【指引】涵盖议题全面,同时又重点突出了气候变化、生物多样性、科技伦理等新兴议题;【指引】不仅要求结果(绩效)信息,也要求过程信息。

「【指引】要求上市公司甄别议题时,既要考虑是否对企业价值产生较大影响(财务重要性),也要考虑是否会对经济、社会和环境产生重大影响(影响重要性)。这就是双重实质性,既考虑财务重要性又考虑影响重要性,和GRI的理念是一致的」。郭沛源表示,在披露框架中,【指引】运用了治理、战略、影响、风险和机遇管理、指标与目标的框架,与ISSB准则框架大体一致。这一框架最早由气候相关财务信息披露工作组(TCFD)提出,后被ISSB采纳。

郭沛源预计,本次意见稿的出台会极大地促进企业可持续发展报告和ESG报告的数量和质量。此外,尽管指引意见稿只要求部分的上市公司「应当」披露,但同时也提出了「鼓励」其他的公司按照这个指引来编制,这向市场释放出了强烈的政策信号,会有更多的上市公司因为政策因素或同侪压力而发布报告。

郭沛源认为,实际上,发布可持续发展报告有利于上市公司更全面地展示自身可持续发展绩效、非财务绩效。上市公司的非财务绩效与财务绩效结合,可以更完整呈现公司价值,让真正有长期价值的上市公司在众多公司中脱颖而出。

「有条件的上市公司还是应该尽早实践,而不是等强制要求时被动应对。」郭沛源表示,「上市公司要勇敢迈出第一步,如【指引】所提供的过渡安排,可持续发展信息披露对上市公司来说也是由简到繁、由易及难的过程。上市公司也要认识到,要遵循的披露标准、规则会逐步增多,要求会逐步提高。因此,多索引、数字化也是重要趋势,否则上市公司很难满足日益增长的量化数据统计和披露的需求。」

采写:南都记者 汪陈晨