再来看一家电池企业的财报,天能电池集团股份有限公司(股票简称:天能股份)2003年成立,2021年1月在上交所科创板上市,是一家以电动轻型车动力电池业务为主,集电动特种车动力电池、新能源汽车动力电池、汽车起动启停电池、储能电池、3C电池、备用电池和燃料电池等多品类电池的研发、生产、销售为一体的国内电池行业领先企业。

天能股份在浙江、江苏、安徽、河南和贵州五省建有十大生产基地,下属子公司60多家,是中国新能源动力电池行业领军企业,综合实力位居全球新能源企业500强、中国企业500强、中国民营企业500强和中国电池工业10强。

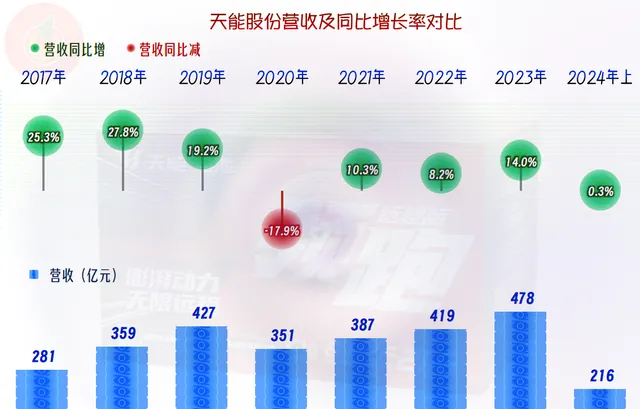

2024年上半年,天能股份的营收同比增长了0.3%,相比前三年增长有所减速。而实际上,前三年的增长率并不高,至少比我们近期所看的多家电池厂家的增长要慢很多。这个世界是公平的,行业风光时增长得快的,行业调整时就跌得厉害,天能股份为何表现比他们要稳得多呢?

原因非常简单,天能股份的主要业务是「铅蓄电池」,其2024年上半年的占比为93%,其他业务相对较少,其中「锂离子电池」的占比还不足1%。其「铅蓄电池」主要用于电动自行车、电动三轮车和电动汽车的动力电池;也用于储能和汽车启动和启停电池等。铅酸蓄电池有成本低、安全性高等优点,但也有能量密度低、重量大、循环寿命短的缺点,这就限制了其在更广泛领域应用的竞争力。

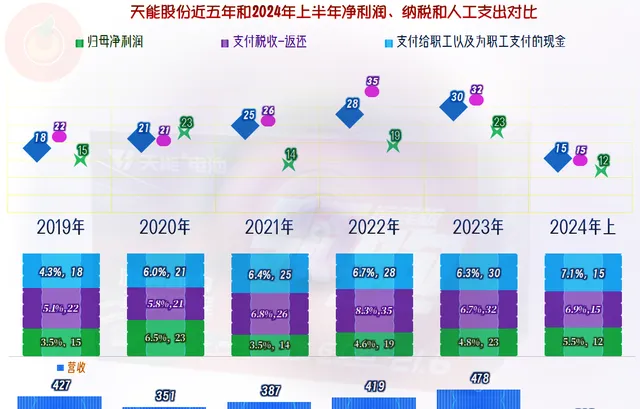

2024年上半年,净利润同比增长了9.3%,表现强于同期营收,按此趋势全年有望继续创下新高。在2021年出现下跌后,花了两年时间,在2023年才小幅超过了前期峰值;虽然2024年上半年还在增长,但增长相比前两年已经减速,由于营收增长更慢,下半年的经营实际上并不一定就会顺风顺水。

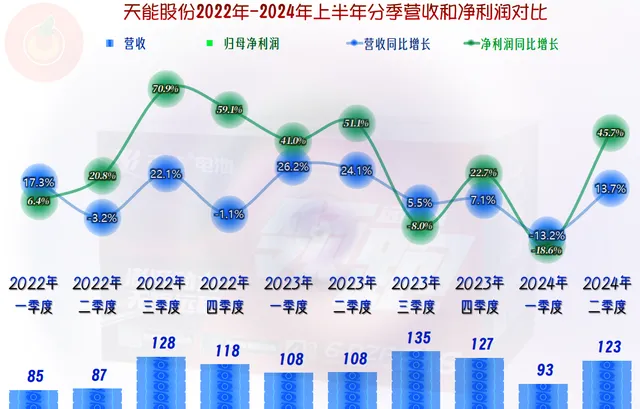

分季度来看,2022年是分单双季同比增长或下跌的状态,2023年的各个季度都在增长,2024年似乎又回到了2022年那种节奏,只是还有两个季度没有发生,全年会怎么,现在还不确定。为何会出现这种大小季的情况,实际上就是增长变慢后,销售政策(比如月末或季末向渠道压货之类)的影响就导致了这种情况。

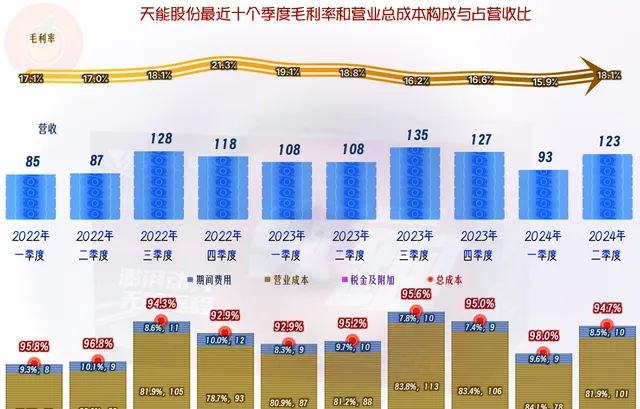

年度间的毛利率波动看起来并不大,而实际影响还是比较大的,比如2021年就是因为毛利率下跌了3个多百分点,导致当年的净利润大幅下跌。最近两年半的毛利率基本稳定下来了,准确说是处于小幅下滑之中,由于营收增长带来的规模效应和其他收益方面的影响,净利润还能有所增长。

主营业务盈利空间在2021年明显下滑,2022年和2023年有所反弹,但2024年上半年又开始了下滑,实际上营收增长带来的期间费用占营收比下跌并不明显,甚至还在上升,规模效应就简单体现在营收基数变大所带来的增长方面。由于2024年上半年的营收增长仅为0.3%,基数变化不大,净利润的增长原因就不是主营业务利润增长带来的。

后面,我们要看到,由于近几年天能股份也在大规模建设来增加产品类别,这些投入在带来营收增长的同时,当然也会带来期间费用的增长,我们不要太过纠结主要是研发费用增长了,懂的朋友自然懂。

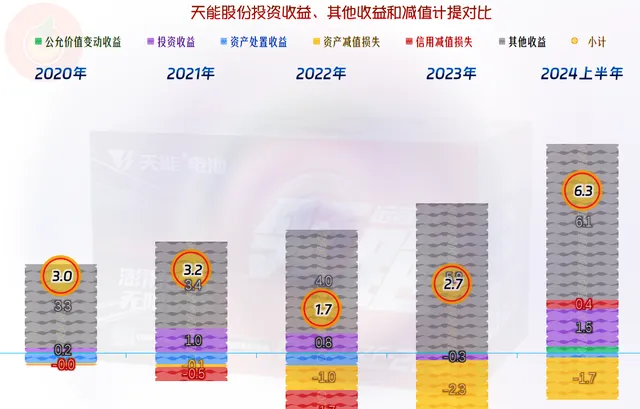

各年在其他收益方面的净收益相当可观,而实际上2024年上半年的净利润增长主要就靠这方面的大幅增长实现的。政府补助和增值税加计抵减等就有6亿出头,衍生金融工具投资收益等有1.4亿左右,扣除固定资产减值损失等1亿多,其他收益方面仍然有6.3亿元的净收益。

这些收益天能股份每年都有,还在持续增长之中,但不稳定,关键还得靠主营业务才行。对于「固定资产减值」这种很少发生的情况,反而值得关注,因为一般是其对应的生产装置,盈利能力出现明显下降是才会考虑计提。

分季度来看,毛利率从2023年一季度开始,波动中下滑了五个季度,直到2024年二季度才开始明显反弹,行业面临的下行压力总是能在很多方面体现出来的。下半年会继续反弹还是重新下跌呢?下跌的可能性很大,好的情况下可能就是稳定下来,增长的可能性不是太大。

虽然主营业务的盈利空间不大,但离保本点的距离较远,更没有出现过亏损的季度,还是相当健康的。季度期间费用支出稳中有降的趋势,这是天能股份感受到了行业环境的压力,并采取了应对措施的表现。

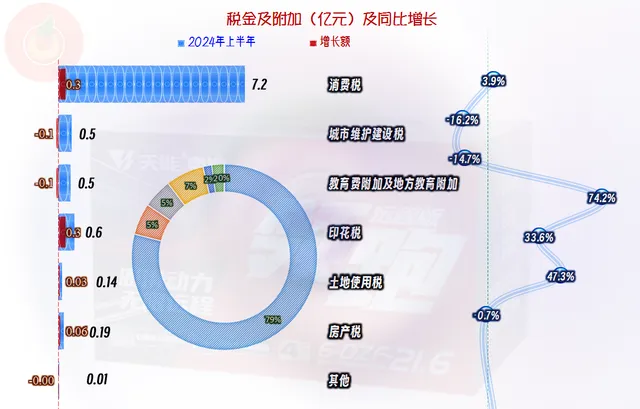

他们的「税金及附加」的占比有点高了,要知道,这是不含增值税的占比,为何如此之高呢?

天能股份是要交消费税的,近八成的「税金及附加」都是消费税,铅酸电池需要交纳4%的消费税,该政策是从2016年1月1日开始实施的,官方的说法是通过税收手段控制高污染、高能耗产品的生产和消费,促进环保和资源节约。

可别小看4%的消费税,其结果就导致,最近两年半,税金都是天能股份分配去向中最大的项目,每年30亿的净税收贡献,还是相当可观的了,前面看到有一些政府补助,似乎给他们一些也是合理的。

顺带说一句,踦电瓶车的朋友对财政的贡献并不低,毕竟要靠他们的消费,天能股份等公司才能把这些消费税加在产品价格中,通过货款回收再上交。现在这样对待这些骑车的消费者,是不是有点过份了呢?

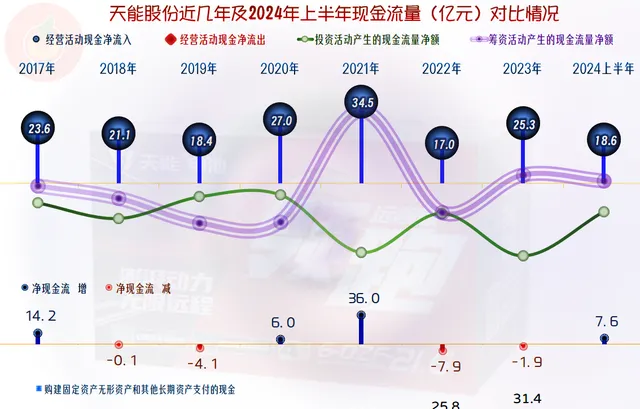

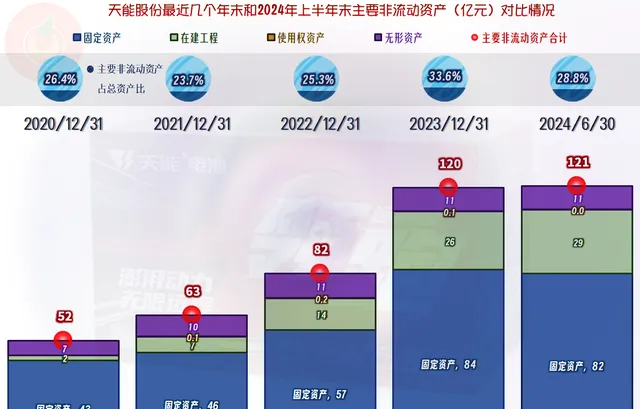

「经营活动的净现金流」持续稳定,最近两年半有所下降。最近三年半的固定资产类投资规模很大,为此2021年进行了以「定增」为主的大额融资,按理说,如此大规模的投资,营收增长应该比现在看到的要高很多才正常,这方面也能体现出行业的现有状态。

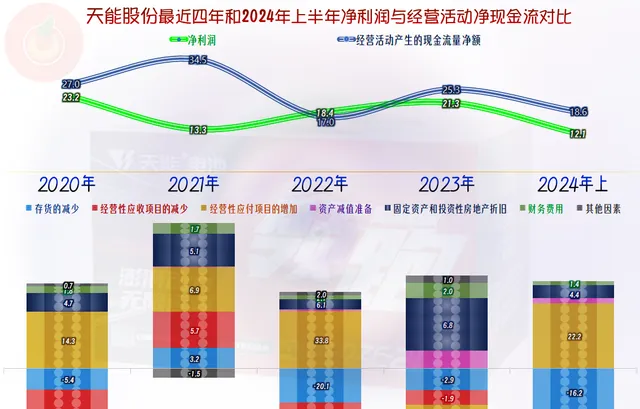

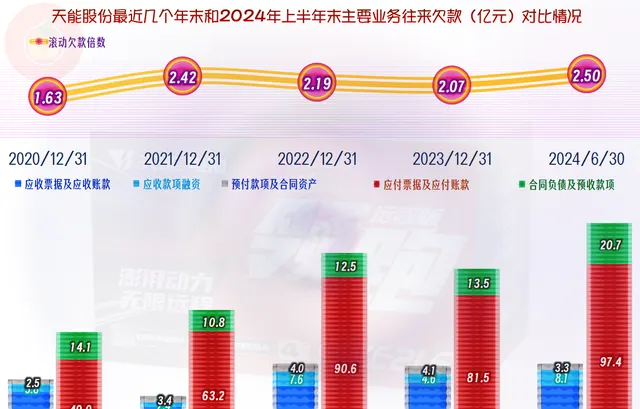

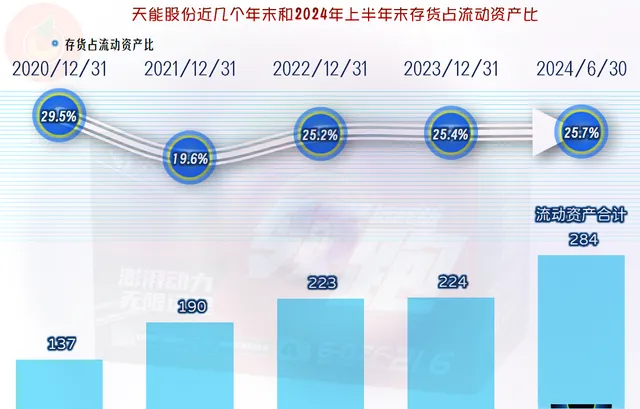

「经营活动的净现金流」除2022年之外都好于净利润,长期看是折旧回收资金的影响,具体的各年就有存货和应收应付项目方面增减的影响。2024年上半年,存货和应收项目仍然在增加占用,通过应付项目来消化这些占用。

除了供应链的欠款增长之外,预收货款大幅增长,达到了20.7亿元,远高于前两个年末的水平,这当然能在一定程度上说明,其下半年的销售应该是问题不大的,全年的业绩应该也是有保障的。

存货的占用持续增长,单独来看是不利的,如果结合着预收货款的增长来看,不仅正常,而且还是利好表现的印证。

在大额投资后,固定资产的规模大幅增长,特别是2023年末的增长幅度很大,这些产能的释放和市场的逐步打开,会在随后的营收和业绩等方面体现出来,除非市场表现不好。在建工程的规模在2024年上半年末达到了近30亿元,创下新高,我们就来看一下具体的项目是哪些。

期末余额较大的有「湖州新能源基地项目」、「高能锂电池项目」和「南太湖新区开发建设项目」等,「湖州新能源基地项目」一、二期合计要建成10GWh的磷酸铁锂电池产能,其他的项目大部分也是与锂电相关的,从铅酸转型锂电是否顺利,很快就会有答案了。

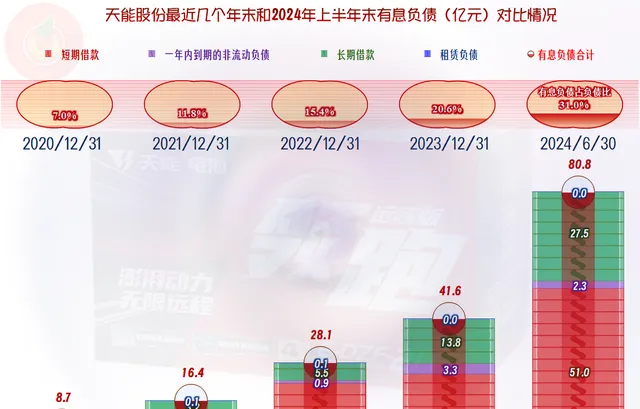

由于主要是通过大额股权融资来解决的项目建设资金,天能股份的长短期偿债能力都很强,哪怕最近三年半的总资产有翻倍不止的增长,也是完全能够承受的,甚至还有加杠杆的空间。

股权融资为主,并不表示,债权方面的融资就不增长,只用了三年半的时间,有息负债从8亿增长到80多亿元,增长幅度不可谓不猛。

天能股份利用在铅酸动力电池方面的优势地位,大力发展更符合行业发展方面的锂动力电池,在其产能还未大量释放之前,行业就遇上了调整期。后续这段时间,可能面临着较大的纠结,是低价去抢市场,还是放慢进度等一等,都不好办。其实,正是这些相近行业的互相渗透,才会导致市场竞争的激烈程度大幅提升,大家都要想办法回收巨额投资,也想要更多地占有市场,后续就看谁的产品竞争力更强了。

声明:以上为个人分析,不构成对任何人的投资建议!