首批10只中证A500ETF正式获批。

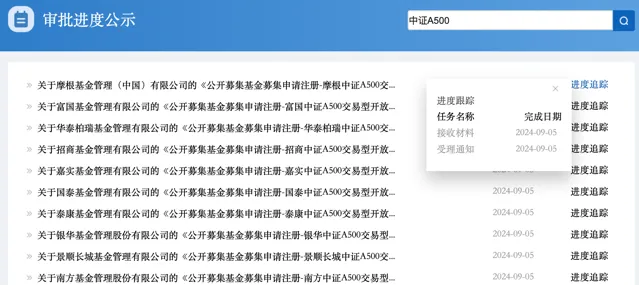

9月6日,澎湃新闻记者从业内获悉,9月5日上报的首批10只中证A500ETF目前已获证监会批准设立,或将于下周启动发行。

其中包括拟在上海证券交易所上市的招商基金、富国基金、华泰柏瑞基金、摩根基金、泰康基金5家基金公司旗下中证A500ETF,以及拟在深圳证券交易所上市的南方基金、嘉实基金、景顺长城基金、国泰基金、银华基金5家基金公司旗下中证A500ETF。

据了解,首批中证A500ETF跟踪中证A500指数,该指数将于今年9月23日正式发布,采用行业均衡选样方法,从各行业选取500只市值较大证券作为指数样本,该指数样本兼顾市值代表性与行业均衡性,反映各行业具有代表性上市公司证券的整体表现。

根据中证指数有限公司披露的公开信息,中证A500指数中代表新质生产力的工业、信息技术、通信服务、医药卫生等板块占比近50%,有望成为新质生产力占比最高的核心宽基指数。值得注意的是,中证A500指数编制结合了互联互通、ESG负面剔除等筛选条件,能够更好地方便境内外中长期资金配置中国优质资产。

另据中证指数公司的披露,截至2024年7月,中证A500指数样本总市值约40万亿元,市值中位数约320亿元,样本公司基本面普遍表现良好,七成样本近一年净资产收益率或营收增速位居同行业前30%。

摩根资产管理中国总经理王琼慧表示,以中证A50、中证A500为代表的「A系列」指数正开启境内外中长期资金配置A股的新篇章。中证A500指数紧扣新「国九条」推动指数化投资发展的相关要求,丰富宽基指数选择,相较于其它主流宽基指数,中证A500指数聚焦中国经济高质量发展阶段的投资机会,广泛覆盖了具有成长潜力的公司,包括92家中证三级行业龙头公司,且兼具ESG和互联互通特色,有望成为中国经济和A股的新风向标。

嘉实基金则认为,中国经济强韧的基本面为中国资产提供了强力支撑,伴随新质生产力铸就经济增长新动能,资本市场孕育了更多的长坡厚雪投资机会,当前A股整体风险溢价指标接近十年历史高位,投资性价比、长期配置价值凸显,正是低位布局未来的好时机。

从未来市场风格的演变来看,华泰柏瑞指数投资部副总监谭弘翔认为,后续市场风格演变可能有两个关键时点。其一是以美联储降息为代表的全球流动性的边际变化,通过外部货币政策的调整有望实现风险偏好的抬升,推动原有的「抱团」逐步松动瓦解并为过去两年相对低配的资产带来增量资金。同时,中美利差的缩小也可能造成人民币汇率的升值压力,我国需求侧政策的自由度、空间和必要性也会明显增加,应该说我国资本市场相对困难的阶段或即将过去。鉴于风险偏好的变化可能呈现循序渐进的态势,中短期内受益幅度较大的或许是部分低估值的大盘蓝筹和细分行业龙头板块。

谭弘翔称,其二是供给侧政策落地见效形成的「新质生产力」投资主线,通过今年开始一系列支持战略性新兴产业和未来产业发展以及传统产业转型升级的政策效应逐步积累,可以预期明年上半年在实体经济层面或将形成比较明确的成果——构造多个能够替代传统意义上的地产基建以承载流动性的新「蓄水池」。届时叠加相对宽松的流动性环境,资金对成长型资产的定价能力有望得到恢复,可能会以部分「新质生产力」领域的「瞪羚企业」或「独角兽企业」的高调上市为代表,产生「供给侧固本培元,需求侧推波助澜」的有利局面,市场风险偏好的进一步升高就中长期而言可能将为成长类资产赋予更大的边际弹性。