上周五,指数收出一根中阳线,并且量能明显放大,这看似是一个反转信号,但是财报翻译官认为还需要再次确认。在本周,如果上证指数能在收出三根阳线的话,那么本轮上涨趋势或将确认。但是如果本周市场继续下跌,并再次创出本轮调整新低,那么本轮调整也将持续,这点是需要我们注意的。

而由于华为海思板块在近期多次领涨市场,所以今天我们继续深挖该板块。今天翻译官分析的是我国规模最大,产品品种最多的集成电路封测企业,它就是通富微电。目前,这家公司同时具备华为海思、芯片和传感器等概念。

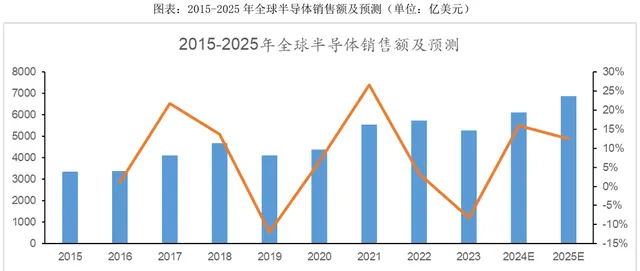

半导体行业在经历了2022~2023年的去库存后,2024年库存水位逐渐趋于平稳健康。IC设计公司和半导体经销商的库存周转在2023年Q1达到高点后,连续三个季度下降,并在2023年Q4触底,2024年Q1末平均周转天数较去年同期减少了69.78天,表明行业去库存进展顺利。

而根据半导体协会(SIA)统计,2024年上半年全球半导体销售额较2023年同期增长,从单季度看,2024年Q2全球半导体销售额同比及环比实现增长,行业呈现持续改善态势。同时,半导体协会(SIA)预测2025年全球半导体销售额将实现大于10%的增长,这些数据说明公司所从事的业务正处在行业风口中。

而目前,这家企业在大幅回撤了63%以后,获得了集成电路产业基金的战略入股,集成电路产业接近是其第二大股东。

通过进一步分析翻译官发现,公司从上周四开始已经连续两个交易日开始放量。在上周三,这家企业的成交金额只有5.09亿元。而在上周四,公司的成交金额就达到了8.07亿元。在上周五,这家企业的成交金额更是高达11.9亿元。量能持续放大,说明这家企业获得资金的关注。

但是有一点是需要我们注意的,那就是这家公司的量能虽然在放大,但是成交量增长的幅度还不是很理想。如果在今天开盘后,这家企业的量比能放大到10倍以上,并且只用一上午的时间就能超过上周五的成交量,那么这家公司在今天或许会有表现。但是如果在开盘后,这家企业的量能明显萎缩。那么公司不但不会有表现,而且还会出现下跌,这点是需要我们注意的。

上面看过了这家企业的形态,下面我们再来分析一下公司的财报。

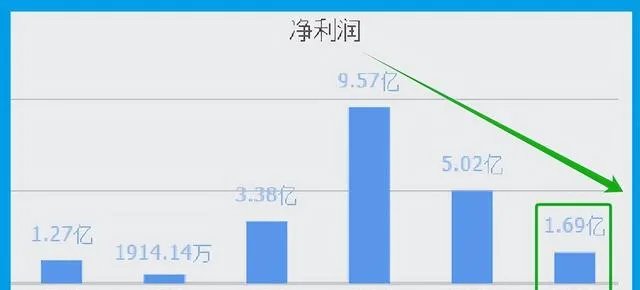

从2022年开始,公司的净利润连续两年出现了下降,并在2023年以1.69亿元的净利润创出了近4年来的历史新低。

在文章的开头已经说过了,这家企业净利润的下降是因为半导体行业产能过剩。而由于在2024年半导体行业开始回暖,这家企业的净利润也出现了大幅度的增长。

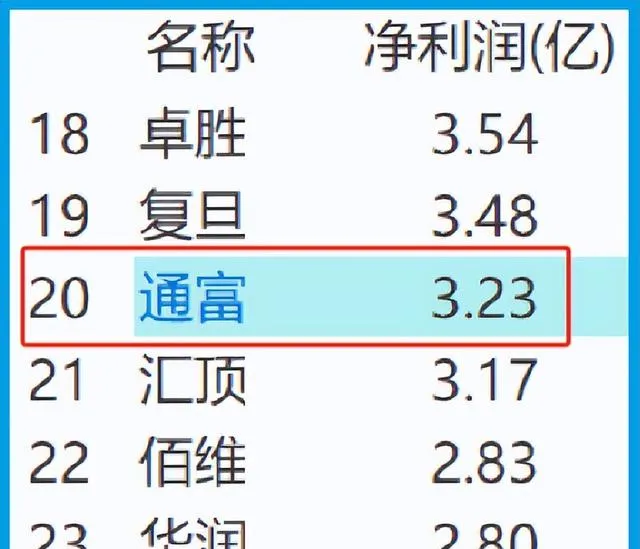

2024年第二季度,公司的净利润达到了3.23亿元,这不仅同比大幅增长了272%,还超过了去年。

而这家企业目前的净利润,在半导体概念板块177家上市企业中排名第20位。这个名次比较高,说明其规模相对来说很大。

除了净利润出现增长以外翻译官发现,在今年第二季度,公司的现金流能力也大幅提升了。

2024年第二季度,这家企业的净利润虽然有3.23亿元,但是同期公司因提供封测服务而实际收到的现金净额竟然高达18.44亿元,同比增长了25%。

因为在会计权责发生制下,营业收入中既包括了收到的现金,还包含未收到的欠款,所以在正常情况下一家企业的净利润应该高于销售商品收到的现金净额。

而在今年第二季度,公司收到的现金净额不仅大幅高于净利润,同比还出现了增长,这说明和去年同期相比这家企业的现金流提升了,其账户里的钱也变多了,而这对其生产经营是非常有利的。

因为在报告期内,这家企业的生产经营非常健康,所以管理层也顺势扩大了生产,提高了半导体封测的能力。

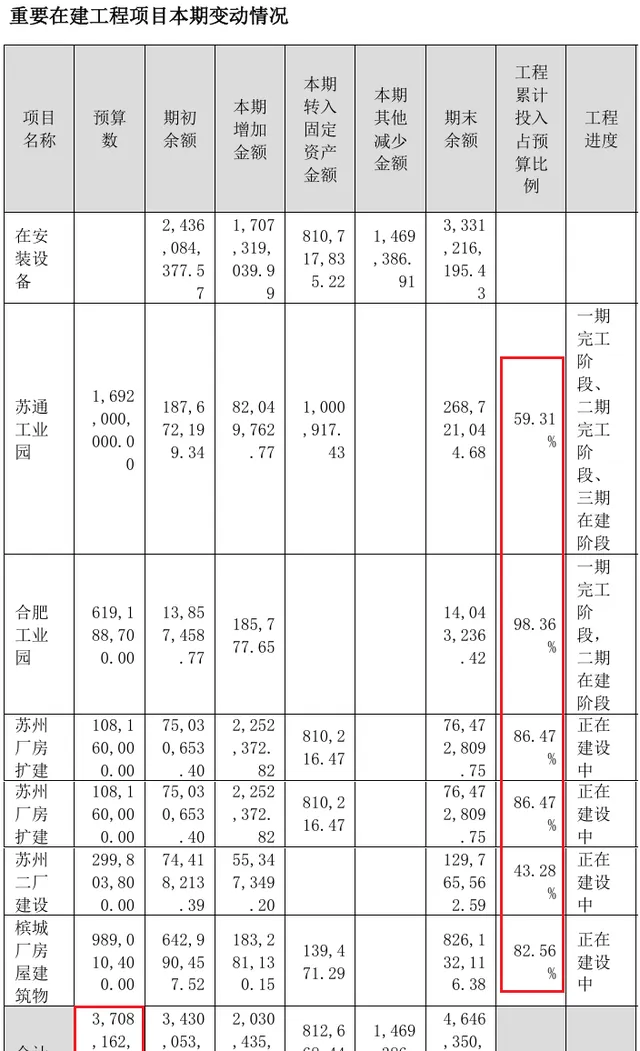

目前,公司有4个半导体封测生产项目正在建设中,而这些项目的预计投资总额竟高达37亿人民币。

在和这家企业的现有产能进行对比后翻译官发现,如果这些在建项目都能竣工的话,公司的产能将提高30%左右,这也为其未来净利润的增长打下了坚实的基础。

而通过进一步分析翻译官发现,这些在建项目的平均工程进度已经超过了60%,也就是说后续管理层只要再投资15亿人民币,这些项目就都可以竣工了。

而在报告期内,这家企业短期内能拿出来的现金总额,也就是货币资金竟然高达44.72亿元,这说明这些在建项目对管理层说没有任何资金压力。

在本文的最后,我们再来分析一下这家企业的市盈率和市净率这两个指标,并判断出公司估值的情况。

2024年第二季度,这家企业的市盈率为47倍。这说明如果管理层把每年通过提供封测服务赚到的利润都分给股东的话,股东需要47年就能回本。

而公司目前的市盈率,在半导体概念板块177家上市企业中,从低至高排列位居第58位。这个名次比较高,说明如果按市盈率的口径公司的估值偏低。

上面看过了这家企业的市盈率,下面我们再来分析一下公司的市净率。

2024年第二季度,这家企业的市净率为2倍。这说明公司目前的市场价格是其成本的2倍。

而这家企业目前的市净率,在半导体概念板块177家上市公司中,从低至高排列位居第49位。这个名次同样很高,说明如果按市净率的口径,这家企业的估值同样偏低。

通过上述分析我们了解到,在2024年第二季度,公司的净利润出现了增长,现金流能力也大幅提升了,并且管理层还顺势扩大了产能,提高了芯片封测的能力,所以翻译官猜测这家企业今年净利润的增长将是大概率事件。

而由于公司市盈率和市净率的排名都比较低,所以翻译官个人认为这家企业的估值偏低,未来具备成长性。

如果把上市公司的基本面,从高至低分为A、B、C、D、E五个等级的话,翻译官个人认为这家企业能维持B级的水平。

请注意:财报良好的公司不一定会上涨。但是那些能持续大涨的企业,其财报一定非常出色。

本文为纯粹的财报分析文章,并没有推荐之意,也希望大家能谨慎参考。