2024年上半年转眼间就过去了。

我们来回顾一下市场的表现。

上半年,A股各大宽基指数主要以跌为主,盘子越小,跌得越惨。

只有上证50和沪深300是涨的,分别涨2.95%、0.89%。

为什么能涨?

很明显是有郭嘉队资金的加持。

所以说 ,有时候买基金要跟着郭嘉队走。

上半年跌得最多的宽基指数是北证50,大跌34.52%。

但如果以上证指数年内最低点(2024年2月5日)以来的各大宽基指数的表现来看,只有北证50指数是跌的,跌8.83%。

这也就是说,如果你在并非无限子弹的情况下,择时是有必要的。

当然基金投资做日线级别的择时就没必要了。

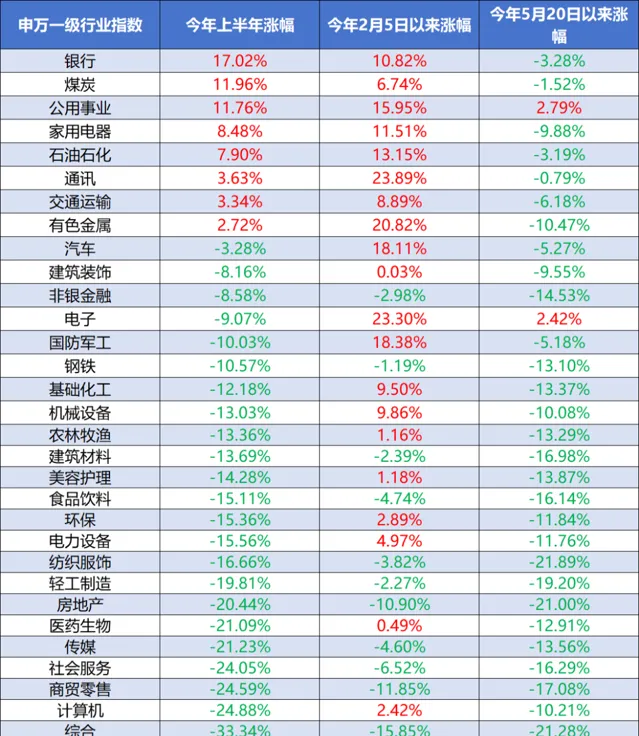

再来看看申万一级行业指数。

上半年涨幅前5的行业分别是:银行、煤炭、公用事业、家用电器、石油石化。

上半年跌幅前5的行业分别是:综合、计算机、商贸零售、社会服务、传媒。

如果以上证指数年内最低点(2024年2月5日)以来的申万一级行业指数的表现来看,表现也均好于今年上半年以来的表现。

外围市场方面,上半年主要以涨为主。

其中,纳斯达克指数涨幅最大,大涨18.13%,恒生科技指数跌幅最大,跌幅达到5.57%。

如果以上证指数年内最低点(2024年2月5日)以来看,外围市场则都是涨的。

短债方面,今年上半年表现最好的是长城短债A,上半年涨幅2.75%。

主动型基金方面,王鹏管理的宏利景气领航两年持有以30.19%的收益率成为主动权益基金上半年业绩冠军。

基金一季报显示,宏利景气领航两年持有这只基金基金的重仓股沪电股份、工业富联、新易盛、中际旭创上半年涨幅均超60%。

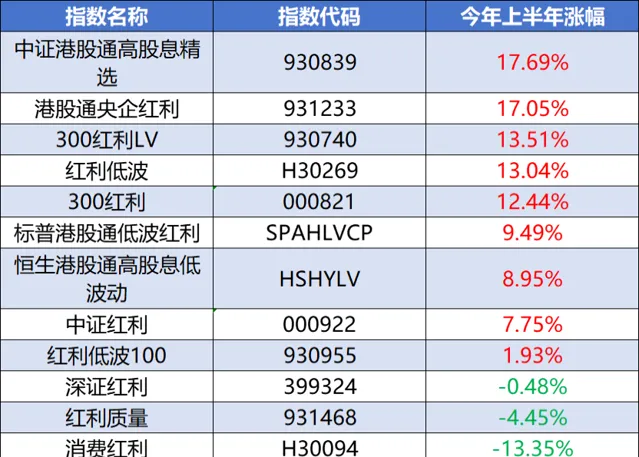

我们再来看看去年以来一直都很火的「红利」策略。

上半年表现最好的是中证港股通高股息精选,涨幅达到17.69%,表现最差的是消费红利,跌幅达到13.35%。

另外, 上半年,红利低波的表现好于中证红利和红利低波100 。

据华泰柏瑞统计, 截至24年6月底,全市场共43只红利策略类ETF,总规模超760亿元,近一个月净流入额为90.2亿元 。

那么,问题来了,今年下半年,「红利」策略还值得关注?

根据中金财富的统计,从A股近十年的历史上来看,在几次市场下行期间中,红利策略跑赢了大部分的主流股指。

以中证红利指数为例,在2016年、2018年以及近三年的持续震荡中,中证红利指数都走出了相对优秀的独立行情。

而红利低波指数除2018年之外,其余每年都取得了正收益。

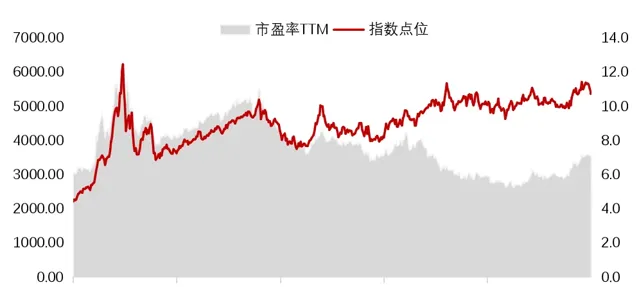

从估值水平来看,近十年来中证红利指数虽然一路震荡上涨,但是市盈率只是略有上涨,并没有因为上涨而泡沫化。

中证红利当前市盈率(PE)7.32,市净率(PB)0.75,估值处于适中阶段。

从拥挤度来看,红利策略确实目前属于炙手可热的状态,但如果拉长时间看,和2018年年初以及更早的2015年等年份相比, 目前的拥挤度仅处于中等偏高的位置。

增量资金和从「微盘股」逃出来的资金,下半年可能会买啥?

有时候炒股和买基金,不一定要听那些「雷声大雨点小」的人,而是要多关注「人狠话不多」的人,他们在做什么。

红利策略,我觉得可能会是一个他们重点关注的方向,尤其是「红利低波」。

这也就是说,当市场回调的时候,可能就是你上车或者加仓的时候。

红利与低波搭配,有1+1>2的效果。

天风策略吴开达也提到:2022年以来,红利相对成长走强,而红利低波相对红利内部其他指数走强,且红利低波的超额特征从「大盘调整时扩大」逐渐演变为「大盘上涨时也扩大」,成为新的主线逻辑。 从波动的本质看,如果没有向上的趋势,高波动会降低长期的收益,甚至造成负收益。

而且,低波动一旦形成,证伪所需的时间或更长,难度或更大。

再延伸点讲,有人可能会觉得红利策略不香,因为红利里面银行的占比太高了。

有时候我们也很会想当然,觉得房地产低迷,银行就会受挫。

但你没想到,银行负债端的储户存款利率,可以一降再降,银行还能降薪进行降本增效。

还能把中小银行关停。

据统计,6月全国已有40家中小银行被合并或解散,速度远超去年全年的77家关停。

毕竟,银行是「亲儿子」。