文 | vb動脈網

破產,一直是一個諱莫如深的話題。一條Biotech公司破產的訊息,往往以隱晦的方式在非公開的渠道首先傳開,盡管抹去具體公司名字,但從公司業務、座標等等資訊,很快就能知道是哪家Biotech公司堅持不下去了,然後連同清算、裁員、變賣資產等等字眼,引發一波感慨。

Infinity Ventures聯合創始人Jeremy Jonker曾表示,公司倒閉是目前商業環境裏最不透明的一環:「美國每年有超過100萬家企業倒閉,但這個話題卻是一種禁忌。」

標普全球市場情報(S&P Global Market Intelligence)的數據顯示,2023年申請破產的美國Biotech數量達到了2010年以來的新高。美國SEC的數據中,顯示有高達41家Biotech在2023年宣布破產。

在國內,今年出現了第一家送出破產清算申請的Biotech:1月12日,博際生物正式向杭州市余杭區人民法院送出破產清算申請。隨後的2月13日,在大洋彼岸上市的Biotech聯拓生物(LIAN.US)宣布開始縮減業務、退市,並於2024年底前完成其終止營運的相關活動。緊接著在3月,CGT公司藍盾生物公開招募評估機構正式推動破產清算流程,去年公司還拿到了其CAR-T管線的1期臨床批件。

從去年開始,國內核心生物園區就出現大量空置現象,原先一室難求的園區開始降租金挽留公司。新成立公司減少、存量公司縮減之下,有生物園區的招商負責人表示原來熱鬧的園區「像被抽空了」,以及「KPI壓力也很大」,搬走的公司都是大幾十人一起撤離,而現在的形勢下卻很難再引進相同規模的公司入駐。

這也暗示著Biotech破產或停止營運不會是個例,目前Biotech融資市場雖有初步的改善跡象,可活躍的資金有限,仍有很多企業在生存線掙紮。 但是,我們不應該把接連到來的Biotech破產看作是行業的潰敗。

破產,是Biotech生態的必要組成部份生物科技行業具有非線性特征,創新過程難以預測。Biotech公司的表現尤其具有二元性,因為臨床試驗結果往往會決定藥物開發商的成敗。通常情況下,Biotech相較於其他行業,由於其高度的復雜性、研發周期的漫長性,以及監管環境的嚴格性,是最難把控也是商業模式「最差」的資產。

尤其近幾年來,Biotech創新競爭愈發激烈,低垂果實逐漸減少。以癌癥為例,許多問題較之過去更加難以攻克,自身免疫性疾病等領域也面臨類似情況。Biotech需要持續開發創新技術,以應對日益棘手的醫學難題和眾多對手。

而一旦技術驗證的過程不順利,Biotech就有可能走上死路。

就在幾天前,工程化B細胞療法Biotech公司Walking Fish Therapeutics破產關閉,創始人表示破產的重要原因之一是「因為主要投資者突然的結束,導致其來不及找到新的投資人,而前期的融資也無法支撐公司未來的持續營運」。這家Biotech最快的管線也僅僅在IND階段,短時間難以看到臨床轉化希望的Biotech遭到投資人拋棄,是既無奈又合乎情理的結果。

再比如紅細胞療法公司Rubius在2018年上市時創造了當時最大的IPO記錄,曾開發多款紅細胞療法候選藥物,涉及癌癥、自身免疫性疾病、遺傳性代謝紊亂等領域。但Rubius的臨床數據缺乏說服力,紅細胞療法被質疑是一條無效的技術路徑,最終Rubius在2023年初關門。

即使已經進入商業化階段的Biotech也無法放松。

今年早些時候,Impel Pharmaceuticals送出了破產申請。它的一款急性治療成人偏頭痛的藥物在Trudhesa就獲FDA批準並開出了數萬張處方。然而Trudhesa並沒有達到預期商業目標,這也導致它缺少充足資金支持接下來的管線。盡管Impel嘗試了多種維系途徑,包括出售公司資產、出售整個公司、合並或其他戰略交易等手段,但最終這家Biotech還是走到了破產保護這一步。

還有正常的出清。 就像TMT時代一度湧現大量宣稱要成為下一個大平台的創業公司,國內的Biotech熱潮興起時,也出現了無數家想引領創新藥產業的公司。

「當時多少家都是標榜要做出First-in- class,後來發現能做Best-in- class都很了不起,如今再看很多公司做出來的是Me-Worse。」有投資人表示。

一些推測認為,接下來國內一級市場Biotech的存活比例,大致在5-10%。

這並不一定是壞事。從宏觀角度來看,破產就像是創業生態系中的一個「凈化器」。透過淘汰不具競爭力的企業,可以為新企業的發展創造空間,並將資源和人才重新分配到更有生產力的用途上,也為其他公司的營運提供警示或啟發。盡管破產對於任何一方來說都不是理想的結果,但從維持Biotech生態活力這一點上講,破產帶來的並不全是負面影響。

體面破產,一門技術活近期國內一家破產Biotech的工商資訊顯示,公司有超過110條司法案件纏身,案由包括買賣合約糾紛、建設工程合約糾紛、服務合約糾紛、勞動爭議等等,同時公司法人代表已經收到了30張限制高消費令。

而股東追責、對賭協定觸發,更會將創始人拉入深淵。

這種「一團亂麻」的狀態和對「個人無限連帶」的恐慌,會讓其他Biotech和整個行業都有惴惴不安之感。

美國Biotech公司在面臨破產時,可能會經歷一種被稱為「速決生死」的情形方式。這種方式主要是在美國破產法下進行的一種快速清算程式,破產申請公司首先向法院申請第11章破產保護。

第11章允許企業在繼續營運的同時重組債務,也會啟動「自動中止」程式,防止債權人采取行動來扣押公司的資產。這可以給公司喘息的機會,不必擔心關鍵資產被剝離。

一旦資產被出售,債務得到償還,公司可能會宣布法律意義上的「死亡」,即公司解散,或者在某些情況下,如果經濟條件允許,可能透過重組繼續存活。

這一快速清算過程往往很快,資產評估、資產出售,以及債務償還通常在破產申請後幾個月內完成,減少法律和行政成本,盡快讓公司重組或清算,盡可能地減輕對債權人和投資者的影響,適用於那些資金鏈斷裂嚴重、無法維持正常營運和需要迅速解決債務問題的Biotech。

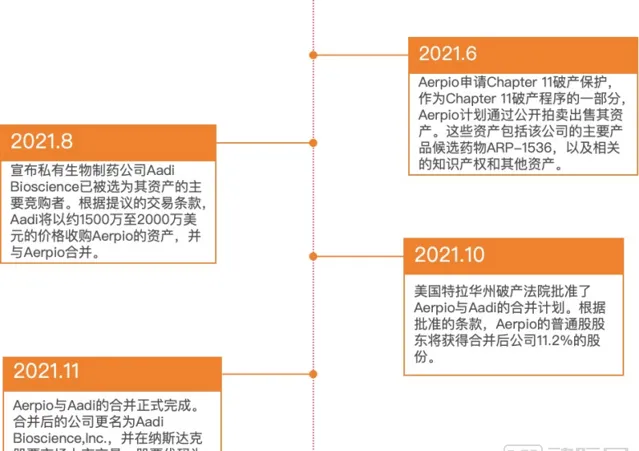

透過這種方式,公司能夠快速「自救」或優雅「出局」,最大程度地減輕破產對所有相關方的影響。前文中的Impel Pharmaceuticals便是申請第11章破產保護。事實上,在疫情之後,美國有數家Biotech由於無法承受債務累積而選擇第11章破產保護,包括罕見病療法公司Permeon Biologics、代謝病療法公司Vivus、血管疾病藥物公司Aerpio Pharmaceuticals等。

Aerpio申請第11章破產保護,動脈網制圖

從Aerpio申請破產保護的流程來看,雖然Aerpio作為一家獨立的公司不再存在,但其資產和技術透過合並後的新公司得以繼續發展。對於Aerpio的股東來說,他們在Aerpio的原有股份價值已大幅縮水,這種結果雖然可能遠非理想,但他們在合並後的新公司中獲得了一定的股份。

還有一些仍有一定資產的Biotech,可以適用一些州法上的「建議破產程式」——An assignment for the benefit of creditors(簡稱為ABC):將公司資產交給債權人處置。

ABC程式目的一般不涉及重組,也不受聯邦法院的監督,是一種更輕快、簡便的方式。更重要的是,ABC是非公開的方式,而破產在公眾心目中往往與失敗和財務困境聯系在一起,因此選擇ABC可能對公司的聲譽影響較小,對Biotech管理層和董事的負擔更輕。

當Biotech創業失敗時,一個成熟運作的破產體系至關重要。 創業者可以快速、體面、低成本地結束,將時間和精力投入到新的職業選擇中。漫長而復雜的破產過程不僅會過分耗費創業者的資源,創業者也可能會被貼上「失敗者」的標簽。

同時,快速、高效的破產程式也是對Biotech投資者的重要保護。 如果破產程式冗長,投資者的損失可能會進一步擴大,加深對Biotech行業的風險厭惡,形成惡性迴圈。

此外,Biotech行業的最大特點之一是其專利、管線資產,仍然可能在重組或易主後煥發生機,對破產公司的妥善處置能讓更多有前景的專案得到繼續推進的機會,這對於新藥研發生態至關重要。

不需要所有的Biotech都活下來去年,Flagship孵化模式下有4家公司接連倒閉,市場開始認為這種追求Biotech創新的方式「不靈了」。但是,Flagship本身也不認為所有公司都能活下來,和多數VC一樣,其挖掘前沿科技、組建團隊,並經過大量漏鬥型篩選的邏輯,建立在多數Biotech都將消亡的基礎上。

Flagship在遊說人才加入或領導創業Biotech時,也會提供給他們足夠的安全感:既描繪創業的美好圖景,也為他們保有退路,即使失敗,他們成功的職業生涯也不會戛然而止。

而憑借良好的融資運作,在一家Biotech公司出問題之前,Flagship往往已經全身而退。這是Flagship賺錢的方式,也是讓科學帶來價值的方式。

因此,市場不必苛求所有Biotech都背負重大的生命科學使命前行,並期待它們在寒冬中堅持到底。

生物醫藥行業的特殊性,使Biotech創業相比其他賽道有更多道德感與責任感的壓力。資金端長錢短缺,支付端選擇不多,兩方擠壓下中國Biotech還要帶來更多、更好、更新的產品實屬不易,在艱難條件下苦心經營仍遭遇生存問題的公司與創始人,實在不應該被過分指責,或是被扼腕嘆息的同時再被補一句「行業不行了」。

而渾水摸魚的公司、借創業之名大肆撈錢的創始人,則應被加速淘汰、甚至被行業拉黑。所幸在中國生物制藥行業逐漸步入正軌的行程中,大量「水貨」的面目已被識破。