文/瑞財經 程孟瑤

因財務資料過期,已過會16個月的防爆燈具生產商,新黎明科技股份有限公司(簡稱:新黎明)滬主機板IPO行程陷入停滯。

新黎明曾於2016年8月-2018年4月掛牌新三板,為IPO鋪路,期間透過業務發展商模式實作業績的快速增長。

2020年10月,新黎明兌現「新三板掛牌三年內啟動IPO」的承諾,與招商證券簽署創業板上市輔導協定,並在江蘇證監局進行了備案,但不到半年時間,2021年3月又宣布戰略調整終止創業板。

隨後,新黎明將目光轉向滬主機板,保薦人更換為華泰聯合證券。2023年2月,上交所受理了新黎明的上市申請,新黎明經過一輪問詢,同年6月順利過會。然而過會之後,新黎明遲遲未送出註冊,因財務資料再次過期,目前處於中止狀態。

根據上會稿,新黎明的財務數據停在2022年。從銷售額和利潤來看,報告期內新黎明實作了業績的穩定增長,但交易所對其收入真實性提出了質疑。

在問詢函中,其不同銷售模式下的產品定價、毛利率下滑,應收賬款余額較大、訂單獲取方式、采購真實性、資訊披露不完整等問題,均被重點關註。

此外,新黎明還存在邊分紅邊募資的情形。2020年-2022年,其累計分紅金額達6839.1萬元,是同期2.90億元累計凈利潤的23.60%。

據悉,本次IPO新黎明擬募集資金5.58億元擴產、補流,按不低於發行後25%股權計算,發行總市值約22億元,若以2022年的1.16億元凈利測算,市盈率約19倍。

01

造新殼掛牌新三板

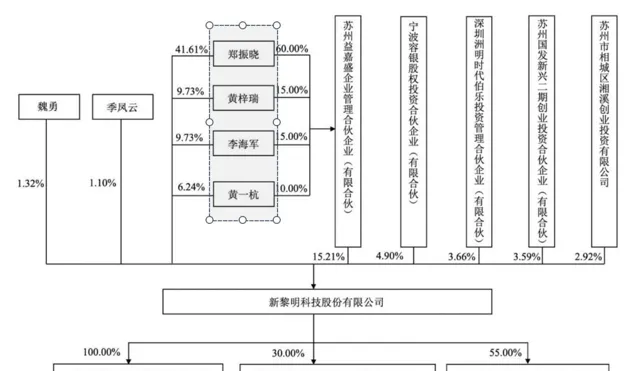

新黎明目前由69歲的鄭振曉實際控制,並擔任董事長、總經理。本次發行前,鄭振曉直接持有新黎明41.61%的股份,並透過其持股60%且作為普通合夥人、執行事務合夥人的益嘉盛間接控制15.21%的股份,合計持有新黎明50.74%股份,控制56.82%的股份。

履歷顯示,高中學歷的鄭振曉不到16歲時便進入了北白象前岸劉方進鍛工鋪任鍛工,成為一名工人;29歲時第一次創業,在樂清市成立了茗嶼機電廠並任廠長,隨後走上仕途,1993年1月-1995年12月期間,任樂清市北白象鎮琯頭村村委會主任,成為一名村官。

1995年,鄭振曉再次下海,創辦溫州明亮電器有限公司並任總經理;2003年成為新黎明防爆總經理,目前為新黎明防爆執行董事;2011年9月至今,任新黎明董事長兼總經理。

招股書顯示,新黎明成立於2011年,2014年1月公司蘇州工廠建成投產後,收購新黎明防爆固定資產、存貨等,將新黎明防爆的生產經營轉移至蘇州,新黎明防爆的多名管理人員隨之並入新黎明,成為核新成員。

目前新黎明監事會主席鄧春華,此前為新黎明防爆風機車間主任、風機制造部部長、器材部部長、鋁殼制造部部長;現任公司董事、董事會秘書、副總經理、行政部長、黨支部書記魏勇,原為新黎明防爆行政部長、工會主席;研發部工程師馬碧輝,此前也是新黎明防爆研發部工程師。

把新黎明防爆裝入新殼之後,僅兩年半時間,新黎明便於新三板掛牌上市。

目前,新黎明防爆企業狀態為續存,但已經無實際經營業務,顯示為鄭振曉控制的另一企業。2019年,新黎明出於資金周轉需要向新黎明防爆進行資金拆借,新黎明防爆存在代收款項後轉付給新黎明的情形。

02

競爭對手華榮股份浮出

瑞財經【預審IPO】註意到,成立於2001年新黎明防爆,成立之初的法人胡誌榮,為華榮股份(603855.SH)控股股東、實際控制人。其註冊地址樂清市柳市鎮環城東路2號,與華榮股份實控人控制的華榮投資有限公司註冊地址一致。

新黎明防爆的股權演變顯示,2009年6月,新黎明防爆的股東由華榮投資變更為鄭振曉、胡誌微,其中,胡誌微是胡誌榮的妹妹。

2011年4月,胡誌微將其持有的新黎明防爆90%股權轉讓給鄭振曉、黃亦江、李海軍、黃賢文,至此,華榮股份結束新黎明防爆。

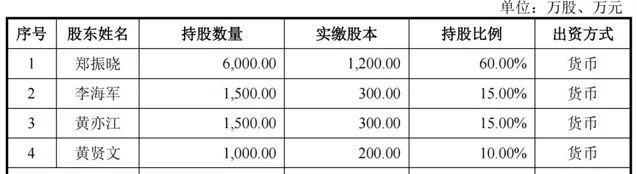

而鄭、黃、李、黃4人同時也是新黎明的創始股東。目前,黃亦江之子黃梓瑞、李海軍分別直接持股9.73%,黃賢文(意外離世)之子黃一杭直接持股6.24%。均為持股5%以上股東的重要股東。

在招股書中,新黎明將華榮股份列為競爭對手,選為同行可比公司。

新黎明還表示,根據華經產業研究院的統計數據,2021年中國國內廠用防爆電器行業市場規模約為85億元,以此計算,公司2021年國內市場占有率約為8.46%,同行業可比上市公司華榮股份約為13.65%;根據中國電器工業協會防爆電器分會說明函,公司銷售額在全國廠用防爆電器生產企業中排名全國第2位,相應地,華榮股份則排名全國第1位。

華榮股份於2017年5月24日登陸滬主機板,保薦機構為國金證券,截止10月23日收盤,總市值67.71億元。2024年上半年實作營業收入14.01億元,同比增長6.39%。

wind對其上半年財務給出了52的評分,表示其中盈利能力、營運能力、償債能力處於良好水平,成長能力處於偏弱水平,規模實力處於較弱水平。

03

盈利增速不匹配

毛利率連續下滑

新黎明主要從事廠用防爆電器的研產銷,致力於為不同行業內具備特殊生產環境的客戶提供高等級防爆電器產品。

2020年-2022年(簡稱:報告期),其營業收入分別為6.34億元、7.19億元、8.35億元,增速分別為15.93%、12.82%、16.10%,其中95%來自主營業務貢獻。同期歸母凈利潤8048.13萬元、9370.05萬元、11591.45萬元,增速78.05%、16.43%、23.37%。

從銷售額來看,報告期內新黎明實作了營收和凈利潤的穩定增長,但盈利增速不匹配,同時其主營業務毛利率出現連續下滑,並且被同行「反超」。

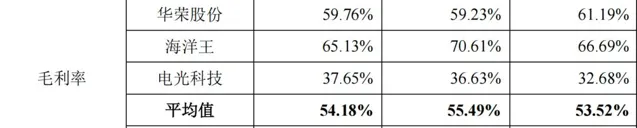

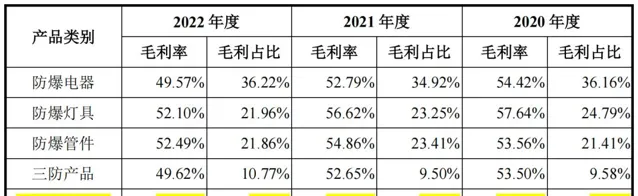

報告期各期,新黎明主營業務毛利率分別為54.48%、53.41%、49.90%,期內累計下降4.58個百分點。同行可比公司中,華榮股份(603855.SH)、海洋王(002724.SZ)、電光科技(002730.SZ)毛利率均值分別為53.52%、55.49%、54.18%。

2020年,新黎明還高於同行均值一個百分點,但2021和2022年均低於均值,且差距拉大。從變動趨勢來看,新黎明也是唯一一家連續下滑的企業。

新黎明表示,近年來,隨著下遊市場需求不斷增長、防爆電器行業產能擴張、原有企業的成長和新興企業的進入,防爆電器市場面臨競爭加劇的風險。相較而言,其智能防爆器材業務增長較快,毛利率較高,是公司未來收入、利潤增長的重要動力來源。

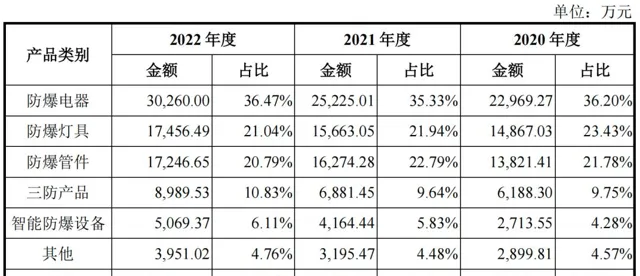

但不可忽視的是,由於其智能防爆器材在工業領域起步較晚,市場規模仍然較小,滲透率較低,目前對利潤貢獻有限。按產品分,2022年其防爆電器、防爆燈具、防爆管件、三防產品、智能防爆器材占其營收的比重分別為36.47%、21.04%、20.79%、10.83%、6.11%。

報告期各期,新黎明各產品業務毛利率均有不同程度下滑,其中毛利率最高的智能防爆器材業務毛利率從2020年的72.17%下滑至57.83%,降幅最為明顯。新黎明稱主要是因為智能防爆器材市場參與者的逐步增加,公司為開拓市場主動降價所致。

04

八成收入來自業務發展商協助銷售

3年花掉6億元業務費

新黎明的產品銷售主要以業務發展商協助銷售為主,報告期各期,來自業務發展商協助銷售的收入占各期主營業務收入的比重分別為83.29%、83.88%、87.22%。

但該銷售模式下,新黎明對產品定價的話語權不高,只是給出價格指導,最終還是由業務發展商確定報價或與終端協商定價,這也影響著新黎明的毛利率表現。

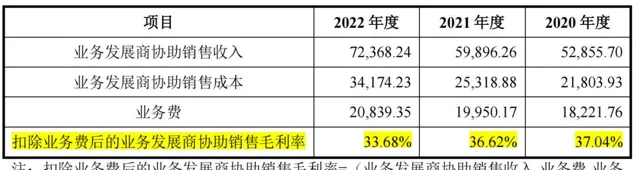

報告期內,新黎明來自業務發展商結算金額毛利率分別為36.52%、35.54%、33.63%,呈下降趨勢,且明顯低於主營業務綜合毛利率。

業務發展商協助銷售是指公司以支付業務費的方式,選定特定主體作為業務發展商,進行市場拓展、業務開發、客戶維護,並與公司形成正式、長期的合作發展關系的業務模式。這一銷售模式下,新黎明擴張了客戶,但也因此承擔了較高的業務費。

報告期內,新黎明分別產生業務費1.82億元、2.00億元、2.09億元,占銷售費用的93.98%、94.02%、93.71%。扣除業務費後的業務發展商協助銷售毛利率分別為 37.04%、36.62%、33.68%。

業務費持續增長,新黎明的銷售費用隨之水漲船高,報告期內分別為1.94億元、2.12億元、2.22億元,銷售費用率分別為30.42%、29.51%、26.63%,同期同行業可比公司銷售費用率平均值分別為23.63%、22.77%、26.19%。

截至2022年末,新黎明有156家業務發展商、90家經銷商,基本實作了對境內所有省、自治區與直轄市市場的全覆蓋。

瑞財經【預審IPO】註意到,新黎明的業務發展商中存在關聯方。報告期內,與新黎明分別發生113.55萬元、396.50萬元、347.03萬元業務費的江山德行科技有限公司(簡稱:江山德行)及其關聯公司,為新黎明原監事黃向均之妹黃向琴100%持股,並擔任執行董事、經理的企業。

江山德行成立於2018年9月,開業之初即成為新黎明業務發展商。新黎明表示,江山德行及其關聯公司持續協助公司銷售,具有合理性與必要性,不存在利用關聯交易轉移利潤或者虛增利潤的情形。

05

半數營收打白條

交易所質疑放寬信用政策

新黎明表示,報告期內,其銷售費用率與華榮股份和海洋王較為相近,高於電光科技的水平,主要系產品及客戶特征不同所致。

新黎明主要透過招投標、商業談判、詢比價等方式獲取訂單,其客戶結構中,有半數以上為大型民營企業,還有不少中央企業與機構。這些企業為新黎明帶來了業績,但因內部付款流程審批復雜、繁瑣,回款周期較長,由此也給新黎明帶來大量應收賬款。

報告期各期末,新黎明的應收賬款余額分別為3.13億元、3.88億元、4.33億元,占各期營業收入的比重分別為49.08%、53.98%、51.83%,比例也不斷上升。

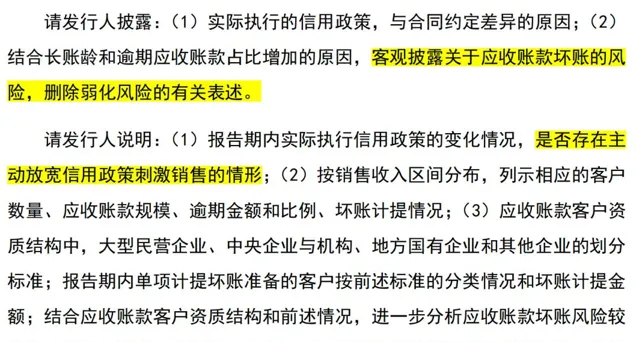

上交所曾要求新黎明客觀披露關於應收賬款壞賬的風險,刪除弱化風險的有關表述,並要求說明是否存在主動放寬信用政策刺激銷售的情形。

新黎明回復稱,報告期內,新黎明主要應收賬款客戶為中石化、中石油、中國化學、恒力集團、寶豐能源等石油、化工行業國有及大型民營企業集團及工程總承包商。其對中央企業與機構的信用期為12個月,對地方國有企業和大型民營企業均為9個月,其他企業則為6個月,否認了放寬信用政策刺激銷售。

不過新黎明也坦言,報告期內,公司回款管理難度上升,回款速度變慢。一年以內應收賬款占比分別為 83.37%、79.86%、77.73%,占比下降;逾期應收賬款占比分別為22.57%、24.22%、27.63%,有所增加。

報告期各期,新黎明的信用減值損失分別為810.07萬元、1303.89萬元、1225.80萬元,其中,應收賬款壞賬損失分別為670.84萬元、1043.26萬元、1084.75萬元,占比分別為82.81%、80.01%、88.49%。

應收賬款余額過高,新黎明的流動性也受到影響,資產負債率明顯高於同行均值。報告期各期末,新黎明流動資產合計分別為5.55億元、6.28億元、7.14億元,應收賬款余額占流動資產的比重分別為56.39%、61.82%、60.61%。

同期,資產負債率分別為46.38%、47.78%、47.30%,而可比公司資產負債率均值分別為29.92%、31.96%、35.95%。

附:新黎明上市發行有關中介機構清單

保薦人:華泰聯合證券有限責任公司

主承銷商:華泰聯合證券有限責任公司

發行人律師:北京德恒律師事務所

審計機構:立信會計師事務所(特殊普通合夥)

相關公司:新黎明