美聯儲迎來「決定性時刻」。

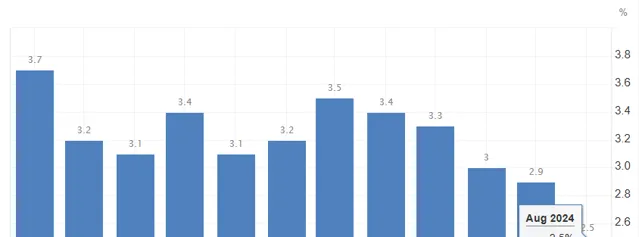

周三(9月11日)美股盤前,美國勞工部公布的8月份核心環比通脹率超預期反彈,打壓了市場對美聯儲降息力度的預期。美國勞工部釋出數據顯示,8月美國消費者價格指數(CPI)同比上升2.5%,連續第5個月回落,創2021年2月以來最低水平。

數據公布後,市場降低了對美聯儲下周降息力度的預期。芝商所的「美聯儲觀察」工具顯示, 下周降息25個基點的可能性從71%升至85%,降息50個基點的可能性從29%降至15%。

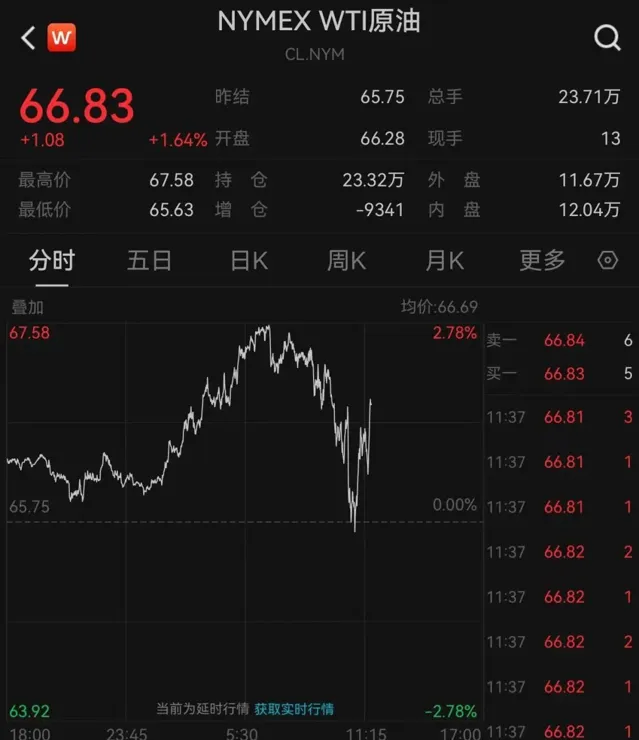

受此影響,美股三大指數開盤全線跳水,黃金下跌,美元指數短線上升,美油、布油盤中一度漲超2%……

一則重磅數據:

美國CPI同比漲幅連續5個月回落

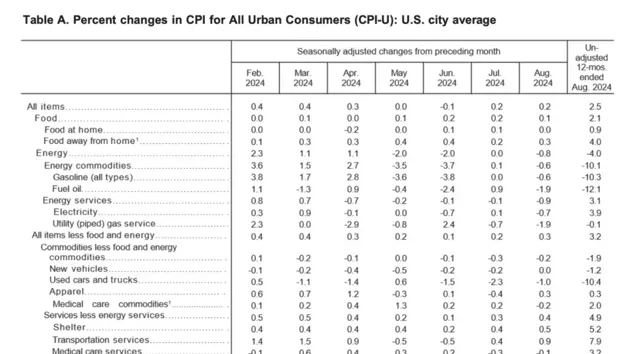

台北時間9月11日晚間,美國勞工統計局公布8月CPI數據。具體數據顯示, 美國8月CPI同比漲幅為2.5%,連續第5個月回落,市場原先認為只會降速至2.6%。 環比則上升0.2%,均符合預期;核心CPI同比漲幅為3.2%,持平前值和預期,環比上漲0.3%,略高於預期和前值的0.2%。

細分來看,食品價格環比上升0.1%,同比上升2.1%;能源價格環比下降0.8%,同比下降4.0%。其中,汽油價格環比下降0.6%,同比下降10.3%;燃料油下降1.9%,同比下降12.1%。

值得關註的是,8月住房指數環比上漲了0.5%,同比上升5.2%;運輸服務價格環比上升0.9%,同比上升7.9%, 兩者是核心通脹率居高不下的主要原因。

在這場「降息備賽」中,圍繞美聯儲究竟9月降息多少個基點,市場分為「25個基點」陣營和「50個基點」陣營。由於此前8月非農數據未能「一錘定音」,今夜的CPI數據成為判斷降息振幅的重要參考。

分析認為,核心通脹略高於預期,在一定程度上削弱了美聯儲大幅降息的可能性。芝商所美聯儲觀察工具FedWatch Tool顯示,數據公布後, 下周降息25個基點的可能性從71%升至85%,降息50個基點的可能性從29%降至15%。

嘉信理財英國公司董事總經理Richard Flynn表示,這份報告只是最新釋出的一系列指標之一,告訴美聯儲現在是轉變時刻。「一些市場觀察人士希望美聯儲在9月的會議上大幅降息50個基點,但這可能會導致通脹下降過快,這可能與經濟衰退相符。更漸進的降息將對沖這種情況,而且從歷史上看也有利於股市。這是一個漫長的周期,但在這種情況下,穩紮穩打應該會贏得勝利。」

Premier Miton Investors首席投資官Neil Birrell稱,通脹數據大部份符合預期,但核心通脹水平高於預期,主要受住房成本推動。美聯儲下周降息50基點的可能性因這一數據而受到重創,但這不足以阻止美聯儲降息。

E*Trade交易及投資產品部門主管Chris Larkin表示,市場普遍預期美聯儲將在下周降息25個基點,今天公布的CPI數據很大程度上影響了降息預期,這可能會讓那些希望降息振幅更大的投資者感到失望。

Principal Asset Management高級全球投資策略師Seema Shah評論道,由於核心通脹率高於預期,美聯儲降息50個基點的道路變得更加復雜。

Regan Capital首席投資官Skyler Weinand表示,8月份的CPI「符合預期,這讓美聯儲得以在9月的會議上啟動降息,盡管振幅更小,只有25個基點」。他說,這一數據為美聯儲應對不斷上升的失業率開啟了大門。Weinand預計,未來一年,美聯儲將降息五到六次。

花旗最新預測稱,美聯儲9月份降息25個基點,11月和12月分別大幅降息50個基點。

全球資產震蕩

數據公布後,當地時間9月11日,美股三大指數開盤後均跳水下跌。Wind數據顯示,截至台北時間9月11日23:35,道指跌1.3%,納指跌0.65%,標普500指數跌1.09%。

美元指數短線拉升,非美貨幣普跌。截至發稿,美元指數報101.6742;日元對美元跌破142關口,日內曾最高觸及140.72。

現貨黃金短線下挫後震蕩,截至發稿,報2513.06美元/盎司,日內下跌0.11%。

COMEX黃金期貨主力合約價格也下跌,截至發稿,報2541美元/盎司,日內下跌0.08%。

聲明:文章內容和數據僅供參考,不構成投資建議。投資者據此操作,風險自擔。

編輯 | | | 程鵬 杜恒峰

封面圖片來源:視覺中國(資料圖 圖文無關)

每日經濟綜合自公開資訊、財聯社、上海證券報、中國證券報