近日,安道麥、長青股份、紅太陽、藍豐生化、雅本化學、利民股份、先達股份、中農聯合、廣康 生化、新安股份、興發集團、和邦生物、利爾化學、聯化科技、國光股份、美邦股份、豐山集團、新農股份、中旗股份、蘇利股份、輝豐股份、江山股份等農藥上市公司釋出了2023年度業績預告。

受農藥行業景氣下行、市場競爭加劇、農藥價格下滑、去庫存速度緩慢等多重不利影響的疊加影響,農藥上市公司的凈利潤出現大幅下降,有的公司甚至出現了虧損。盡管如此,各農藥公司都在積極采取應對措施,如降低生產成本、提高生產效率、加大創新力度、拓寬市場渠道等,以便盡早走出市場低谷。

安道麥

根據現有財務數據初步估算,2023年度,安道麥股份有限公司歸屬於上市公司股東的凈利潤預計為虧損14.91億~ 18.48億元,上年同期為盈利6.09億元;扣除非經常性損益後的凈利潤為虧損17.02億~ 20.59億元,上年同期為盈利5.07億元;基本每股收益為虧損0.6400~ 0.7933元/股,上年同期為盈利0.2616元/股;營業收入311.39億~ 344.17億元,上年同期為373.82 億元。

表1 安道麥2023年度業績預告

與2022年全年相比,公司預計2023年以美元計算的全年銷售額將同比減少12%~ 21%,以人民幣計算預計同比減少8%~ 17%。全年銷售額同比減少反映出銷量與價格下降以及匯率波動的負面影響;同時也體現了以下市場動態特征:渠道庫存積壓,海外利率普遍處於高位的情況下渠道著力壓減庫存並傾向即時采購,以及渠道需求和原藥價格走低令植保產品定價承壓。

公司預計2023年全年EBITDA(息稅及折舊攤銷前利潤)及其利潤率將較2022年同期同比下降。盡管公司營業費用及其占銷售額的比重下降,且高利潤產品對公司的銷售構成貢獻提升,但因全年銷售收入同比減少,高成本庫存積壓,庫存減值以及匯率波動產生不利影響,公司EBITDA預計同比下降。為應對市場挑戰,公司積極采取多項措施管理生產成本、采購以及營業費用,實作庫存水平以及營業費用的下降。

與2022年同期盈利相比,公司預計2023年列報凈虧損,主要原因是營業利潤減少;以及利率與短期貸款規模上升導致利息支出增加,從而導致財務費用增加。以色列消費者價格指數走低使財務費用增幅有所緩和。

公司2023年的列報凈虧損預計繼續受到部份非長期、非經營性或非現金費用的凈影響,主要包括:

(1)一次性資產減值(非現金)以及因一家子公司少數股東的賣權選擇權價值重評估以及沖銷延遲付款產生的收益。

(2)與2017年中國化工收購瑞士先正達公司相關的轉移資產產生的非現金性攤銷費用。

(3)作為收購專案收購價格分攤的一部份而產生的無形資產攤銷(非現金,對被收購公司的日常經營業績沒有影響)。

(4)公司為提升效率采取的多種措施。

(5)激勵計劃:安道麥以虛擬期權的形式向其部份員工授予了與公司股價掛鉤的長期激勵計劃獎勵。無論員工是否行權,虛擬期權隨公司股價波動而產生的損益將導致公司相關列報負債的波動。為排除股價波動對經營業績和預期員工薪酬帶來的影響,假設按照以權益結算股權支付調整長期激勵計劃,按照現有長期激勵計劃授予日的價值將期權獎勵的費用記入調整後科目。

如果剔除上述非長期、非經營性或非現金專案的影響後,調整後凈虧損預計為:

全年歸屬於公司股東的調整後凈虧損預計在15.13億~ 18.7億元之間,2022年同期調整後凈利潤為7.4億元;全年調整後基本每股收益預計在-0.6493~ -0.8026元之間,2022年同期調整後基本每股收益為0.3177元。

長青股份

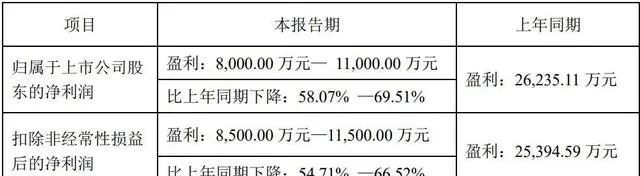

受農藥行業景氣下行、市場競爭加劇等因素影響,江蘇長青農化股份有限公司(簡稱「長青股份」)2023年度主要產品銷售價格下降導致毛利率同比下滑,公司業績出現同比下降。

據財務部門初步測算,2023年度長青股份實作歸屬於上市公司股東的凈利潤預計為8,000.00萬~ 11,000.00萬元,比上年同期(26,235.11萬元)下降58.07%~ 69.51%;扣除非經常性損益後的凈利潤8,500.00萬~ 11,500.00萬元,比上年同期(25,394.59萬元)下降54.71%~ 66.52%;基本每股收益0.12~ 0.17元/股,上年同期為0.40元/股。

表2 長青股份2023年度業績預告

紅太陽

2023年度,南京紅太陽股份有限公司(簡稱「紅太陽」)歸屬於上市公司股東的凈利潤預計為虧損28,000萬~ 36,000萬元,比上年同期(盈利73,229.74萬元)下降138.24%~ 149.16%;扣除非經常性損益後的凈利潤為虧損55,000萬~ 69,000萬元,比上年同期(盈利74,779.71萬元)下降173.55%~ 192.27%;基本每股收益為虧損0.48~ 0.62元/股,上年同期為盈利1.26元/股;營業收入330,000萬~ 360,000萬元,上年同期為643,991.27萬元。

表3 紅太陽2023年度業績預告

據公司分析,報告期內,公司業績變動主要受3個方面影響所致。一是受公司主要市場南北美洲罕見持續氣候異常、東歐戰爭持續等不可抗拒自然災害的影響;二是受全球滅生性除草劑2022年火爆超買,導致2023年「雙草」(草銨膦、草甘膦)價格「暴跌」,聯動公司百草枯、敵草快(二溴鹽、二氯鹽)等三大滅生性除草劑產品量價暴跌影響;三是由於2023年集中研究開發成功了顛覆性生物 L -草銨膦(精草銨膦)產業鏈、生化新吡啶堿產業鏈和雙醯胺類殺蟲劑等三大產業鏈工業化技術的費用大幅增加的影響。

面對全球農藥市場眾多不利因素疊加影響,公司憑借34年成功創造的新紅太陽產業鏈、供應鏈、技術鏈、市場鏈、人才鏈等「五鏈」新優勢,一是,透過「圍繞主業、延鏈強主、綠色迴圈、低碳發展」等綜合施策,不僅透過延鏈、優鏈、補鏈、強鏈和用第五代綠色農藥生化新吡啶堿和氯蟲苯甲醯胺、生物 L -草銨膦等三大產業鏈成果產業化優勢,成功完成了產業結構的大幅升級換代和延鏈強鏈;而且實作了「經營穩定、數碼化轉型、模式變革」的全面成功;同時將為2024年扭轉公司經營逆襲、高速增長起到了重大的支撐作用;二是,透過「府院聯動、司法重整」,不僅取得了預重整階段基礎工作的全面完成,而且取得了債權人與出資人組的順利表決透過,為公司盡快透過司法重整化解風險、實作跨越新發展夯實了重要基礎;三是,利用公司全球成熟市場的渠道、人才、登記等優勢,及時調整了市場格局,成功加速發展澳洲、東南亞、非洲市場,不僅彌補了2023年的主要市場危機,而且為2024年的高速增長起到了巨大的拉動作用。

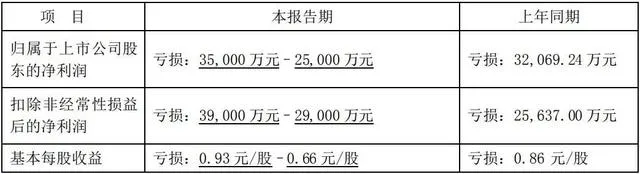

藍豐生化

根據公司初步測算,2023年度,江蘇藍豐生物化工股份有限公司(簡稱「藍豐生化」)歸屬於上市公司股東的凈利潤預計為虧損35,000萬~ 25,000萬元,上年同期為虧損32,069.24萬元;扣除非經常性損益後的凈利潤為虧損39,000萬~ 29,000萬元,上年同期為虧損25,637.00萬元;基本每股收益為虧損0.93~ 0.66元/股,上年同期為虧損0.86元/股。

表4 藍豐生化2023年度業績預告

公司認為業績變動的原因主要有:

(1)公司(原)全資子公司寧夏藍豐精細化工有限公司長期處於虧損狀態,且2023年度虧損嚴重,公司根據實際情況對其固定資產計提了相應的減值準備,為進一步最佳化公司整體資產結構,2023年第4季度末,公司對其進行了剝離處置,但該公司本年度利潤仍在合並範圍內,因此對公司利潤影響較大。

(2)2023年度受公司硫磺制酸及余熱發電生產裝置全面停車檢修影響,該裝置於2023年11月下旬才完成檢修工作,公司主要產品出現間歇性停產,導致開車成本和停工損失增加,產量下降振幅較大,因此公司農化業務整體收入規模和利潤都所有下降。

(3)本年度公司整體經營情況不佳,歷史債務清償壓力較大,因此管理費用和財務費用等較上年同期大幅增加。

雅本化學

根據公告,雅本化學股份有限公司(簡稱「雅本化學」)預計歸屬於上市公司股東的凈利潤為虧損4,700萬~ 7,000萬元,比上年同期(盈利20,294.80萬元)下降123.16%~ 134.49%;扣除非經常損益後的凈利潤為虧損5,500萬~ 7,800萬元,比上年同期(盈利22,589.23萬元)下降124.35%~ 134.53%。

表5 雅本化學2023年度業績預告

公司分析了業績變動的主要原因:

(1)主營業務收入、利潤雙降。報告期內,受市場供需變化影響,農化市場整體景氣度回落,公司主要農藥客戶處於消化前期庫存階段,客戶需求減少導致農藥中間體業務收入和利潤同比出現較大振幅下降。報告期內公司醫藥業務業績有所下降,主要系2023年上半年醫藥業務訂單受供求關系等因素影響較上年同期銳減所致。

(2)預計計提大額商譽減值。公司2023年度歸母凈利潤同比由盈轉虧,主要系子公司業績出現大振幅下滑而導致預計計提大額商譽減值所致。

(3)公司2023年度非經常性損益約為人民幣800萬元,主要系公允價值變動收益。

報告期內,為應對行業景氣度遇冷及存量業務需求放緩等不利因素影響,公司持續聚焦客戶核心需求,紮實推進農藥、醫藥中間體增量業務拓展工作。其中,農藥業務板塊方面,蘭州基地兩條產線分別實作投產銷售和達到試生產條件,中試專案獲批並投入建設;南通、濱海等基地陸續實作新專案立項,相關建設工作有序推進。醫藥業務板塊整合提速,初步形成了「研發+生產」及「國內基地+國外基地」等多重協同的發展態勢,有望多維度提升業績進而推動醫藥業務的可持續發展。此外,公司將ESG提到戰略高度,力爭透過內部治理提升和工藝流程改進實作降本增效。

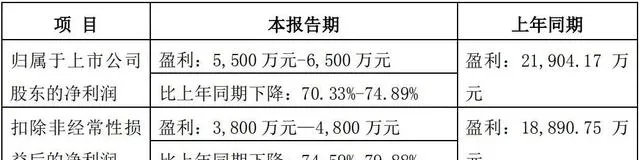

利民股份

根據公司財務部門的初步測算,2023年度,利民控股集團股份有限公司(簡稱「利民股份」)實作歸屬於上市公司股東的凈利潤預計為5,500 萬~ 6,500萬元,比上年同期(盈利21,904.17萬元)下降70.33%~ 74.89%;扣除非經常性損益後的凈利潤為3,800萬~ 4,800萬元,比上年同期(盈利18,890.75萬元)下降74.59%~ 79.88%;基本每股收益為0.15~ 0.17元/股,上年同期為0.60元/股。

表6 利民股份2023年度業績預告

2023年,受行業周期性波動的影響,公司主要產品銷售價格呈下降趨勢,導致盈利能力減弱。為積極應對挑戰,公司透過:① 加強成本控制。強化大宗原材料物料集采力度,控制管理、銷售、財務等費用支出;② 提升技改水平。對現有原藥品種盤點梳理基於消耗、質素、含量的技改提升空間,增強市場競爭力和盈利能力;③ 創新行銷模式。發揮好市場中心職能,利用好海外市場平台,加快巴西等海外市場布局,同時努力提升國內制劑業務質素和服務水平。

先達股份

經公司財務部門初步測算,山東先達農化股份有限公司(簡稱「先達股份」)預計2023年年度實作歸屬於上市公司股東的凈利潤為-8,500萬~ -10,500 萬元,將出現虧損;預計2023年年度實作歸屬於上市公司股東扣除非經常性損益後的凈利潤為-9,500萬~ -11,500 萬元。

公司2022年年度實作歸屬於上市公司股東的凈利潤為38,119.90萬元;歸屬於上市公司股東的扣除非經常性損益的凈利潤為42,021.71萬元;每股收益0.88元。

公司分析了本期業績變化的主要原因:

(1)2023年度受宏觀經濟、市場供求關系等因素影響,市場競爭加劇,公司主要產品銷售價格出現不同程度的下跌,部份產品價格出現倒掛。公司努力開拓市場,主要產品銷量較上年同期均有所增長,但毛利率下降,導致經營業績同比大幅下降。

(2)公司新建咪唑乙菸鹼酸和咪唑菸鹼酸專案2023年進行試生產,產品生產處於爬坡階段,產品產能未能全部釋放,致使產品前期生產成本較高,產品毛利率下降。

面對上述不利因素,公司透過加快推進創新產品上市行程,最佳化產品結構,增加專利產品、獨有產品、品牌產品銷售,並采取降本增效等舉措保證公司健康有序執行與發展。

中農聯合

2023年度,山東中農聯合生物科技股份有限公司(簡稱「中農聯合」)主要產品銷售價格下行,平均銷售價格較上年同期大幅下降,公司主營業務毛利率下降較多,導致公司業績虧損。

根據公司財務部門的初步估算,中農聯合預計2023年度歸屬於上市公司股東的凈利潤為虧損17,000萬~ 21,000萬元,比上年同期(盈利7,313.79萬元)下降332.44%~ 387.13%;扣除非經常性損益後的凈利潤為虧損17,600萬~ 21,600萬元,比上年同期(盈利6,949.98萬元)下降353.24%~ 410.79%;基本每股收益為虧損1.19~ 1.47元/股,上年同期為盈利0.51元/股。

表7 中農聯合2023年度業績預告

廣康生化

2024年1月30日,廣東廣康生化科技股份有限公司(簡稱「廣康生化」)釋出了2023年度業績預告。

根據公司財務部門初步測算結果,廣東廣康生化科技股份有限公司(簡稱「廣康生化」)預計2023年度實作歸屬於上市公司股東的凈利潤4,700萬~ 5,700萬元,比上年同期(盈利9,617.45萬元)下降51.13%~ 40.73%;扣除非經常性損益後的凈利潤4,200萬~ 5,200萬元,比上年同期(盈利9,666.82萬元)下降56.55%~ 46.21%。

表8 廣康生化2023年度業績預告

公司分析了本期業績變動的主要原因有:

(1)因海外農藥市場渠道高庫存緩慢消化以及本年度原藥市場價格持續低迷,本報告期公司銷售收入及毛利率同比下降。

(2)本報告期非經常性損益對公司凈利潤的影響為增加凈利潤約470萬元,主要是交易性金融資產的公允價值變動收益以及收到政府補助影響。

新安股份

2023年度,浙江新安化工集團股份有限公司(簡稱「新安股份」)業績預減,預計2023年度實作歸屬於上市公司股東的凈利潤14,000萬元~17,000萬元,與上年同期295,458.26萬元相比,減少278,458.26萬元~281,458.26萬元,同比下降94.25%~95.26%;預計2023年度實作歸屬於上市公司股東的扣除非經常性損益的凈利潤為4,000萬元~7,000萬元,與上年同期297,675.02萬元相比,減少290,675.02萬元~293,675.02萬元,同比下降97.65%~98.66%。

公司分析2023年度業績預減的主要原因有:

(1) 受宏觀經濟和市場供需變化影響,公司主導產品草甘膦、有機矽銷售價格與銷量較上年同期相比均有不同程度下降,導致本期業績較上年同期較大振幅下降。

(2) 面對行業量價齊跌、出口下滑、競爭加劇等諸多不利影響,公司著力發揮上下遊產業協同、終端化高端化套用、全球化布局等經營優勢,在降本增效、科技創新、資源資本經營等方面全力突破,努力克服行業整體下行帶來的影響,積極穩定經營基本盤。

興發集團

2024年1月18日晚間, 湖北興發化工集團股份有限公司 ( 簡 稱 「興發 集團 」) 釋出業績預告,預計2023年度實作歸屬於上市公司股東的凈利潤為13.6億元~14.6億元,較上年同期減少約43.92億元~44.92億元,同比下降75.05%~76.76%。預計 2023 年度實作歸屬於上市公司股東的扣除非經常性損益的凈利潤為1.28億元-1.38億元,較上年同期減少46.73億元-47.73億元,同比下降77.20%-78.85%。

公司分析了 本報告期業績變動 的主要原因有: 報告期內受宏觀經濟及市場供需變化影響,公司農化板塊及有機矽板塊市場景氣度明顯下行,草甘膦原藥、有機矽DMC 等產品銷售價格、產銷量同比亦出現不同程度下滑,導致板塊盈利水平明顯下降。 但三季度以來,農化板塊市場行情逐步回暖,產品盈利能力有所增強,帶動公司經營業績連續兩個季度實作環比明顯增長。 公司特種化學品板塊受宏觀經濟影響相對較小,總體保持了穩健發展態勢,為公司報告期內業績的重要來源。

和邦生物

2024年1月24日, 四川和邦生物科技股份有限公司 ( 簡 稱 「 和邦生物 」) 釋出業績預告,預計2023年 度實作歸屬於上市公司股東的凈利潤為12.8億元到14.8億元,與上年同期相比,將減少約23.27億元到約25.27億元,同比下降61.12%到66.38%。

公司認為業績變動主要原因是:報告期內,歸屬於上市公司股東的凈利潤較上年同期下降振幅較大,主要系受宏觀經濟及市場變化的影響,公司部份產品市場價格同比下降所致。

利爾化學

2024年1月19日晚間,利爾化學股份有限公司(簡稱「利爾化學」)釋出業績預告,預計2023年歸屬於上市公司股東的凈利潤6億元~6.2億元,同比下降65.79%~66.9%;基本每股收益0.7496元~0.7746元。

公司分析2023年度業績變動主要原因是:2023年,公司核心產品市場競爭加劇,產品銷售價格同比大幅下降,導致公司業績出現同比大幅下降。

聯化科技

2023年度,聯化科技股份有限公司(簡稱「聯化科技」)釋出業績預告,凈利潤為負值,預計歸屬於上市公司股東的凈利潤為虧損36,000.00萬元~48,000.00萬元;預計歸屬於上市公司股東的扣除非經常性損益的凈利潤為虧損26,000.00萬元~38,000.00萬元。

公司分析2023年度業績變動主要原因:

(1) 2023年度全球植保市場進入″去庫存″階段,公司植保業務訂單有所下降,從而導致公司整體收入減少。

(2)根據【企業會計準則】的相關規定,基於謹慎性原則,公司擬對英國子公司相關資產計提資產減值準備20,000.00萬元~25,000.00萬元。

(3) 2023年度公司非經常性損益主要為遠期結售匯產生的虧損約10,000.00萬元,但同時公司的外幣資產形成了匯兌收益,整體風險可控。

國光股份

2024年1月24日晚間,四川國光農化股份有限公司(簡稱「國光股份」)釋出業績預告,報告期歸屬於上市公司股東的凈利潤盈利30,000萬元~32,000萬元,比上年同期增長164.1%~181.7%;扣除非經常性損益後的凈利潤盈利29,000萬元~31,000萬元,比上年同期增長197.2%~217.69%;基本每股收益盈利0.69元/股~0.74元/股。

2023年公司圍繞年度經營計劃,積極開拓市場、加強資源整合、提高經營質素,報告期內公司經營業績增長明顯。公司分析業績增長的主要原因有:

(1)堅持″技術+產品+服務″的終端推廣模式,深化多品牌戰略,加快拓展多渠道市場,擴大產品銷售。

(2)2023年上遊原材料價格下降,公司的毛利率和凈利潤率較2022年度均有不同程度的回升。

(3)公司采取提升管理效能、實施控本增效等措施,期間費用率同比有較大振幅下降。

美邦股份

2024年1月29日晚間, 陜西美邦藥業集團股份有限公司(簡稱「美邦股份」)釋出業績預告,公司預計2023年度實作歸屬於上市公司股東的凈利潤約為5200萬元~6500萬元,與上年同期相比,將減少8009萬元~9309萬元,同比下降55%~64%。

公司2023年度歸屬於上市公司股東凈利潤下降的主要原因為:

(1)2022年下半年以來原藥價格持續下降,公司前期采購的原藥價格較高,導致2023年公司銷售的殺菌劑、殺蟲劑單位成本相對較高。

(2)受到國內政策、經濟、氣候等多方面因素影響,市場競爭加劇,2023年公司采取以消化庫存為主的銷售策略,公司產品銷量與產量,銷售價格同比均出現下降,致使公司業績整體下滑。

豐山集團

2024年1月25日晚間,江蘇豐山集團股份有限公司(簡稱「豐山集團」)釋出業績預告,預計 2023 年年度實作歸屬於上市公司股東的凈利潤-1,918 萬元到-3,806 萬元,預計2023年年度實作歸屬於上市公司股東的扣除非經常性損益的凈利潤-2,375 萬元到-4,311 萬元。

公告表示,與上年同期相比將出現虧損。公司分析2023年度公司業績虧損的主要原因有:受農藥行業不景氣及下遊客戶需求疲軟的影響,銷售量及銷售額下降振幅較大,同時產品銷售價格下降振幅高於原材料價格下降振幅,從而導致公司產品毛利率下降振幅較大。

新農股份

2023年度,浙江新農化工股份有限公司(簡稱「新農股份」)釋出業績預告,預計實作營業收入81,000萬元~85,000萬元;凈利潤預計為負值,預計歸屬於上市公司股東的凈利潤為虧損2,300萬元~3,000萬元;預計實作歸屬於上市公司股東的扣除非經常性損益的凈利潤為虧損3,700萬元~4,800萬元。

公司分析業績業績變動的主要原因有:

(1)2023年度受行業周期性、供求關系等因素的影響,導致農藥渠道庫存消化緩慢,引發農藥產品價格持續走低。

(2)新農股份原藥與中間體整體渠道庫存過大,客戶增量需求劇減,公司主要原藥與中間體產品出現量價齊跌導致收入較大幅下降,受此影響公司個別主要產品出現較大減值。2023年預計報告期內非經常性損益對歸屬於上市公司凈利潤影響額約為1,800萬元。

中旗股份

2023年度,江蘇中旗科技股份有限公司(簡稱「中旗股份」)釋出業績預告,實作歸屬於上市公司股東的凈利潤19,000萬~23,000萬元,比上年同期(42,003.08萬元)下降45.24%~54.77%;扣除非經常性損益後的凈利潤21,000萬~25,000萬元,比上年同期(42,924.35萬元)下降41.76%~51.08%。

據公司分析,報告期內,客戶庫存較高從而影響需求,公司主要產品銷售價格和訂單需求同比下降,導致公司業績相比上年同期下滑。

蘇利股份

2023年度,江蘇蘇利精細化工股份有限公司(簡稱「蘇利股份」)釋出業績預告,實作歸屬於上市公司股東的凈利潤為1,400.00萬~2,100.00萬元,與上年同期相比減少29,431.19萬~30,131.19萬元,同比減少93.34%~95.56%;預計歸屬於上市公司股東的扣除非經常性損益的凈利潤為1,500.00萬~2,250.00萬元,與上年同期相比減少28,914.28萬~29,664.28萬元,同比減少92.78%~95.19%。

據公司分析,2023年度蘇利股份業績較上年同期減少的主要原因為:

(1)受行業周期性波動及市場供需變化的影響,公司主要產品市場價格持續處於低位且部份產品銷量出現下滑,從而導致公司產品利潤率下降。

(2)2023年度,美元兌人民幣匯率波動,導致匯兌收益較上年同期減少。

輝豐股份

2024年1月30日, 輝豐股份有限公司 (簡稱「輝豐股份」)釋出2023 年度業績預告。2023年度輝豐股份歸屬於上市公司股東的凈利潤為虧損32,000萬~45,000萬元,上年同期為虧損45,495.16萬元;扣除非經常性損益後的凈利潤為虧損31,000萬~43,000萬元,上年同期為虧損31,364.83萬元;基本每股收益為虧損0.2123~0.2985元/股,上年同期為虧損0.30元/股。

根據公告,2023年度公司業績變動主要原因有:

(1)公司(原)全資子公司寧夏藍豐精細化工有限公司長期處於虧損狀態,且2023年度虧損嚴重,公司根據實際情況對其固定資產計提了相應的減值準備,為進一步最佳化公司整體資產結構,2023年第四季度末,公司對其進行了剝離處置,但該公司本年度利潤仍在合並範圍內,因此對公司利潤影響較大。

(2) 2023年度受公司硫磺制酸及余熱發電生產裝置全面停車檢修影響,該裝置於2023年11月下旬才完成檢修工作,公司主要產品出現間歇性停產,導致開車成本和停工損失增加,產量下降振幅較大,因此公司農化業務整體收入規模和利潤都所有下降。

(3)本年度公司整體經營情況不佳,歷史債務清償壓力較大,因此管理費用和財務費用等較上年同期大幅增加。

江山股份

2023年度, 南通江山農藥化工股份有限公司 (簡稱「江山股份」)釋出業績預告,預計2023年度實作歸屬於上市公司股東的凈利潤為28,000萬元~31,000萬元,較上年同期減少153,442.45萬元~156,442.45萬元,同比下降83.19%~84.82%;預計實作歸屬於上市公司股東的扣除非經常性損益的凈利潤為27,700萬元~30,700萬元,較上年同期減少155,801.47萬元~158,801.47萬元,同比下降83.54%~85.15%。

報告期內,歸屬於上市公司股東的凈利潤較上年同期大幅降低,主要原因是:

(1) 受宏觀經濟及市場供需變化影響,報告期內部份產品市場景氣度明顯下行,市場價格持續處於低位,銷量同比亦出現下滑,盈利水平較同期下降明顯。

(2)2022年公司實施了股權激勵計劃,根據相關會計準則,2023年度公司確認的股份支付費用為12,151.20萬元,同比2022年度增加5,188.73萬元。

(3) 2023年度公司根據生產經營情況及裝置執行情況開展了集中檢修,同比2022年度增加修理費用3,320.50萬元。

............................................................

轉載請按以下格式註明:

文章來源: 公司公告

本期編輯:彭樂瑤

本期稽核:翟怡婷

本期監制: 蔣善軍