7月25日,工商銀行、農業銀行、中國銀行、建設銀行、交通銀行、郵儲銀行六大行集體「官宣」全面下調存款利率。央行主管金融時報刊文稱,近兩年多時間裏,主要銀行在存款利率市場化調整機制作用下,已多次主動調整存款利率。如何理解本輪存款利率下調呢?文章提到,調整最佳化存款利率,有利於促進企業、居民投資和消費。下調存款利率有利於進一步降低企業居民儲蓄傾向,推動企業投資和居民消費,促進最佳化資產配置,增強資金流向資本市場的動力,助力股市企穩回升,增加金融市場活力,鞏固經濟回升向好態勢。據業內估算,預計此次調整對普通儲戶影響有限。

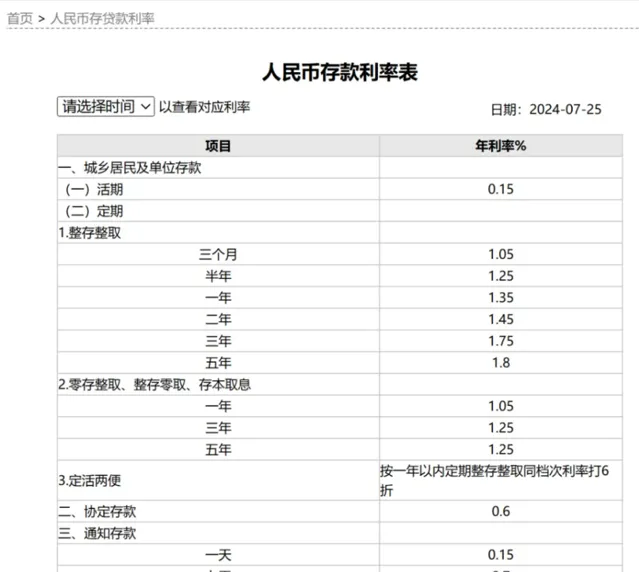

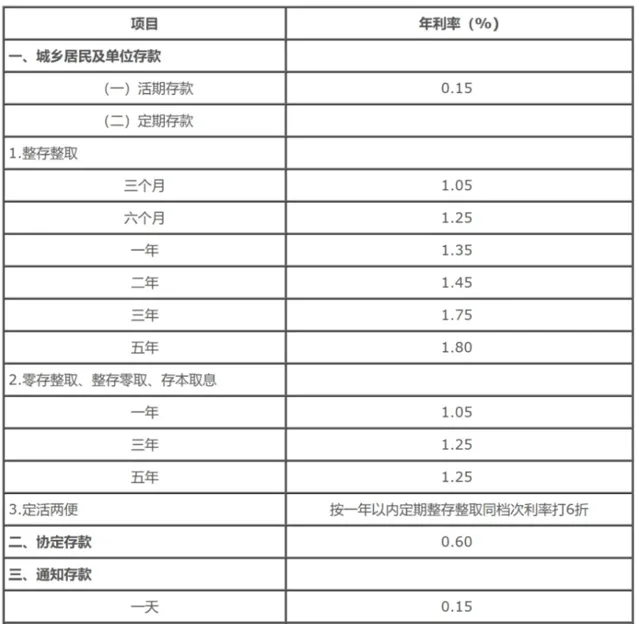

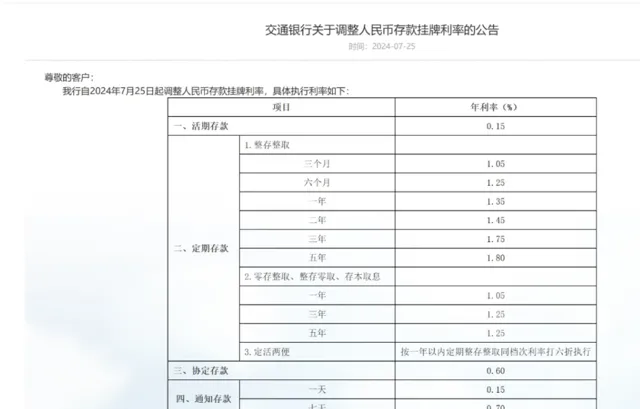

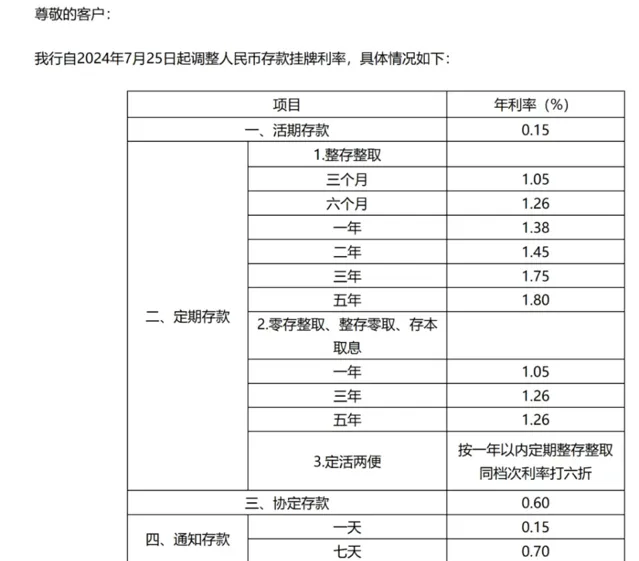

六大行全面下調存款利率具體來看,工商銀行、農業銀行、中國銀行、建設銀行、交通銀行官網顯示,活期存款利率由0.2%下調至0.15%。

三個月、六個月、一年期整存整取定存利率均下調10個基點,下調至1.05%、1.25%、1.35%。二年期、三年期、五年期整存整取定存利率均下調20個基點,下調至1.45%、1.75%、1.80%。

一天期、七天期通知存款利率均下調10個基點,分別由0.25%、0.8%下調至0.15%、0.7%。

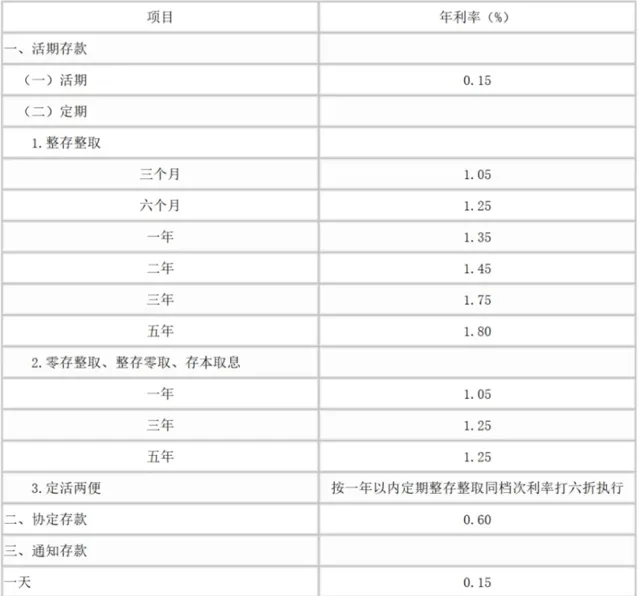

7月25日,郵儲銀行官網顯示,該行自7月25日起下調存款掛牌利率。

其中,活期存款下調至0.15%。三個月、六個月、一年期、二年期、三年期、五年期整存整取定存利率分別下調至1.05%、1.26%、1.38%、1.45%、1.75%、1.80%。

一天期、七天期的通知存款利率則下調至0.15%、0.70%。

據中新經緯 ,這意味著,如果存款100萬元存5年期,到手利息由之前的10萬元降至9萬元,約減少1萬元。

7月22日,央行突然啟動「政策性降息」,宣布即日起,公開市場7天期逆回購操作利率由此前的1.80%調整為1.70%。同日,1年期和5年期以上LPR均同步下降10個基點,分別降至3.35%和3.85%。同時,央行還宣布對賣出中長期債券的MLF參與機構,階段性減免MLF質押品。

值得一提的是,7月LPR下調是在本月MLF利率按兵不動的情況下實作的。而根據歷史數據,自2019年8月LPR改革以來,如果MLF利率下調,那麽LPR必下調;而當MLF未調整時,LPR一共有過四次下調,單獨調降的主要原因是前期存款利率下調和降準。換言之,2024年7月的LPR單獨下調與過往都有所不同,其背後的深層次原因是MLF利率對LPR的參考作用在逐步減弱,MLF利率的政策色彩已經淡化。

另據中國證券報報道,面對新一輪存款降息,光大銀行金融市場部宏觀研究員周茂華認為,仍將保持大行率先調整、中小銀行梯次跟進方式,以確保存款市場平穩有序。

招聯首席研究員董希渺表示,今年以來LPR兩次下降,以及銀行加大向實體經濟減費讓利,都難以避免將對商業銀行利潤、凈息差產生壓力。在此背景下,下調存款利率、壓降負債成本,成為商業銀行的選擇。

董希渺認為,在部份大型銀行率先調降存款掛牌利率之後,預計存款利率將迎來新一輪下調,中小銀行也將跟進調整,但不同銀行下調的振幅、步驟不會完全一致。下一步,銀行或將采取包括下調存款利率、最佳化存款結構等在內的更多措施,繼續壓降資金成本,努力保持息差基本穩定,繼續保持穩健發展態勢,保持服務實體經濟力度不減。

央行主管媒體發聲7月25日,央行主管金融時報刊文稱,實際上,近兩年多時間裏,主要銀行在存款利率市場化調整機制作用下,已多次主動調整存款利率。如何理解本輪存款利率下調呢?

首先,調整最佳化存款利率,是存款利率市場化調整機制有效發揮的體現。2022年4月,人民銀行指導利率自律機制建立了存款利率市場化調整機制,督促銀行參考市場利率變化,合理調整存款利率水平。本次工農中建等主要銀行主動下調存款利率,是基於前期1年期LPR下降,以及國債收益率等市場利率走勢所自主決定的,是存款利率更加市場化的體現。

其次,調整最佳化存款利率,有利於穩定銀行負債成本,提升金融服務實體經濟可持續性。近年來,銀行支持實體經濟力度較大,貸款利率降幅明顯,但在負債端,受存款定期化、長期化趨勢明顯,存款利率下調後效果需隨存量存款重定價逐步顯現,部份銀行過度內卷,透過違規手工補息攬存等因素影響,負債成本降幅明顯小於資產收益降幅。2024年一季度,銀行凈息差為1.54%,收窄至歷史最低水平。4月,監管部門針對違規手工補息情況進行了整改,有效減少了利息支出,接近一次降低存款利率的效果。多家全國性銀行反映,違規手工補息整改後,其6月的存款付息率,特別是對公存款付息率已較4月明顯下降,凈息差有所回升。本次銀行主動下調存款利率,同時中長期存款利率降幅較大,有利於進一步減少利息支出,緩解存款長期化問題,穩定銀行負債成本,提升金融服務實體經濟可持續性。也有利於改善銀行盈利能力,提高銀行股東權益,利好對應股票估值。

再次,調整最佳化存款利率,有利於促進企業、居民投資和消費。下調存款利率有利於進一步降低企業居民儲蓄傾向,推動企業投資和居民消費,促進最佳化資產配置,增強資金流向資本市場的動力,助力股市企穩回升,增加金融市場活力,鞏固經濟回升向好態勢。據業內估算,預計此次調整對普通儲戶影響有限。 以存款本金10萬元為例,一年期定期存款每年利息減少100元。 此外,居民還可透過櫃台債、理財、基金等方式進行多元化資產配置,資產綜合收益不會受到太大影響。

每日經濟新聞綜合銀行官網、中國證券報、金融時報、中新經緯

免責聲明:本文內容與數據僅供參考,不構成投資建議,使用前請核實。據此操作,風險自擔。

每日經濟新聞

如需轉載請與【每日經濟新聞】報社聯系。