原標題:自稱最大對手是杭氧股份?福斯達:營收五年高增長,新簽訂單26億,核心部件靠進口,配嗎?

體量還難以構成實質威脅。

作者 | 塔山

編輯 | 小白

典型家族式企業,上市前保薦人突擊入股

福斯達(下稱公司)成立於2000年7月,於2023年1月上市。

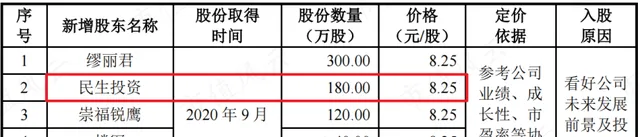

2021年6月,公司遞交招股說明書申報稿,擬登陸上交所主機板,保薦機構、主承銷商為民生證券。

2020年9月,即IPO申報一年以內,民生證券全資子公司民生投資透過受讓杭州福嘉盛貿易有限公司(福嘉盛)持有的180萬股公司股份,成為公司新增股東,構成 上市前突擊入股 。福嘉盛為公司實控人控制的企業,轉讓價格為8.25元/股。

(來源:招股書)

2020年10月,民生證券開始進場展開盡調工作,2020年11月,民生證券與公司簽署【首次公開發行股票輔導協定】。

也就是說,民生投資入股公司的時間與民生證券實質開展上市輔導的時間,僅相差兩個月。

(來源:招股書)

目前民生投資持有上市公司股權比例為1.13%,以近期收盤價19.44元/股(2024年1月26日)來看,民生投資浮盈仍在一倍以上。

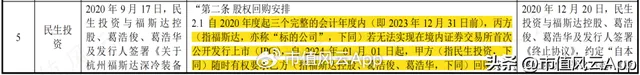

此外,公司與民生投資還簽訂了附帶回購條款的對賭協定,上市後已解除。

(來源:招股書)

公司控股股東為杭州福斯達控股有限公司(福斯達控股),穿透後實控人為葛水福、葛浩俊、葛浩華,三人職務分別為董事長、董事兼總經理、董事兼副總經理。

葛水福與葛浩俊、葛浩華系父子關系,葛浩俊與葛浩華系兄弟關系,父子三人為一致行動人。

截至2023年6月30日,父子三人直接或間接控制公司合計68.73%的股份。公司股權集中度較高,屬於典型的家族式企業。

(制圖:市值風雲APP)

五年營收年均增36%,新簽訂單26億

公司前身為成立於1984年的余杭縣氣體器材安裝維修廠,多年來公司均專註於深冷領域。

目前主要產品為空氣分離器材、液化天然氣裝置(LNG 裝置)、繞管式換熱器、化工冷箱和液體貯槽等深冷裝備。

空氣分離器材是生產工業氣體的關鍵器材,工業氣體套用領域廣闊,包括石油化工、冶金等傳統行業,也包括航空航天、半導體、新能源等戰略新興行業。

其中,化工和冶金行業是空分器材的最大套用市場。按制氧容量計算,化工(石油化工、現代煤化工等)和冶金行業分別約占2020年新生產器材制氧容量的53.27%和38.95%。

(來源:招股書)

公司客戶以國有大中型企業、上市公司、大型民營企業為主,還包括德國林德集團、美國空氣產品公司等全球知名企業。

(來源:招股書)

2020-2022年,公司對前五大客戶銷售占比分別為63%、42%、34%,客戶集中度有所下降。

(來源:招股書)

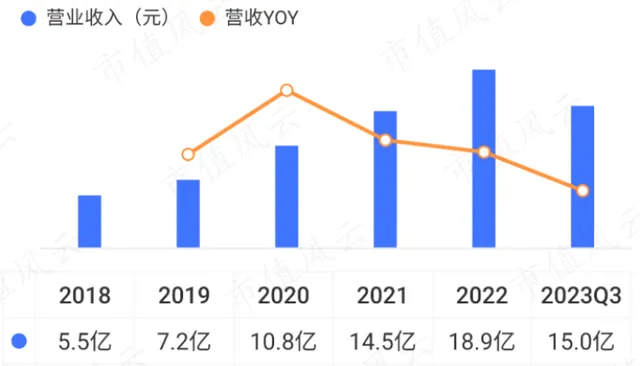

2022年公司營收為18.9億元。歷史上空分器材營收占比均在80%以上,氣體業務和液化天然氣器材收入規模還較小。

(來源:2022年報)

公司堅持境內外雙市場戰略,是深冷技術領域較早走出去的民營企業之一,產品遠銷日本、俄羅斯、中東、東南亞、中亞、非洲等國家和地區。

2020年境外市場爆發,外銷收入為4億元,占比達38.6%。 2023年上半年,外銷收入同比增長347%,達到3.7億元。

(來源:招股書)

2018-2022年,公司營收和扣非歸母凈利潤CAGR分別為36%、91%,利潤增速要高於收入增速。

2023年前三季度依舊維系了增長勢頭,營收和扣非歸母凈利潤同比增速分別為18%、26%。

公司業績的增長,主要受益於氣體分離器材下遊冶金、石油化工、煤化工等傳統行業的產業升級以及半導體、多晶矽等新興產業的發展。

(來源:市值風雲APP)

(來源:市值風雲APP)

2022年,公司全年簽訂合約訂單約37.8億元。 2023年上半年,新簽訂單約26億元(含稅),約為2022年全年營收的1.4倍。

公司訂單獲取後交付周期較長,一般在1-1.5年,後續業績有一定保障。

截至2023年三季度末,合約負債(預收款)金額為11.2億元,較此前有顯著增長。

(制圖:市值風雲APP)

想挑大個兒當對手?杭氧股份:你算什麽

公司所處的深冷技術領域市場化程度較高、競爭較為激烈。

空分器材的市場參與主體既包括德國林德集團、美國空氣產品公司等跨國企業集團,也包括杭氧股份、福斯達、四川空分、開封空分等國內企業;

LNG裝置的市場參與者主要為福斯達、四川空分、中泰股份、蜀道裝備等國內企業。

在空分器材領域,杭氧股份市占率領先同行。2020年杭氧股份市占率為43.21%,公司市占率為4.99%,居行業第7位,但規模體量差了近一個數量級。

(來源:招股書)

杭氧股份具備特大型空分器材研制能力,還延伸至氣體業務,目前氣體業務收入已經超過空分器材業務收入,具備較強的市場競爭力。

公司與杭氧股份均為杭州本地企業。相較於杭氧股份、四川空分等成立時間較長的國有企業,公司在專案案例經驗、技術沈澱、資金實力等方面尚存在一定差距,另外國有大型冶金、石化等專案在招投標時,公司處於相對弱勢地位。

(來源:市值風雲APP)

從空分器材收入規模來看,杭氧股份仍遠高於公司,但近幾年復合增速要低於公司。2018-2022年,公司和杭氧股份空分器材營收CAGR分別為44%、9%。

(制表:市值風雲APP)

值得一提的是,杭氧股份以國內市場為主,境外收入占比較低。公司的外銷收入規模與杭氧股份差距不大。

(制表:市值風雲APP)

總體來看,就業務布局而言,杭氧股份較早完成了下遊氣體業務的突破,2022年氣體銷售收入達80億元,而公司氣體業務收入僅為1108萬元,差距甚遠。

(來源:公司投資者關系活動記錄)

公司產品以客製化為主,主要采取成本加成方式進行定價。

不同專案之間毛利率差異較大,即使是同一等級的液化天然氣裝置和空氣分離器材,因設計差異、中標合約價格因素也會導致毛利率不同,影響產品價格的因素相對較多。

(來源:招股書)

從空分器材毛利率來看,公司與杭氧股份差距不大,但杭氧股份毛利率總體呈上行趨勢,而近幾年公司毛利率有一定下滑,除了產品及客戶結構差異因素外,這也一定程度反映杭氧股份產品競爭力較強。

(制圖:市值風雲APP)

液化天然氣裝置方面,蜀道裝備主營該類業務,營收規模也整體高於公司。

2022年,公司及蜀道裝備該類業務收入均出現大幅下滑,公司表示:近年來終端行業景氣度不高導致液化天然氣裝置的專案訂單數量相對較少。

蜀道裝備收入主要來自國內市場,而公司較早進軍海外市場,這也一定程度導致蜀道裝備液化天然氣裝置業務毛利率整體上低於公司。

(制表:市值風雲APP)

2019-2021年,公司液化天然氣裝置的毛利率分別為12%、69%和26%,波動較大。

2020年公司液化天然氣裝置毛利率大幅提高,主要是當期確認了中東地區50萬方液化天然氣裝置收入,當地市場競爭不激烈,因此毛利率較高。

(來源:招股書)

受上述因素影響,公司綜合毛利率也有一定波動,毛利率水平總體不高。2023年上半年,毛利率為23%,凈利率為9.5%。

(來源:市值風雲APP)

近幾年公司ROE(加權)持續下降,2023年前三季度,ROE(加權)為11.3%。

(來源:市值風雲APP)

從杜邦分析來看,凈利率和權益乘數的下降是凈資產收益率下降的主要原因。

(制表:市值風雲APP)

公司權益乘數較高主要是經營性負債規模較高、凈資產規模相對較小導致,近幾年公司經營向好,總資產周轉率持續提升,資產負債率呈下降趨勢,另外2023年上市後凈資產大幅增長,綜合導致權益乘數有所下降。

公司有息負債率總體較低。截至2023年三季度末,調整後的資產負債率(剔除合約負債)為52.7%。

(來源:市值風雲APP)

上市初期,公司PB在8左右,目前PB為2.3。

(來源:同花順iFinD)

公司研發費用率基本在5%左右,研發強度較高。

(來源:市值風雲APP)

截至2022年末,公司擁有166名研發人員,占員工總數的比重達28%;另外擁有專利71項,其中發明專利11項。核心技術人員從業年限較長,有一定資歷。

(部份核心技術人員,來源:招股書)

核心部件依賴進口,應收賬款在惡化

公司主要透過「工藝設計+冷箱儲罐等器材自制+配套器材外購」的經營模式向客戶提供成套裝置產品。

其中,外購配套件多屬於高端部件。公司核心部機如壓縮機、膨脹機、低溫泵、電機及閥門等主要從境外品牌廠家進口,對外依存度較高。當然,這也跟客戶指定品牌有關。

2020年,境外品牌產品采購金額占營業成本比重一度達到44%。

(來源:招股書)

近幾年,外購配套件占原材料采購金額比重基本超過50%,自制比例較低。

(來源:招股書)

杭氧股份也存在外購配套件的情況,其主要進口壓縮機和液體泵。

(來源:杭氧股份公開發行可轉換公司債券募集說明書20220517)

從固定資產情況來看,機器器材固定資產原值較小,符合其經營模式特征。公司表示,主要生產過程為對外購鋁材及鋼材等進行壓制焊接,因此所需生產器材較少。

(來源:招股書)

2018年以來,公司應收票據及應收賬款占營收比重總體有一定下降,但2022年增長較快,截至2023年三季度末,應收票據及應收賬款賬面價值為4.3億元。

應收票據主要為銀行承兌匯票,問題不大。

(制圖:市值風雲APP)

從應收賬款賬齡來看,一年以上的應收賬款金額較高,且2022年有大幅增長,截至2023年6月末,三年以上的應收賬款賬面余額高達1億元。

(制表:市值風雲APP)

2022年,信用減值損失金額為0.5億元,主要為應收賬款及長期應收款減值損失。

(來源:2022年報)

受存貨及應收款項增長較快影響,近幾年收現比和凈現比總體表現不佳。

(來源:市值風雲APP)

2018年以來,公司經營凈現金流均為正。受募投專案影響,近幾年資本支出金額較高,導致部份年份自由現金流轉負,總體不具備分紅能力。

(來源:市值風雲APP)

(來源:市值風雲APP)

公司IPO募投專案主要為年產15套大型深冷裝備智能制造專案,總投資額為3億元,建設周期為2年。該專案於2023年1月投入試生產,尚未完成竣工結算。

(來源:招股書)

免責聲明: 本報告(文章)是基於上市公司的公眾公司內容、以上市公司根據其法定義務公開披露的資訊(包括但不限於臨時公告、定期報告和官方互動平台等)為核心依據的獨立第三方研究;市值風雲力求報告(文章)所載內容及觀點客觀公正,但不保證其準確性、完整性、及時性等;本報告(文章)中的資訊或所表述的意見不構成任何投資建議,市值風雲不對因使用本報告所采取的任何行動承擔任何責任。

以上內容為市值風雲APP原創

未獲授權 轉載必究