界面新聞記者 | 龐宇

一則重大收購公告令思林傑(688115.SH)股價大漲。

9月24日晚,思林傑公告,公司擬透過發行股份及支付現金方式,向王建繪、王建綱、王新和王科等23名交易對方收購青島科凱電子研究所股份有限公司(以下簡稱「科凱電子」)71%股份,並向不超過35名特定投資者募集配套資金。發行股份購買資產的發行價格為17.26元/股。

該預案釋出後,9月25日,思林傑股票開盤即漲停,全天一字封板,報收於25.8元/股,站上近3個月股價最高點。

本次交易標的公司科凱電子曾計劃於創業板上市,但歷經兩次問詢後,最終於今年4月撤回上市申請。此次「聯姻」是否是一場雙向成就,能否為思林傑帶來業績轉機的期盼,成為市場投資者們密切關註的焦點。

業績下滑壓力之下籌劃重大資產收購

根據公告,思林傑此次擬收購的科凱電子主營業務為高可靠微電路模組的研發、生產及銷售,主要產品包括電機驅動器、光源驅動器、訊號控制器以及其他微電路產品,下遊客戶均來自軍工行業。

思林傑表示,本次交易後,公司將與標的公司在產品品類、銷售渠道、研發資源等方面形成積極的互補關系,可實作業務與技術上的有效整合。不僅如此,透過本次交易,公司能夠迅速切入至軍工領域,有利於上市公司整體戰略布局和實施。

思林傑此前並未在軍工領域有所布局,公司所屬儀表儀器制造行業,主營業務為嵌入式智能儀器模組等工業自動化檢測產品的設計、研發、生產及銷售,下遊客戶主要是消費電子領域。

從產品關聯性來看,思林傑2023年年報提到,公司目前軟件類產品Archon測試系統管理軟件,可套用在消費電子、軍工和芯片測試領域,降低測試用例開發管理難度,提高生產測試效率。不過該軟件不單獨銷售。

為進一步了解思林傑與科凱電子的業務互補性,界面新聞記者在工作時間段致電思林傑董秘辦,不過該電話始終無人接聽。隨後記者發去采訪函,截至發稿未獲得回復。

據了解,科凱電子的實控人為王建繪、王建綱、王新、王科,也是本次交易的主要交易對方。四人系親屬關系,為一致行動人,合計持有標的公司本次發行前78.04%的股份。

經初步測算,本次交易預計達到重大資產重組標準,不過不會導致上市公司實際控制人發生變更,不構成重組上市。目前審計及評估工作還在進行中,標的資產估值及定價尚未確定。

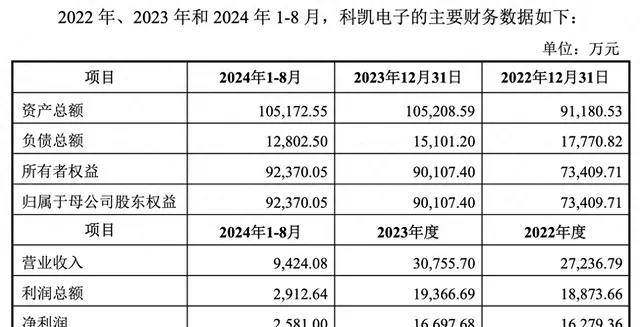

數據對比來看,截至2023年末,科凱電子資產總額10.52億元,凈資產9.01億元;思林傑的資產總額為14.42億元,凈資產為12.88億元。 科凱電子總資產、凈資產分別約占到思林傑的73%、70%。

另外,各方還確認,交易對方擬對科凱電子在未來年度的盈利情況作出業績承諾及補償安排。具體方案將在評估工作完成後予以約定。

目前來看,科凱電子的業績表現明顯優於思林傑。2 022年、2023年,科凱電子營收分別為2.72億元、3.08億元,凈利潤均在1.6億元左右。2024年1-8月營業收入為9424.08萬元,凈利潤為2581萬元。相應報告期內的經營活動產生的現金流量凈額分別為1996.36萬元、2.19億元、3454.02萬元。

而反觀已上市兩年的思林傑,上市不久便出現了業績和股價的急劇波動。

2022年3月,思林傑在科創板掛牌上市,發行價格為65.65元/股,IPO實際募集資金凈額為9.75億元,超募了4.18億元。但上市首日股價即破發,較發行價下跌了近24%。2022年8月,該股曾站上68.92元/股(前復權),達到歷史最高峰,此後便一路下行,2024年2月跌至最低點16.78元/股。

這背後,思林傑業績也呈下跌之勢。2022年、2023年,思林傑營收分別為2.42億元、1.68億元;凈利潤分別為5403.22萬元、898.44萬元,凈利潤同比下滑18.18%、83.37%。2024年上半年,公司實作營業收入7637.99萬元,同比增長11.70%;歸母凈利潤802.7萬元,同比扭虧。

標的今年4月撤回創業板上市申請

實際上,科凱電子自身曾有過赴創業板上市計劃,並於2023年6月遞交了招股書。不過,經過兩輪問詢與回復後,今年4月,科凱電子主動撤回上市申請,深交所終止對其發行上市稽核。

據招股說明書,2022年9月,科凱電子第四次增資,濰坊科天創業投資合夥企業(有限合夥)增資3000萬元,持股比例1.02%。以此計算,科凱電子彼時估值為29.30億元。

也就是說,兩年前,科凱電子就已達到30億元左右的估值,超過思林傑目前17億元的總市值。

界面新聞註意到,在IPO申報的過程中,深交所針對科凱電子成長性、創新性展開問詢,要求其從發明專利、研發投入等多方面詳細說明,以確認是否符合創業板定位評價指標;還對其大額現金分紅、股東入股、客戶集中度高等進行了重點問詢。

其一,科凱電子在計劃上市前夕曾突擊分紅。招股書顯示,2020年、2021年,科凱電子分別進行現金分紅450萬元、8720萬元。而該公司在2020年、2021年的凈利潤為8623.08萬元、4968.95萬元,其中,2021年的現金分紅金額遠超凈利潤。

而大額現金分紅後,科凱電子卻又計劃將較高比例的募資用於補充流動資金。據招股書,公司原計劃募集資金10.01億元,用於微電路模組產能擴充及智能化提升建設、集成電路研發及產業化建設、無人機控制系統產品產業化建設等專案,其中有2.9 億元擬用於補充流動資金,系募投專案中占比最高的專案。深交所對此要求科凱電子說明在大額現金分紅的情況下同時募集資金的合理性和必要性。

其二,科凱電子客戶集中度過高,近年來前五大客戶占其主營業務收入比重均在 99%以上。其中對第一大客戶中國兵器工業集團2022年的銷售收入占比高達51.66%,對第二大客戶中國航空工業集團2022年的銷售收入占比高達41.25%。

而從股東穿透情況來看,科凱電子董事吳東曾在中國航天科技集團任職,同時,吳東還為科凱電子股東國華產業發展基金(有限合夥)(簡稱「國華基金」)執行事務合夥人國華管理的副總經理。另外國華基金股權穿透後,中國航天科技集團、中國船舶集團、中國兵器工業集團等大客戶均在股東之列。

不止如此,科凱電子的另外兩名股東航空產業融合發展(青島)股權投資基金合夥企業(有限合夥)、君戎啟創一號(青島)私募股權投資基金合夥企業(有限合夥),同樣是中國航空工業集團的參股企業。深交所對此要求科凱電子說明上述股東、客戶之間是否存在密切關系,是否存在利益輸送情形。