這兩天,兩條新聞刺痛了A股投資者:一條是某公務員借錢炒A股虧光自殺,留下一堆債務給了妻兒老小;還有一條是常州一國資購買納指四年大賺99%……

在標的的投資選擇上,可以說是一念地獄,一念天堂。

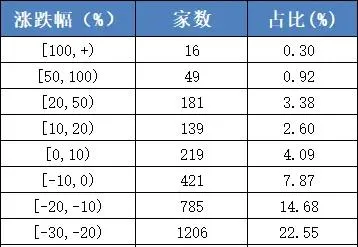

本期,價值線透過數據統計來一睹A股之殘忍:2024年前8月,A股5349家上市公司,僅600家股價實作上漲,4746家公司股價下跌,漲跌幅中位數為-27%。

去除ST和退市企業,今年A股跌幅最大的,是一家名叫深科達的科創板企業,年內已下跌了72%,正選保薦機構是安信證券,正選保薦代表人是閆佳琳、韓誌廣。

上市公司半年報方面,銀行、中石油、中石化依然是掙錢利器;房地產、光伏成為虧錢主力軍,萬科半年虧損98億元……

5349家上市公司前8月漲跌幅分布

(全市場近9成的股票今年是下跌的,且下跌3-5成是家常便飯)

深科達:今年下跌72%,或「帶病」上市?

深科達,股價年內已下跌了72%,公司是典型的「上市即變臉企業」。2021年3月9日,深科達科創板上市,一個多月後,公司釋出了2020年年報,公司的凈利潤也在這份財報中達到了頂點。上市後的第一年,凈利潤就開始下滑,公司上市的第二年—2022年的三季度財報首次出現虧損,2022年公司整體虧3500多萬。2023年公司大虧1.15億,2024年上半年公司再虧2500萬元,扭虧之路漫漫長遠。近日,一些剛上市就變臉的新股已經引來了管理層的目光,例如北交所的安達科技上市後變臉,中信證券及兩保代被警示;再如北交所的利爾達也是上市後當年累計虧損,國信證券及兩保代被警示。

註意的是,深科達比上述兩家企業更嚴重,上市後已經連虧了兩年半。資料顯示,深科達上市的保薦機構是安信證券,正選保薦代表人是閆佳琳、韓誌廣。

深科達主要從事平板顯視器件生產器材的研發、生產和銷售,產品廣泛套用於平板顯視器件中顯示模組、觸控模組、指紋辨識模組等相關元件的自動化組裝和智能化檢測。

據了解,由於柔性AMOLED工藝的成熟,成本正在接近LCD。並且OLED螢幕可以搭配現有主流的屏下光學指紋技術、未來屏下網絡攝影機技術,以及柔性折疊特性,都是LCD難以達到的,因此OLED在智能電話市場逐漸取代LCD,已成為市場的共識。有觀點認為,現在國內面板廠商對LCD擴產已進入尾聲,面板顯示行業正處於LCD向OLED的技術演進過程中,整體對LCD生產器材需求量有所減少,深科達又不能緊跟市場需求快速推出相關OLED器材,導致公司經營業績陷入停滯的狀態。

行業不景氣,卻早早上了科創板,也真是挺諷刺。其實,在IPO排隊期間,深科達就受到諸多方面的質疑。首先是2019年深科達對業成科技、藍思科技、歐菲光多家重要知名客戶銷售額大幅下滑。其次,也是在2019年,公司突然冒出來了一家新的大客戶,江蘇群力。江蘇群力於2018年12月成立,隨即2019年便成為深科達前五大客戶,這引來不少猜測。

隨後幾個月,江蘇群力就因未按期報稅而被江蘇鹽城國稅局處罰。同樣在2020年9月至2020年12月期間,江蘇群力將全自動光學鏡片組裝機、網絡攝影機模組封裝自動線硬件、純水器材等動產抵押了。這個味道,是不是和最近爆火的天工股份頗為相似?對於深科達IPO過程中存在的問題,監管層應徹查。

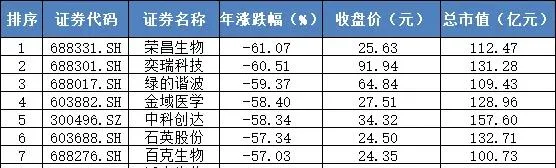

A股全市場前8月跌幅前10名(均為100億市值以下公司)

100-500億元市值公司前8月跌幅前10

500億元以上公司前8月跌幅前10

上半年 哪些公司虧得多,哪些公司賺得多? 上半年A股賺錢前20名公司

上半年A股虧錢前20名公司

萬科: 這個凈利下降速度,「斷崖」一詞都不足以形容,簡直是自由落體 。

8月30日晚間,萬科釋出2024年中報顯示,2024年上半年實作營業收入1427.8億元,同比下降28.9%;歸屬於上市公司股東的凈利潤虧損98.5億元,同比下降199.8%。郁亮就業績虧損深表歉意。

對於業績虧損的主要原因,半年報中稱,一是,房地產開發專案結算規模和毛利率顯著下降。報告期內,公司房地產開發業務結算利潤主要對應2022年、2023年銷售的專案及2024年上半年消化的現房和準現房庫存。這些專案大部份為2022年前獲取的土地,地價獲取成本較高,後續銷售階段市場持續下行,銷售情況和毛利率均低於投資預期,導致報告期結算毛利總額大幅減少。上半年,公司開發業務的結算收入為1116.8億元,同比下降34.6%;開發業務的結算毛利率為6.8%,同比下降13.5個百分點。二是,計提減值。結合市場情況、結算毛利大幅下降,以及大宗交易等過程中多專案出現虧損,按照審慎原則,中期對部份專案計提存貨跌價準備21億元(含非並表專案計提1.7億元)。此外,針對部份應收款項計提信用減值損失21億元。

三是,部份非主業財務投資出現虧損。四是,部份大宗資產交易和股權交易虧損。為更快回籠資金,公司對資產交易和股權處置都采取了更加堅決的行動,部份交易價格低於賬面值。

土儲方面,自2023年9月至今,萬科在將近一年的時間裏幾乎沒有新增土地儲備,在當前市場環境下極為謹慎。在銷售端,2024年上半年萬科累計實作合約銷售面積939.5萬平方米,合約銷售金額1273.3億元。萬科表示,為了應對當前嚴峻的經營挑戰,適應行業發展新模式,下半年將更加嚴格地落實「瘦身健體」和降本增效措施。資本市場上,充滿了悲觀預期。8月13日,穆迪將萬科企業及其全資子公司萬科地產(香港)的公司家族評級從"Ba3"進一步下調至"B1",展望為"負面"。穆迪評級解釋,進入「B1」級預示著該企業信用風險高,違約風險較大。

早在今年3月,惠譽、標普、穆迪三大評級機構全部下調了萬科的評級。3月份,萬科的部份債券價格一度跌至50元,引發投資者一片恐慌。作為樓市優等生,萬科早在2018年就嗅到了樓市調整的訊號,當年一句「活下去」響徹地產圈。可萬科嘴上說一套,實際做法又是另一套。具體來看。2018年,萬科總負債為1.29萬億,資產負債率為84.59%。

到了2021年,萬科總負債飆升到1.55萬億,資產負債率降為79.74%。今年以來,萬科A股跌幅近40%,目前市值已低於800億元。值得一提的是,在中期業績會上,郁亮公開發聲稱:經過3年調整,房價已回落到相對合理的水平!但按照國際主流觀點「房屋市值大概是300個月租金」的觀點,顯然,目前中國不少城市房價遠未達到合理水平。或許,萬科的難才是開始。

本文源自價值線