福耀玻璃這份半年報釋出了1個多月,可惜前段時間抽不出空來看,這份分析實在有點晚。

2024年半年報營業收入183.4億元,同比增長22.01%;歸屬於上市公司股東的凈利潤34.99億元,同比增長 23.35%;

這份半年報的數據實在太炸裂了,比我年報時預想的,至少高出了7-8%。原本以為新能源汽車競爭太激烈了,會有一部份車企被淘汰,需求減少,進而影響福耀的業績,沒想到福耀居然拿出了營收、利潤超20%以上的增長。

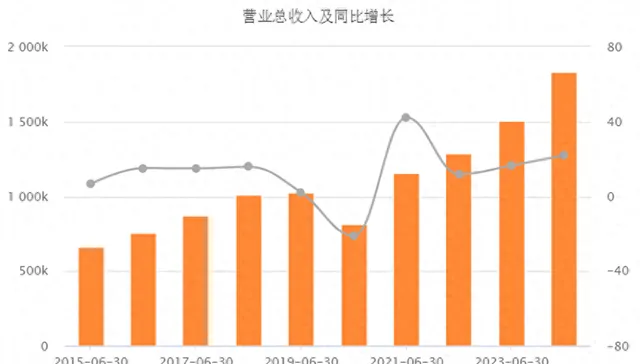

1、營業收入

從最近10年的數據來看,除了2020年的特殊情況外,其余年份都是穩定增長的,而且大部份時間增速都在10%-15%左右。

由於汽車玻璃是汽車整車產業鏈的一環,最近幾年的高速增長,除了是福耀自身市占率的提升外,更多的是受益於新能源汽車行業的高速增長。

營業收入增速

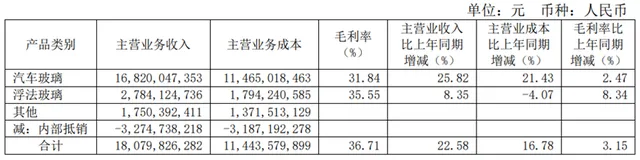

從具體的業務來看,福耀的主營業務有3個,汽車玻璃、浮法玻璃、其他產品,上半年營收都有不同程度的上漲。而且,除了其他產品外,汽車玻璃和浮法玻璃的毛利率都有較大振幅的提升。

主營業務構成

(1)汽車玻璃

這個業務上半年的增速達到了25.82%,毛利率增加了2.47%。

第一,國內汽車產銷增速相較於去年同期是有一定程度的下降,而福耀今年的營收增速卻高出去年增速11.6%;

第二,福耀的高附加值玻璃(智能全景天幕玻璃、可調光玻璃、擡顯玻璃、超隔絕玻璃等)產品的營收占比在不斷提升,去年相較於同期是上升10.08%,今年相較於去年同期是上升4.82%。

第三,福耀的合約履約成本0.94億,比去年同期高出了50%多,而且高出了披露這個數據以來的所有期間。

可能有人會覺得這個數據太小,沒什麽意義。但是,這個數據讓我感覺,如果這些合約都履行完,福耀這個汽車玻璃的增速超過30%沒有問題。

一方面,合約履約成本是指產品控制權轉移給客戶之前,發生的運輸費用等成本,這就意味著,這些貨物要麽在途中,要麽已經到了客戶那裏還沒驗收。

另一方面,合約履約成本占營業成本的比重大概是5.7%,而營業成本占營收的比重63.3%左右,如果把這些合約履約成本換算至營業收入,大概是26.1億元。

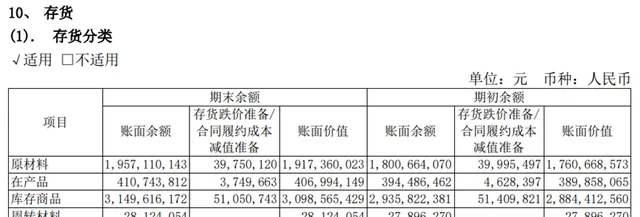

存貨分類

高價格的高附加值產品今年的貢獻程度比去年同期低,合約履約成本創出歷史新高,營收增速高出同期11.6%。這些資訊都給我一個感覺,福耀汽車玻璃的銷售量要高出去年同期很多,市占率應該提升了不少。

至於毛利率增加了2.47%,大概率是浮法玻璃成本下降了(浮法玻璃占汽車玻璃成本的35%左右),這個從浮法玻璃的毛利率大幅增加可以看出來。

(2)浮法玻璃

其中浮法玻璃是汽車玻璃的原材料,有相當大一部份是自產自用,少量外銷給其余企業。營收增速僅個位數,但這個業務的增長速度,很難準確的去進行評價。

因為很大一部份是內部使用,既涉及內部轉移價格的問題,也涉及內部使用比例的問題。

其中最需要關註的就是毛利率,同比增加了8.34%。相當於同樣的營收下面,浮法玻璃的毛利至少增加了30%。

從成本構成來看,大概率是能源價格的下降,以及產銷量上升導致的。

浮法玻璃成本中占比最高的是能源成本,達到了45%以上。根據國家能源局釋出的資訊來看,國內天然氣價格下降了11.6%,進口天然氣價格下降了18.6%。可見,這是影響毛利率提升的最主要因素。

另外,浮法玻璃的成本至少有65%以上的固定成本,或者對業務量增長的敏感程度很低的半固定成本。產銷量的增加,會成倍數的降低分攤至產品的單位成本,也會促進毛利率的提升。

至於浮法玻璃的原材料和消耗品占比基本上維持在28%左右,很少超過30%,即便純堿價格價格變動,估計也很難有這麽大的影響。

(3)其他產品

主要包括機車玻璃、行李架、車窗飾件等(2015年招股書披露其他產品主要是工程玻璃,不確定現在還有沒有)。

上半年營收增速1.74%,遠遠低於另外兩個業務,而且毛利率還減少了0.5%。

對於這個業務,我主要關心的是車窗飾件,這是福耀寄予厚望的一塊。

不過,福耀的財報資訊裏面並沒有披露相關的數據,但是從這個其他產品整體增速來看,鋁飾件的增長可能並不怎麽好。

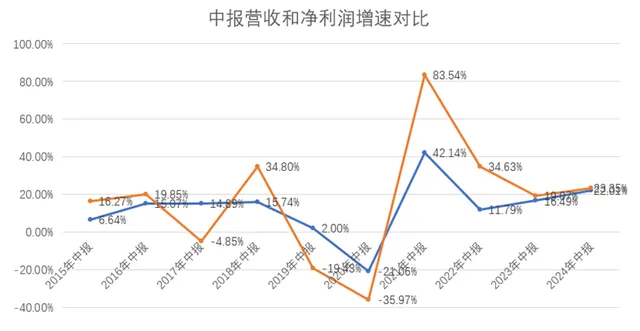

2、凈利潤

福耀玻璃上半年不管是凈利潤還是扣非凈利潤,增速都在20%以上,和營收增速比較接近,這也是最近10年裏面為數不多的情況。

營收和凈利潤增速對比

受經營杠桿(大比例固定成本)的影響,以往福耀玻璃的凈利潤增速,往往波動比營收要大很多,基本上圍繞營收增速上下波動。

正常來說,營收增長20%,凈利潤起碼也要增長40%以上吧,今年上半年卻比較接近。

(1)股權轉讓款沒有收回

這個我在以往分析福耀的時候提過幾次,福耀玻璃轉讓北京福通的股權,還剩下3.21億沒有收到,太原金諾申請延期了4次,最終2024年中期不打算再延期,而是放棄這24%的股權。

由於以前出售的時候確認了投資收益,本期終止了股權 轉讓,那相應的投資收益就要減少,本期減少了2.12億的投資收益。

長期應收款

不過,我倒是情願福耀能夠賣掉這24%的股權,畢竟現在北京福通的業績真不咋樣。

上半年北京福通資產總計4.64億,所有者權益4.4億,本身沒啥負債。但是這些資產裏面現金及現金等價物只有12.5萬元,上半年營業收入323.3萬,凈利潤-720.6萬。

就這樣的一個公司,24%的股權能賣3億多,真的算是超值的一個價格了。

(2)匯率變動導致匯兌損失

本期匯兌損失0.14億元,去年同期是匯兌收益5.99億元,相當於減少了6.13億稅前利潤。

不過,這也沒辦法,福耀玻璃海外收入很高,外圍環境不怎麽穩定時,匯率大起大落影響利潤的事情,算是一個常態了。

如果剔除這兩項的影響,稅前經營利潤同比增長接近60%,這才像營收和毛利率都增長的凈利潤增長數據。

至於各項費用,除了財務費用率受匯兌損失的影響大幅增加外,銷售費用率、管理費用率,都因為營業收入的增加而減少,研發費用率有一點點的上升。

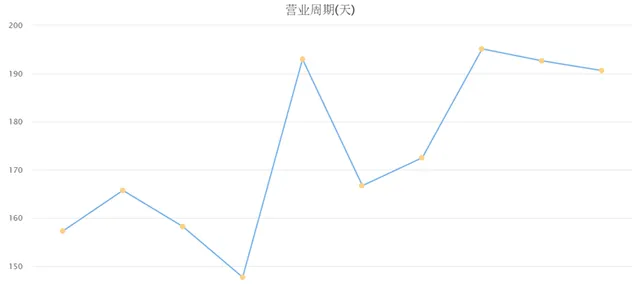

3、營運效率

2024年上半年,福耀的存貨周轉天數減少12.94天,應收賬款周轉天數增加4.5天,應付賬款周轉天數增加6.54天,營業周期減少8.44天,凈營業周期減少了14.99天。

福耀玻璃的營運效率相較於去年同期有一定的提升,最主要的改善還是存貨這一方面。

由於存貨是期末的數據,而營業成本是整個半年內的數據,所以這個改善很可能受各項原材料、能源等等價格下降的影響較大。

當然,也和福耀自身采用多批小批次生產有關,加上工廠都在汽車廠周邊,這種生產模式更能降低存貨成本。

應收賬款周轉效率有一定的下降,這個和存貨一樣,也是時點數據與期間數據的比值。不過,這個應收賬款周轉下降,可能和福耀大客戶占比提升有一定的關系。

營業周期

至於資產負債、現金流等方面,和去年同期的變動不大,依舊非常穩健,沒有太多需要關註的地方。

總體來看,福耀玻璃真是一個超級好的投資標地,而且所處的賽道未來大概率也是長期增長的。如果不是福耀可能存在的接班人問題,真還挑不出其余的毛病。感覺今年年報出來以後,福耀的估值大概率要上調。