2023年,中國新型儲能裝機規模繼續創新高,一衍生機勃勃的景象。而與之天差地別的是,儲能企業們正上演「生死存亡」——據不完全統計,2023年14家跨界儲能的企業黯然離場、或直接退市;今年1月以來,A股儲能板塊的52家公司僅5只實作上漲。

這種強烈反差引人深思。從2022年開始,儲能相關企業數量就持續暴增,當年全國25家主要儲能上市公司合計收入5566億元,同比增加102%。業內預計到2030年,新型儲能市場將達到萬億元。

在萬億儲能江湖中,五大發電集團居於領銜地位。截至2023年上半年的數據顯示,五大發電集團是儲能主要投資方,在建專案在全國占比超45%。

▲圖源:中國電力企業聯合會國家電化學儲能電站安全監測資訊平台釋出的【2023年上半年度電化學儲能電站行業統計數據】

五大發電集團將目光釘選儲能,並在國家積極支持「新能源+儲能」的背景下,為越來越多新能源專案配儲。在未來估值萬億的新型儲能市場,五大發電集團或將持續統治江湖。

但是,五大發電集團在擴張儲能業務過程中,飽受爭議的新能源強制配儲仍十分普遍,目前「新能源+儲能」缺少成本疏導的市場化機制,這一行業痛點仍是五大發電集團做強儲能業務繞不開的問題。

儲能行業之痛:市場大,賺錢難

2023年,國內儲能裝機量快速提升。但企業在產能過剩背景下低價競爭。在招投標上:儲能電池價格跌破0.5元/瓦時、儲能系統跌破0.7元/瓦時,相較年初價格均接近腰斬,價格逼近成本價。

即便中標,短期內投資儲能的發電企業的投資回報也覆蓋不了投資成本。這讓一些EPC總包專案的款項被無限期拖延,造成儲能上下遊惡性迴圈,行業驚呼「全行業基本上都不賺錢」。

據Wind數據顯示,儲能行業的凈利潤增長率在2022年達到高點,接近70%,但2023年直線下滑至40%,預計2024-2025年將降至20%左右。

與此同時,國外儲能市場也出現了縮水情況。參照最新的光儲逆變器數據,2023年11月,國內出口光儲逆變器金額5.6億美元,同比減少47%。同期,國內出口光儲逆變器數量380.3萬台,同比減少30%。

更雪上加霜的是,在二級市場上,儲能板塊上市公司整體估值目前已處於相對低位,19只概念股最新捲動市盈率在20倍以下。證券時報·數據寶統計,A股中布局儲能業務的上市公司共有52家,今年1月以來股價普遍回呼,平均下跌5.59%,僅5只實作上漲(金盤科技、瑞泰新材、錦浪科技、保力新、禾邁股份)。

刺痛與背刺

不過,五大發電集團也被「強制配儲」政策刺痛。據近日報道,國內主要發電集團的發電側儲能EPC專案投資已呈逐年虧損態勢,部份國央企發電集團出現放棄或階段性暫停「大儲」專案中發電側鋰離子電池儲能專案的情況。

鋰離子電池作為目前市場主流儲能專案選擇的技術路線,首先陷入了產能過剩的困局。這背後是手握大量新能源指標的地方政府,在招商過程中設定配儲門檻,讓成本較低的鋰離子電池成為了五大發電集團等發電企業的優先選擇。與此同時,各地方政府還大力招商鋰離子電池生產企業,透過這種方式加強本地企業與來訪投資的發展企業合作。

這些都促使鋰離子電池賽道過熱,產能過剩隨之而來。在過剩局面下,鋰離子電池價格走低,難以支持五大發電集團等發電企業開展EPC總包工程的現金流和技術服務,於是出現了「部份國央企發電集團撤出發電側鋰離子電池儲能專案」的情況。

但是,五大發電集團作為占據新型儲能市場的半壁江山的央企,不懈地致力於建設新型儲能專案。

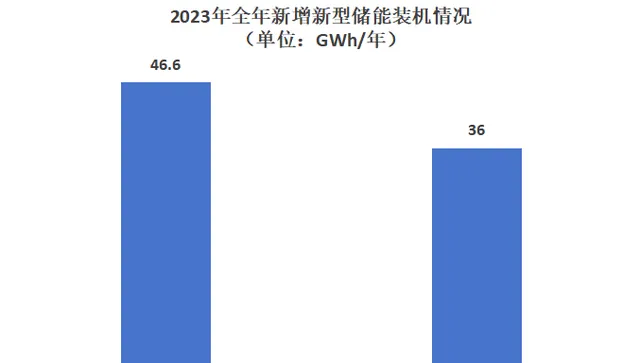

據中關村儲能產業技術聯盟統計,2023年全年新增投運新型儲能裝機規模高達21.5吉瓦/46.6吉瓦時。另據公開數據的不完全統計,僅是截止到2023年7月底,五大電力央企共完成儲能系統和配件的采購以及儲能電站的建設招總規模就達到約9.5GW/21GWh。

▲據不完全統計,按2023年7月數據估算,五大發電集團2023年全年完成新型儲能裝機或將達到36GWh,或占到全國新增新型儲能裝機的77%以上

當前國內以「大儲」專案為主,積極推動「大儲」專案發展。2023年,中國各省份陸續對新能源專案上網提出配套儲能要求,業內稱之為「強制配儲」政策,這也是近兩年國內儲能裝機快速增長的主推力。例如自2023年以來,河南、山東、廣東等地陸續發文加快新型儲能發展,要求嚴格按照開發方案中承諾的儲能配比配置儲能設施,如未投運,電網不得排程和收購其電力電量。

而五大發電集團是發展「大儲」專案的主力軍,他們在新能源專案的招標過程中,亦對供應商配套儲能專案有所要求。截至2023年7月底,在五大發電集團合計完成的52起儲能系統和配件的采購以及儲能電站的建設招標中,有大量光伏配儲專案,源網荷儲一體化以及多元互補儲能建設專案也明顯開始變多。

但需註意的是,伴隨著儲能價格持續下行,儲能系統低質低價,中標及利用率低等問題凸顯。此外,如果五大發電集團選擇EPC外包,若EPC總包方僅從降低投資成本的角度去選擇價格更低的儲能電池供應商,這會讓儲能電站日後的安全執行被埋下巨大隱患。

五大發電集團儲能專案招投規模及特點

從五大發電集團的招標共同特點來看,磷酸鐵鋰仍然是五大發電集團偏愛的主要技術路線,除此之外還有飛輪儲能、壓縮空氣儲能、全釩液流等。

按2023年新增裝機量排序(截至2023年7月底的數據),依次是中國華電集團、國家電投、國家能源集團、中國華能集團、中國大唐集團。

1.中國華電集團

中國華電集團儲能專案總規模達到近3.7GW/7.3GWh,標的價格達到212.6億元。雖然專案數量僅有6個,但是五大發電集團中規模最大、標的價格最高的。

技術路線主要為磷酸鐵鋰,除此之外還有飛輪儲能。其中除了儲能電池以及系統采購外,還有110套SVG、儲能貨櫃框架采購。

2023年第一批磷酸鐵鋰電化學儲能系統框架采購兩個標的總規模達到7GWh,平均價格分別在2億元、3億元,引來陽光電源、比亞迪、億緯動力、寧德時代等不少儲能頭部企業投標。

2.國家電投

國家電投總規模約1.3GW/5.3GWh,在五大發電集團中是儲能專案數量最多的,共15個儲能專案。

專案中標價格資訊較少,已披露價格達3.5億元,預計整體價格數十億,單項最大規模為「浙江會戰」儲能專案區域EPC服務商專案,規模為600MW/3000MWh。

3.國家能源集團

國家能源集團儲能專案總規模約為2.3GW/3.4GWh,總價格超29億元。專案數量共計13個,集中分布在西北地區。

技術路線包含磷酸鐵鋰、全釩液流。采購內容包含EMS框架(規模為600MW/1200MWh)、光伏、風電配儲、EPC、儲能租賃服務等。

4.中國華能集團

中國華能集團儲能專案總規模約為1.58GW/3.15GWh,標的總金額約為6.36億元。專案共8個,無論是從總體看還是單項看都沒有特別出眾的表現。

其中最大專案為集中配建辛店電廠儲能電站100MW/200MWh專案EPC工程總承包,被海博思創以近3.6億元價格拿下。

5.中國大唐集團

中國大唐集團儲能專案總規模約為673MW/1780MWh,總金額超過17.5億元。專案共10個,總體規模相比其他集團並不算大。

中國大唐集團儲能專案中標其中一個特點就是聯合體較多,技術路線包括磷酸鐵鋰、壓縮空氣儲能。類別也較為多元,其中包括虛擬電廠、光儲一體化、火電+儲能、光伏風電配儲、獨立儲能等。

不過,在五大發電集團進行著屬地資源的爭奪戰,紛紛加碼新型儲能布局的同時,不少新能源發電企業正艱難應對屬地政府「投資換市場」的合作模式——只有透過投資儲能,才能獲取地方發電指標。簡言之,發電企業為拿到電力央企的招標專案,需要強制配儲,利潤率也會受到侵蝕。

配儲專案在構建新型電力系統過程中作用不可或缺,它能減輕電網壓力、減少或延緩電網器材投資、緩解電網阻塞、為電力系統提供調峰調頻等。但是,地方政府在發展儲能和招商引資時,缺少對於如何疏導收益與成本問題的考慮,導致不少新能源發電企業的利潤受到侵蝕。

2023年,多地正在強制配儲的同時,也頒布對儲能參與調峰輔助的補償政策。例如廣東、河南拉大峰谷電價差;山東提出新型儲能作為獨立市場主體參與市場交易,積極引導配建儲能參與電力現貨市場。專業人士指出,要讓新型儲能回歸市場。儲能產業已經進入政策和市場雙輪驅動階段。