作者:鐘正生、張璐、範城愷(鐘正生系平安證券首席經濟學家、中國首席經濟學家論壇理事 )

核心觀點

最後時刻,美國大選更添變數。

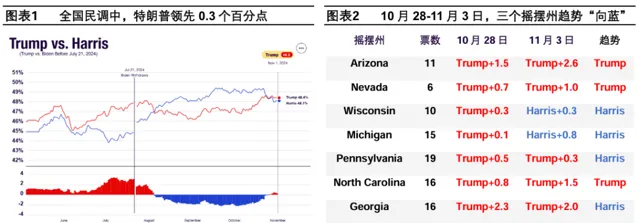

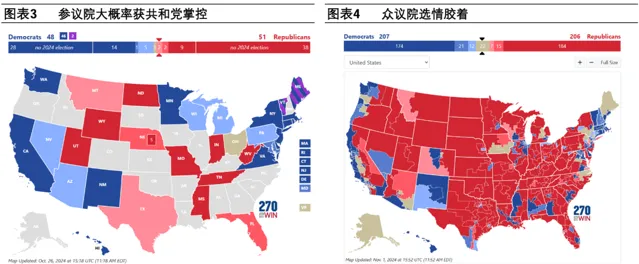

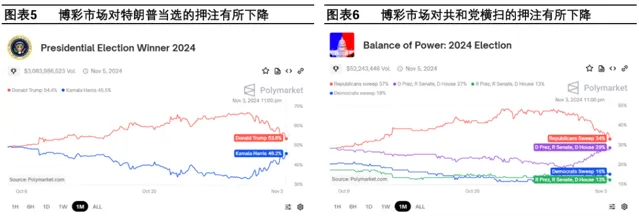

在2024年11月5日的美國大選前最後一周,選情出現更大變數。據RCP綜合民調,威斯康辛和密芝根州再度「翻藍」,而杜林普在賓州的領先振幅也略有縮窄至0.3個百分點。如果這三個州在未來幾天保持「向藍」趨勢,並且最終被民主黨拿下,哈裏斯最終可以獲得270票並入主白宮。國會選舉方面,盡管共和黨大概率能夠掌控參議院,但兩黨全國民調支持率趨於膠著,也令眾議院的歸屬更不確定。博彩市場對於杜林普當選以及共和黨橫掃的押註,在10月31日至11月3日有所降溫。與此同時,杜林普媒體科技集團股價,在10月30日至11月1日的三個交易日累計暴跌超40%,標誌著「杜林普交易」驟然降溫。在美國大選日來臨之際,投資者應該對於可能出現的選舉結果延遲乃至司法爭議有所警惕。

海外經濟政策。1)美國:

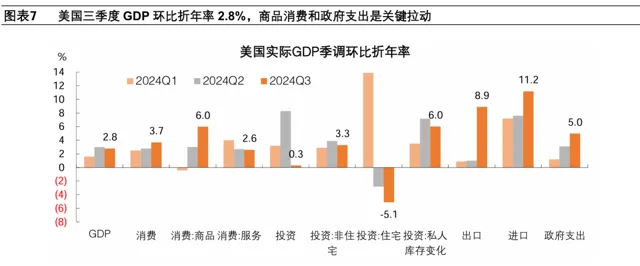

美國三季度GDP環比折年率2.8%,略低於預期但仍然強勁,商品消費和政府支出是關鍵拉動;核心PCE環比折年率錄得2.2%,略高於預期。美國10月「小非農」大超預期錄得23.3萬,新增非農則遠不及預期僅錄得1.2萬,非農下滑未必意味著就業市場大幅降溫。美國9月PCE如期回落,核心PCE同比略高於預期;儲蓄率下降,居民消費仍有韌性。美國10月ISM制造業PMI不及預期,創15個月新低,連續第七個月陷入萎縮。美國最新初請失業金人數低於預期,創今年5月以來新低。CME降息預期顯示,近一周,美聯儲11月降息25BP更加確定,但明年降息預期有所減少。2)歐洲:歐元區三季度GDP好於預期,德國避免了連續兩個季度GDP環比萎縮;10月歐元區HICP和核心HICP均高於預期。3)日本:日本央行10月如期不加息,植田和男講話偏鷹,不排除未來繼續加息,並暗示金融市場波動已不再限制加息行動。

全球大類資產。1)股市 :

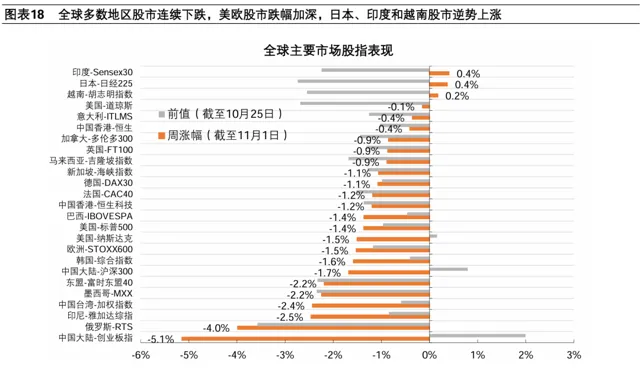

全球多數地區股市連續下跌,美歐股市跌幅加深,日本、印度和越南股市逆勢上漲。

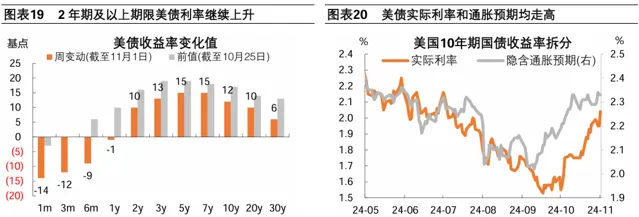

標普500指數、道瓊斯工業指數和納斯達克綜指整周分別下跌1.4%、0.1%和1.5%。歐洲STOXX600指數整周下跌1.5%。日經225指數整周上漲0.4%。 2)債市:2年期及以上期限美債利率繼續上升。 美國經濟和就業市場保持韌性,但通脹數據偏高,市場對明年的降息預期繼續冷卻,驅動中長期美債利率上升。10年美債收益率整周上升12BP至4.37%,10年TIPS利率(實際利率)整周上行8BP至2.04%,隱含通脹預期整周上升4BP至2.33%。 3)商品:油價下跌,金價上漲,金屬及農產品普遍承壓。 以色列對伊朗發動的襲擊不包含能源和核設施,令原油價格在本周大幅低開。 4)外匯:美元指數整周基本持平,收於104.32;歐元走強,日元和英鎊走弱。

風險提示: 美國通脹超預期上行,全球金融市場波動超預期,國際地緣局勢超預期等。

01 最後時刻,美國大選更添變數

在2024年11月5日的美國大選前最後一周,選情出現更大變數。 10月以來,杜林普相對於哈裏斯的民調支持率不斷上升,但在近一周有所降溫。據RCP綜合民調,杜林普在全國民調中的領先振幅在10月29-30日達到0.4個百分點,但截至11月1日回落至0.3個百分點。在7個關鍵搖擺州中,杜林普一度在所有搖擺州中取得不同程度的領先,但截至11月3日, 威斯康辛和密芝根州再度「翻藍」,而杜林普在賓州的領先振幅也略有縮窄至0.3個百分點。如果這三個州在未來幾天保持「向藍」趨勢,並且最終被民主黨拿下,哈裏斯最終可以獲得270票並入主白宮。

國會選舉方面,盡管共和黨大概率能夠掌控參議院,但兩黨全國民調支持率趨於膠著,也令眾議院的歸屬更不確定。參議院方面, 100個席位中有34個改選,其中民主黨23席、共和黨11席。由於民主黨改選席位較多,共和黨大概率掌控多數席位。據270toWin網站民調統計,截至10月下旬,共和黨大概率可以釘選51席並掌控參議院。 眾議院方面, 435席都需要改選,由於各州眾議員選舉結果完全基於多數票制,因此眾議院選舉結果較大程度上取決於普選票數比例。據270toWin統計,截至11月1日,民主黨和共和黨分別僅釘選207席和206席,其余22席以及最終眾議院的歸屬均不確定。

博彩市場對於杜林普當選以及共和黨橫掃的押註,在10月31日至11月2日有所降溫。 據Polymarket網站,博彩市場對杜林普當選總統的押註,由10月30日最高時的67%,下降至11月3日的54%;博彩市場對共和黨橫掃的押註,由10月29日最高時的48%,下降至11月3日的34%;對「民主黨掌控白宮和眾議院+共和黨掌控參議院」組合的押註,由10月30日的19%,回升至11月3日的29%。與此同時, 杜林普媒體科技集團股價,在10月30日至11月1日的三個交易日累計暴跌超40%,市值蒸發逾40億美元,也標誌著「杜林普交易」驟然降溫。

在美國大選日來臨之際,投資者應該對於可能出現的選舉結果延遲乃至司法爭議有所警惕。 盡管近期民調顯示,杜林普當選總統的概率較大,但鑒於大選前幾日民調出現反向波動,本次選情可能較為膠著,不排除因兩黨票數十分接近而引發的選舉結果推遲、乃至司法爭議的風險。歷史上,盡管多數情況下,選舉結果通常在(美國時間)選舉日當晚基本確定,但也不乏特殊情況。例如,2020年11月3日的選舉日之後,由於兩黨票數接近,疊加疫情導致的郵寄選票數量較多、統計耗時較久,甚至11月6日出現國會遭遇暴力沖擊等情況,直到11月7日國會才最終確認拜登當選。更極端的情況是2000年大選,佛羅裏達州的計票爭議引發最高法院介入,最終在大選日後的一個月才最終確定了布殊的勝選。總之,建議投資者對可能出現的選舉爭議抱有一定警惕。

02 海外經濟政策

2.1 美國:GDP不弱,非農遇冷

美國三季度GDP環比折年率2.8%,略低於預期但仍然強勁,商品消費和政府支出是關鍵拉動;核心PCE環比折年率錄得2.2%,略高於預期。 10月30日公布的數據顯示,美國三季度實際GDP環比折年率初值錄得2.8%,低於預期的3.0%,前值終值為3.0%。分項看,消費GDP環比折年率錄得3.7%,創2023年一季度以來最高,其中商品消費增長6.0%、服務消費增長2.6%。投資GDP環比折年率錄得0.3%,創2023年一季度以來最低,主要受住宅投資拖累。政府支出GDP環比折年率錄得5.0%,創2023年三季度以來最高。同時公布的物價數據顯示,三季度PCE和核心PCE環比折年率分別錄得1.5%和2.2%,其中核心PCE環比略高於市場預期的2.1%。

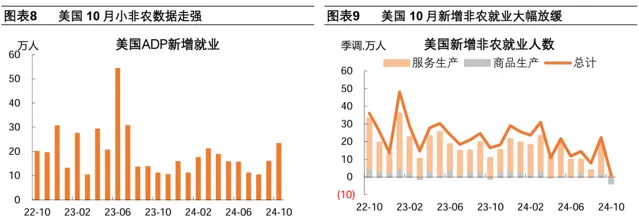

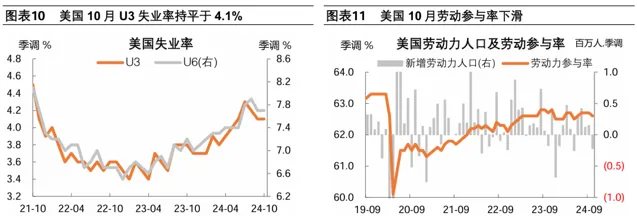

美國10月「小非農」大超預期錄得23.3萬,新增非農則遠不及預期僅錄得1.2萬,非農下滑未必意味著就業市場大幅降溫。 10月30日公布的數據顯示,美國10月ADP就業人數23.3萬,預期11.4萬,前值14.3萬;9月數據從14.3萬上調至15.9萬。ADP數據顯示,美國經濟和就業從颶風影響中恢復。另一方面,11月1日公布的數據顯示,美國10月新增非農僅錄得1.2萬,遠低於預期的11.3萬人,創2020年12月以來最低增幅,主要受9月下旬颶風「海倫妮」和10月上旬颶風「米爾頓」的沖擊,疊加波音公司罷工的影響。同時公布的數據顯示,美國10月失業率維持在4.1%(由4.05%上升至4.14%),勞動參與率下降0.1個百分點至62.6%,平均時薪同比上升0.1個百分點至4.0%,暗示就業市場仍有韌性。

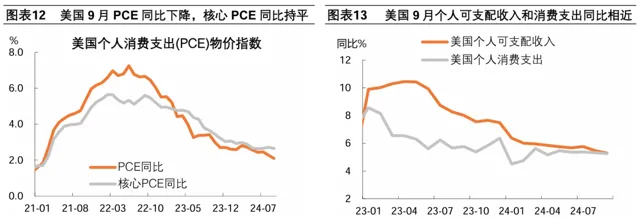

美國9月PCE如期回落,核心PCE同比略高於預期;儲蓄率下降,居民消費仍有韌性。 10月31日公布的數據顯示,美國9月PCE物價指數同比2.1%,持平預期,為2021年初以來的最低水平,前值從2.2%上修至2.3%;環比上漲0.2%,持平預期,前值0.1%。9月核心PCE物價指數同比2.7%,持平前值,略超預期的2.6%;環比上漲0.3%,持平預期,前值從0.1%上修至0.2%。消費支出方面,9月個人可支配收入和個人消費支出(名義)同比均增長5.3%,環比分別增長0.3%和0.5%,環比增速均較8月有所加快。9月個人儲蓄率下降0.2個百分點至 4.6%。

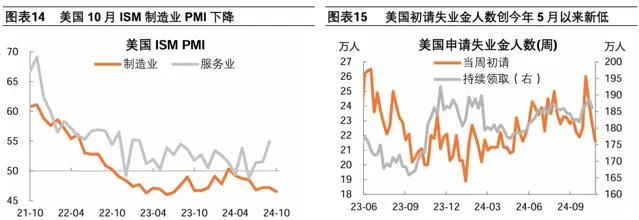

美國10月ISM制造業PMI不及預期,創15個月新低,連續第七個月陷入萎縮。 11月1日公布的數據顯示,美國10月ISM制造業PMI指數降至46.5,創2023年7月以來的新低,不及預期的47.6,9月前值為47.2。颶風被認為是主要擾動,部份供應中斷應在11月份得到緩解。重要分項指數方面,新訂單指數47.1,高於前值的46.1;產出分項指數降至46.2,前值49.5;就業指數44.4,前值43.9;物價支付指數54.8,前值48.3。同日稍早公布的美國10月Markit制造業PMI終值48.5,預期47.8,初值47.8。

美國最新初請失業金人數低於預期,創今年5月以來新低。 10月31日公布的數據顯示,美國10月26日當周首次申請失業救濟人數21.6萬人,創5月18日當周以來新低,低於預期的23萬人,前值修正為22.8萬人。截至10月19日的續請失業金人數為186.2萬人,前值修正為188.8萬人。

CME降息預期顯示,近一周,美聯儲11月降息25BP更加確定,但明年降息預期有所減少。 CME FedWatch數據顯示,截至11月2日,美聯儲2024年11月降息25BP的概率為98.9%,不降息的概率為1.1%,前一周為4.9%。美聯儲2025年9月加權平均利率預期為3.65%,前一周為3.51%。

2.2 歐洲:GDP和通脹均強於預期

歐元區三季度GDP好於預期,德國避免了連續兩個季度GDP環比萎縮;10月歐元區HICP和核心HICP均高於預期。 10月30日公布的數據顯示,歐元區三季度實際GDP環比增長0.4%,預期0.2%,前值0.2%;同比增長0.9%,預期0.8%,前值0.6%。其中,德國三季度GDP環比增長0.2%,前值-0.1%,避免了連續兩個季度環比負增長。10月31日公布的數據顯示,歐元區10月HICP環比初值0.3%,預期0.2%,前值-0.1%;同比初值2%,預期1.9%,前值1.7%。10月核心HICP同比初值2.7%,預期2.6%,前值2.7%。

2.3 日本:央行暫不加息,但發言偏鷹

日本央行10月如期不加息,植田和男講話偏鷹,不排除未來繼續加息,並暗示金融市場波動已不再限制加息行動。 10月31日,日本央行公布最新利率決策,將基準利率維持在0.25%不變。日本央行預計,到2024財年年底,CPI的同比增速將達到約2.5%,到2025-2026財年降至2%;在經濟活動展望方面,日央行稱對實際GDP增速的預期大致持平,預計日本經濟可能會繼續以高於潛在增長率的速度增長。此外,日本央行強調,有必要適當關註金融市場和外匯市場的發展及其對日本經濟活動和價格的影響。日本央行行長植田和男表示,如果經濟和通脹預測得以實作,日本央行將繼續加息;8月份以來的市場波動「已經恢復穩定」;需要關註全球經濟趨勢,尤其是美國經濟趨勢的變化,外匯對物價的影響將比此前更大;當前的政治局勢不會對物價造成顯著影響等。

03 全球大類資產

3.1 股市:全球多數續跌

近一周(截至11月1日), 全球多數地區股市連續下跌,美歐股市跌幅加深,日本、印度和越南股市逆勢上漲。美國方面, 標普500指數、道瓊斯工業指數和納斯達克綜指整周分別下跌1.4%、0.1%和1.5%。宏觀層面,美國GDP、就業和PMI等數據有喜有憂,季度和月度PCE物價均偏高,中期利率預期及美債利率上升,對科技股形成壓力。行業層面,大型科技股財報喜憂參半,但市場更多關註「憂」,科技股財報後多數下跌。標普500指數11個行業中,僅通訊服務(+1.5%)和可選消費(+0.5%)上漲,資訊科技(-3.3%)、房地產(-3.1%)和公用事業(-2.8%)領跌。費城半導體指數整周下跌4.1%;納斯達克金龍指數上漲0.3%;羅素2000指數上漲0.1%。 歐洲方面, 歐洲STOXX600指數整周下跌1.5%,德國DAX、法國CAC40和英國FT100指數整周分別下跌1.1%、1.2%和0.9%。 亞洲方面, 受美股科技股情緒傳染,亞洲科技股也普遍下跌;日經225指數整周上漲0.4%,印度Sensex30和越南胡誌明指數分別上漲0.4%和0.2%。

3.2 債市:美債利率續升

近一周(截至11月1日), 2年期及以上期限美債利率繼續上升。 美國經濟和就業市場保持韌性,但通脹數據偏高,市場對明年的降息預期繼續冷卻,驅動中長期美債利率上升。2年期美債利率整周上升10BP至4.21%。10年美債收益率整周上升12BP至4.37%,10年TIPS利率(實際利率)整周上行8BP至2.04%,隱含通脹預期整周上升4BP至2.33%。非美地區方面,10年德國國債收益率整周上行12BP至2.40%,因歐元區GDP和通脹數據均強於預期。

3.3 商品:油價下跌,金價上漲

近一周(截至11月1日), 油價下跌,金價上漲,金屬及農產品普遍承壓。原油方面, 布倫特和WTI原油整周分別下跌3.9%和3.2%,分別收於73.1和69.5美元/桶。宏觀層面,10月26日以色列對伊朗發動了新一輪空襲,但襲擊的目標中並未包含伊朗的能源和核設施,令原油價格在本周大幅低開。庫存方面,EIA報告顯示,截至10月25日當周美國原油庫存下降51.5萬桶,汽油庫存下降270.7萬桶/日。 貴金屬方面, 黃金現貨價整周上漲20.5%,曾於10月30日升於2777.8美元/盎司、繼續創新高,但此後有所回呼,整周收於2744.3美元/盎司。伴隨美國大選臨近,避險資金維持對黃金的配置。 金屬方面, LME銅和鋁整周分別下跌0.3%和2.5%。 農產品方面, CBOT大豆、玉米和小麥分別下跌0.4%、0.2%和0.4%。

3.4 外匯:美元指數走平

近一周(截至11月1日), 美元指數整周基本持平,收於104.32;歐元走強,日元和英鎊走弱。美國方面, 美國經濟數據喜憂交織,但整體保持韌性,對美元提供一定支撐;不過「杜林普交易」邊際降溫,「強美元」交易有所收斂。 歐元區方面, 歐元區GDP和通脹數據均強於預期,提振歐元表現。歐元兌美元整周上漲0.35%。 英國方面, 英國新政府預算案提出增稅400億英鎊,令英鎊承壓。英鎊兌美元整周下跌0.33%。 日本方面, 日本央行10月不加息,但植田行長講話令市場感受偏鷹;日本內政波動對日元亦產生影響,市場繼續關註石破茂能否聯合小黨組閣,若成則可能令日元繼續承壓。日元兌美元整周跌0.47%,美元兌日元收於153關口附近。 中國方面, 人民幣兌美元整周僅下跌0.04%,美元兌人民幣收於7.125。

風險提示:美國通脹超預期上行,全球金融市場波動超預期,國際地緣局勢超預期等。