來源:市場資訊

一、PCB產業鏈框架

PCB電子產品之母,周期性較弱

印制電路板(Printed Circuit Board, PCB)是指,在絕緣基板上,有選擇地加工安裝孔、連線導線和裝配電子元器 件的焊盤,以實作電子元器件之間的電氣互連的組裝板。由於PCB可以實作電路中各元器件之間的電氣連線,幾乎任 何一台電子器材都離不開它,它對電路的電氣效能、機械強度和可靠性都起著重要作用,因此被稱為 「電子產品之 母」。

根據Prismark數據,2023年全球PCB總產值同比下滑14.9%,達到695億美金規模,Prismark預計2024年全球PCB產值將 重回增長,達到730.26億美金,同比增長5%。

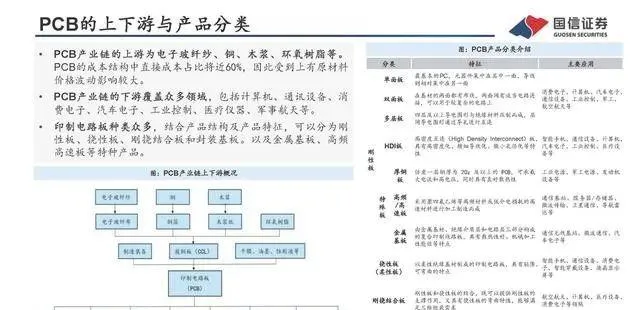

PCB的上下遊與產品分類

PCB產業鏈的上遊為電子玻纖紗、銅、木漿、環氧樹脂等。 PCB的成本結構中直接成本占比將近60%,因此受到上有原材料 價格波動影響較大。 PCB產業鏈的下遊覆蓋眾多領域,包括電腦、通訊器材、消 費電子、汽車電子、工業控制、醫療儀器、軍事航天等。印制電路板種類眾多,結合產品結構及產品特征,可以分為剛 性板、撓性板、剛撓結合板和封裝基板。以及金屬基板、高頻 高速板等特種產品。

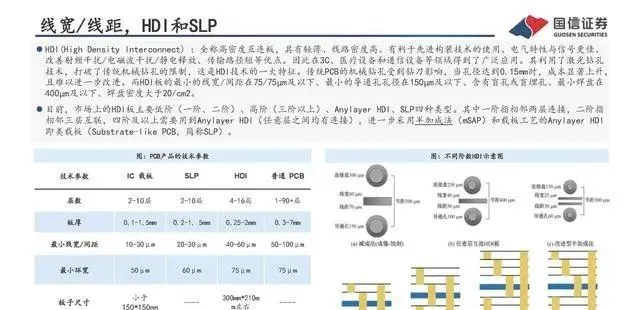

線寬/線距,HDI和SLP

HDI(High Density Interconnect) :全稱高密度互連板,具有輕薄、路線密度高、有利於先進構裝技術的使用、電氣特性與訊號更佳、 改善射頻幹擾/電磁波幹擾/靜電釋放、傳輸路徑短等優點。因此在3C、醫療器材和通訊器材等領域得到了廣泛套用。其利用了激光鉆孔 技術,打破了傳統機械鉆孔的限制,這是HDI技術的一大特征。傳統PCB的機械鉆孔受到鉆刀影響,當孔徑達到0.15mm時,成本顯著上升, 且難以進一步改進。而HDI板的最小的線寬/間距在75/75µm及以下、最小的導通孔孔徑在150µm及以下、含有盲孔或盲埋孔、最小焊盤在 400µm及以下、焊盤密度大於20/cm2。

目前,市場上的HDI板主要低階(一階、二階)、高階(三階以上)、Anylayer HDI、SLP四種類別。其中一階指相鄰兩層連線,二階指 相鄰三層互聯,四階及以上需要用到Anylayer HDI(任意層之間均有連線),進一步采用半加成法(mSAP)和載板工藝的Anylayer HDI 即類載板(Substrate-like PCB,簡稱SLP)。

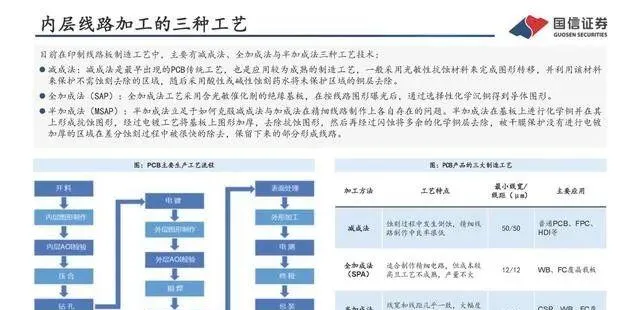

內層路線加工的三種工藝

目前在印制路線板制造工藝中,主要有減成法、全加成法與半加成法三種工藝技術: 減成法:減成法是最早出現的PCB傳統工藝,也是套用較為成熟的制造工藝,一般采用光敏性抗蝕材料來完成圖形轉移,並利用該材料 來保護不需蝕刻去除的區域,隨後采用酸性或堿性蝕刻藥水將未保護區域的銅層去除。全加成法(SAP):全加成法工藝采用含光敏催化劑的絕緣基板,在按路線圖形曝光後,透過選擇性化學沈銅得到導體圖形。 半加成法(MSAP):半加成法立足於如何克服減成法與加成法在精細路線制作上各自存在的問題。半加成法在基板上進行化學銅並在其 上形成抗蝕圖形,經過電鍍工藝將基板上圖形加厚,去除抗蝕圖形,然後再經過閃蝕將多余的化學銅層去除,被幹膜保護沒有進行電鍍 加厚的區域在差分蝕刻過程中被很快的除去,保留下來的部碎形成路線。

二、原材料價格、供需和下遊創新共同影響PCB周期

PCB價格受到銅價影響較大

根據中商產業研究院整理,PCB的成本結構中直接成本占比將近 60%,其中覆銅板的占比的最高,達到27.31%,其次半固化片、人 工費用、金鹽、銅球、銅箔、幹膜、油墨的占比分別為13.8%、 9.5%、3.8%、1.4%、1.4%、1.4%、1.2%。覆銅板是PCB生產成本 裏占比最高的材料,其成本結構中,銅箔占比最多,占42.1%,其 次是樹脂和玻纖布,分別為26.1%和19.1%。

由於銅是生產PCB和覆銅板的主要原材料,它在PCB和覆銅板的成 本結構中占有很大占比,因此銅價格的波動及走勢很大程度上會 影響PCB廠商及覆銅板廠商的業績表現。根據我們分析,2015年至 今,銅箔和覆銅板廠商(生益科技、南亞新材、華正新材)的毛 利率成正相關,但和PCB廠商(取勝宏科技、滿坤科技、生益電子、 崇達技術、景旺電子、滬電股份、深南電路的平均毛利率)的毛 利率成負相關。

覆銅板的周期性

銅箔:價格由原料銅價與加工費構成,受國際原銅價格波動與市場調節的加工費影響較大。銅箔的價格走勢具有明顯的周期性,2016年 中~2017年末漲價是由於供應的減少,表現為:(1)海外部份銅礦停產罷工,全球礦業投資放緩;(2)日本公司逐漸結束FR-4用銅箔 的生產,轉而生產軟板、高頻高速板用的高端銅箔;(3)銅箔廠商將產能轉向鋰電銅箔,造成普通電子銅箔的短缺。2020年中銅箔價 格再度走高,主要系新冠疫情導致大宗商品價格持續走高。2p1~1p2,銅箔價格維持高位振蕩,22年下半年銅價持續下降,24年年初 銅價逐步回升,2024年6月相比1月,銅價漲幅17.13%。

樹脂:作為粘合劑將玻璃纖維布粘合到一起,經浸漬、烘幹,粘合好形成粘結片作為玻纖增強型的絕緣基材。用於覆銅板的樹脂種類繁 多,但還是以環氧樹脂為主,約占覆銅板樹脂用量的70%以上。從2015年開始,環氧樹脂價格持續攀升,一方面是因為上遊原材料價格 的上漲,另一方面是因為國內環保政策的趨嚴導致行業產能不足。2020年疫情以來,受上遊原油價格上漲的影響,環氧樹脂價格一度上 漲至超過32000元/噸;2021年9月以來,受下遊需求放緩的影響,環氧樹脂價格下滑。

玻璃纖維布:由玻璃纖維紗紡織而成,在覆銅板的制造中作為增強材料起到增加強度和絕緣的作用。在玻纖行業中,電子紗/電子布的 生產工藝較為特殊,企業很難進行轉產,所以電子紗/電子布產能可調節的空間較小,容易產生供需錯配,使產品價格變動劇烈。2024 年開年以來,價格出現小幅上漲。

宏觀經濟和下遊創新是PCB周期的核心影響因素

①全球宏觀經濟:PCB行業需求與宏觀經濟環境呈正相關。PCB是電子行業的基礎元件,而電子產品已經成為居民日常生活的普遍消費 品。我們透過比對全球PCB產值的同比增速和全球GDP同比增速,得出二者呈現顯著正相關。

②行業技術突破:PCB已經是一個非常成熟的產品,幾乎不存在大幅的技術革新,因此該因素影響較小。PCB名詞最早出現於1925年; 1980年代,表面安裝技術開始逐漸替代通孔安裝技術成為主流;1984年CAD軟件出現並快速發展;1990年PCB行業逐漸走向成熟;1993 年,摩托羅拉申請了BGA封裝專利,有機封裝基板出現;1995年,松下開發出HDI;2000年PCB線寬/線距進入3.5-4.5mil,同時FPC出現; 2006年Any-Layer HDI出現,此後PCB產品幾乎沒有重大產品創新。

③下遊創新增量:PCB的重要套用領域包括PC、手機、通訊等,它們的創新叠代也會直接推動PCB需求。90年代桌上型電腦、00年代的筆記 本、2010年前後的智能電話、2020年以來的5G基站大規模建設,推動了PCB行業不同階段的成長。

三、本輪大周期影響因素之一 —— AI

傳統伺服器對PCB的要求

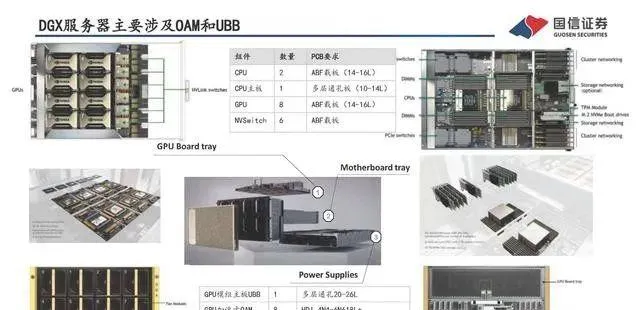

伺服器平台的升級會要求PCB板層數增加以及 CCL介電損耗降低。PCB在伺服器中的套用主要 包括加速板、主機板、電源背板、硬碟背板、網 卡、Riser卡等,特點主要體現在高層數、高縱 橫比、高密度及高傳輸速率。

1)PCB板層數增加:隨著伺服器平台的演進, 伺服器PCB持續向更高層板發展,對應於 PCIe3.0的Purely伺服器平台一般使用8-12層的 PCB主機板;但Whitley搭載的PCIe4.0總線則要求 12-16層的PCB層數;而對於未來將要使用 PCIe5.0的Eagle Stream平台而言,PCB層數需要 達到16-18層以上。根據Prismark數據,18層以 上PCB單價約是12-16層價格的3倍。

全球伺服器復合增速8%

22-27年全球伺服器市場復合增速近8%。根據IDC數據,2022年全球伺服器出貨量1495萬台,同比增長10.4%。2022年全 球伺服器市場規模1230億美元,同比增長20.0%,其中戴爾、惠普、浪潮、聯想、超微分別以16.3%、10.6%、7.7%、6.5%、 5.1%的市場份額位居全球伺服器供應商前五位,同時27.9%的份額來自於ODM廠商直接供應。IDC預計2027年全球伺服器 出貨量將達到1971萬台,對應22-27年CAGR為5.7%;預計2027年全球伺服器市場規模將達到1780億美元,對應22-27年 CAGR為7.7%。

四、本輪大周期影響因素之二 —— 汽車

車用PCB價值量拉升的驅動:新能源汽車電子化及智能化

隨著新能源汽車市場的高速發展,車用PCB成通訊領域外增速最快的市場。汽車電動 圖:全球車用PCB市場規模(億美元) 化和智能化,都會帶動PCB價值量的快速增長,Prismark預計2023-2028年,全球車 用PCB市場規模將從92億美元增長至2028年的119億美元。

根據中國汽車流通協會的數據,全球新能源汽車的銷量從2016年的約77萬輛增加到 了2023年的約1429萬輛,年增速超過50%。中國新能源汽車的銷量從2016年的約51萬 輛增加到了2023年的約950萬輛,全球占比超過了60%,年增速和全球基本一致,達 到52%。

根據中國汽車流通會和中汽協的數據,新能源汽車的滲透率在2020年之後快速上升。 2023年,全球和中國新能源汽車的滲透率分別為16.1%和35.7%。隨著新能源汽車滲 透率的提高,車用PCB的價值量將會被拉動。

新能源汽車進入智能化階段

根據國際汽車工程師學會(SEA)對自動駕駛等級的劃分,可以分 為6級,L0-L5,等級越高對應自動化程度越高。ADAS技術在到達 L3級及以上後,將向AD(Auto Driving)系統轉變。智駕系統包 含一系列安裝在車上的傳感器、網絡攝影機、雷達等。

中國乘用車自動駕駛等級正在由L2向L3+過度。根據汽車報告的數 據預測,中國L2/L3級別自動駕駛乘用車的滲透率將從2020年的 15%到2030年的70%;L4級別乘用車方面,預計滲透率將從2021年 的0.01%增減到2030年的20%。

根據Prismark的預測,全球ADAS電子市場規模將從2023年的190億 美元增長到2028年的350億美元,CAGR為12.5%。近期Robotaxi商 業模式的興起,有望加速智能駕駛的滲透率和傳感器用量。

五、產業鏈相關公司梳理

滬電股份:輝達伺服器主機板、交換機核心供應商

2023年,公司營收分套用領域來看,企業通訊市場板占比58.7%,其次是汽車板占比21.6%。其中,企業通訊市場板產 品包括交換機、路由器、伺服器和基站等PCB板,而汽車板產品則涵蓋了ADAS、智能座艙、電子控制元件等PCB板。1p4, 公司預計實作歸母凈利潤約10.8億元—11.6億元(YoY +119.24%~135.48%)。

公司EGS級伺服器領域產品已實作量產;HPC領域,套用於AI加速、Graphics的產品,套用於GPU、OAM、FPGA等加速 模組類的產品以及套用於UBB、Base Board的產品已批次出貨,正在預研UBB2.0、OAM2.0的產品;交換機領域,套用於 Pre800G的產品已批次生產,套用於800G的產品已實作小批次的交付;

HDI Interposer產品,已實作4階HDI的產品化,目前在預研6階HDI產品,同時基於交換、路由的NPO/CPO架構的 Interposer產品也同步開始預研;2024年初公司決議投資約5.1億元人民幣,實施面向算力網絡的高密高速互連印制電路板 生產線技改專案,提高公司面向算力網絡相關產品的HDI階數、層數。

勝宏科技:高密度多層VGA顯卡PCB市場份額全球第一

根據Prismark 2022年全球PCB廠商排名,公司位列全球PCB供應商第21名,內資PCB第4名。主要產品包括高端多層板、 HDI等,廣泛用於汽車電子、數據中心、基站、醫療等領域,下遊客戶包括各領域國內外知名廠商,如輝達、AMD、英 特爾、微軟、谷歌、AWS、思科等,汽車客戶包括特斯拉、比亞迪、吉利等。

公司是顯卡PCB板龍頭,公司在VGA(顯卡)PCB市場和HDI小間距LED PCB市場份額全球第一。目前,公司已實作基於 AI伺服器的高多層的產品化,平台伺服器主機板小批次試產;伺服器硬碟用高頻主機板試樣中HDI具備70層高精密路線板、24 層六階HDI路線板的研發制造能力。

公司2023年營收分下遊套用領域來看,消費電子(包含MiniLED直顯、3C等)占比25%,排名第一,通訊網絡占比19%, 電腦占比15%,伺服器占比11%。在越南投資建設高精密度印制路線板專案,生產高多層印制路線板和HDI,計劃投資金 額不超過2.6億美元。

報告節選:

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

(轉自:未來智庫)