【報告導讀】市場在經歷前期波動之後,交易因素的驅動逐步褪去,投資者開始基於各自對於未來基本面的預期進行交易,從而導致了行業表現之間的分化。無論是科技成長、「特朗普」交易還是政策主題博弈,都是基於短期的景氣度和政策預期的線性外推,忽視了中長期的宏觀趨勢其實並未發生改變:量的穩定和價格的潛在彈性依舊站在實物資產這一邊。

摘要

1各自為戰的「主線」。

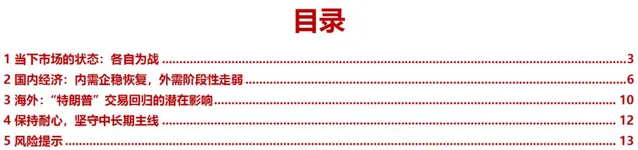

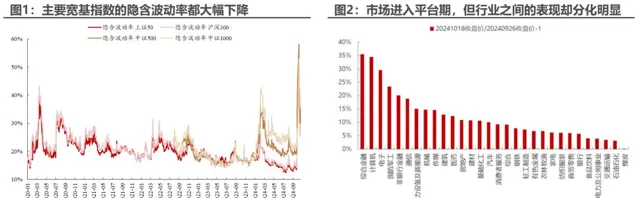

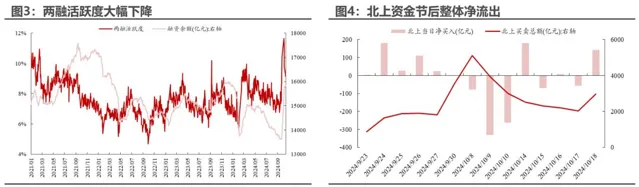

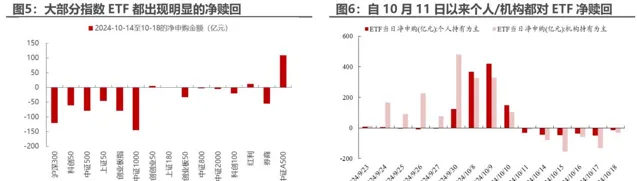

市場在經歷了前期普漲以及回落之後,進入到一個波動率回落、震蕩的平台期,但從行業的表現來看開始卻出現了明顯的結構分化:以紅利+資源+部份消費的行業指數點位已經基本回到行情啟動之前(2024年9月26日),而仍具備可觀收益的板塊主要是TMT+高端制造。造成上述分化的背後有兩大因素:第一,交易層面,在資金出現明顯流入放緩的趨勢下存量博弈再現。兩融的活躍度明顯下降,而北上資金節後整體凈流出,ETF層面也出現了明顯的凈贖回。第二,預期層面,投資者開始基於各自對於未來的基本面假設進行交易,主要有以下三類線索:(1)科技成長成為市場當前最強風格背後是海外對映+短期景氣度高企+政策訊號明確三重因素共振的結果。(2)「特朗普」交易卷土重來,油價承壓,黃金創新高,投資者又開始關註出海企業的機遇與挑戰。(3)尋找政策性主題,比如央國企的並購重組、房地產刺激政策以及地方政府化債下的潛在受益板塊(金融、建築、建材)等。短期來看,短期景氣度的分化和政策預期可能是主導短期股價分化的因素;但中長期來看,資本回報的趨勢依舊是決定股票回報的核心。在11月美國大選以及國內重要會議落地之前,市場可能都會維持當前各自為戰的狀態,而一旦市場認知到中長期宏觀趨勢並無明顯改變,真正的主線可能才會浮出水面。

2國內經濟:內需企穩恢復,外需階段性走弱。

本周國內三季度/9月的經濟數據悉數披露,與之前幾個月出口強但內需疲軟明顯不同的是,內外需的角色出現了互換:內需開始企穩恢復,而出口反而走弱。具體來看:總量上,三季度的實際GDP增長符合預期,但如果要完成全年5%的增長目標,那麽四季度的實際GDP同比增速要達到5.42%。分結構來看,在以舊換新、器材更新以及鼓勵高端制造業發展的政策背景下,升級類的大宗消費(家電、汽車)和器材制造、高技術制造業投資與生產成為9月內需恢復的主要支撐;房地產投資的拖累並未進一步擴大,但房價仍在下行;出口反而成為了為數不多的不及預期的拖累因素。盡管如此,總需求卻可能維持穩定,無非差異在於內需與外需的切換,未來外需如果繼續走弱,內需的支撐將會成為政策調節的重點。而如果外需回歸,那麽將會是內外需的共振,當然這是較為樂觀的情形假設。但無論哪種假設下似乎對於量的維持都有利於實物消耗的恢復與增長。

3海外:「特朗普」交易回歸的潛在影響。

「特朗普」交易背後其實主要有三個方面的影響:貿易保護主義擡頭、減稅+能源方面的政策對通脹的影響、放松金融監管。重點分析前兩個:(1)貿易保護主義擡頭:短期國內制造業企業可能會繼續搶出口,而中長期來看制造業企業出海可能是不得不做出的戰略選擇。中國制造業企業在海外建設產能的過程中其實也會對資本品產生需求,包括用於運輸的運輸器材、用於生產的通用或專用器材等,而在生產的過程中也會需要中間品,比如原材料、零部件等。所以貿易保護主義可能會影響終端產品的出口,但未必會減少對於中間品和資本品的消耗。(2)特朗普的減稅政策面臨財政赤字高企+利率居高不下的掣肘。截至9月30日美國2024年的財年赤字為1.83萬億美元,是除2020和2021財年以外的最高值,其中利息支出的負擔越來越重,利率進一步下行顯得必要。未來來看,短期特朗普減稅+促進利率進一步下行+投資生產活動恢復是潛在的組合,但在這種組合下通脹又會最終成為利率下行+需求恢復的掣肘。

4保持耐心,堅守中長期主線。

在經歷了前期市場的波動之後,交易因素層面的驅動逐步褪去,而投資者也開始基於各自對於未來的宏觀場景假設進行基本面預期交易。由於短期景氣度和政策預期主導了當前市場的風格與行業表現,未來量和價格都更具優勢的實物資產反而在當前的市場被忽視,股價表現也遠遠落後於其他板塊,我們認為這反而是市場分歧帶來的機遇。我們推薦:第一,市場對於中長期基本面趨勢的認知不足,未來實物消耗量的恢復疊加二次通脹預期,實物資產相關的資產最受益,仍是我們的首要推薦:有色(銅、鋁、黃金)、能源(煤炭、油)、船運(油運、造船、幹散);第二,化債主線下,金融板塊仍將受益(銀行、保險);第三,「特朗普」交易回歸後,中國的中間品和資本品的制造仍是優勢產業,推薦未來可能受益於中國企業出海投資下的資本品(機械器材、通用器材、運輸器材)以及中間品(電池、特鋼、鋁材等);第四,國內大宗消費依舊受益於政策的支持,同時也具備全球競爭力、板塊格局最佳化,推薦家電、汽車。

風險提示:國內經濟不及預期;海外經濟大幅下行。

報告正文

1 當下市場的狀態:各自為戰

市場在經歷了前期普漲以及回落之後,進入到一個波動率回落、震蕩的平台期,但從行業的表現來看開始卻出現了明顯的結構分化:以紅利+資源+部份消費的行業指數點位已經基本回到行情啟動之前(2024年9月26日),而仍具備可觀收益的板塊主要是TMT+高端制造。

造成上述分化的背後有兩大因素:

第一,交易層面,市場在前期資金大幅湧入之後,又進入到了資金產生分歧、部份資金開始撤出、資金在不同板塊之間進行切換的存量博弈。可以看到兩融的活躍度明顯下降,而北上資金節後整體凈流出,ETF層面,本周(2024-10-14至10-18,全文同)除了科創創業50、紅利以及中證A500以外的其他主要ETF都出現贖回,分投資者類別來看無論是個人持有為主還是機構持有為主的ETF自10月11日以來都持續出現贖回。

第二,基本面層面,投資者開始基於各自對於未來的預期進行交易,總結來看主要有以下三類線索:

(1)科技成長成為市場當前最強風格背後是海外對映+短期景氣度高企+政策訊號明確三重因素共振的結果,似乎也是當前市場最具共識的領域。

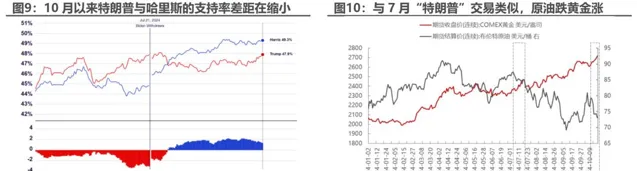

(2)「特朗普」交易卷土重來,油價承壓,黃金創新高,投資者又開始關註出海企業的機遇。我們將在後文詳細分析「特朗普」交易的影響。

(3)尋找政策性主題進行博弈,比如央國企的並購重組、房地產刺激政策以及地方政府化債下的潛在受益板塊(建築、建材)等。政策性主題的博弈往往在政策出台之前市場會給予較高的預期,而一旦政策出台時不及預期,就會帶來股價的波動。

總結而言,市場從底部修復之後回落到當前的平台期,交易因素的驅動力逐步淡化,投資者開始重新尋找基本面的支撐因素,從而進行各自的預期交易。短期來看,由於三季報披露在即以及政策陸續出台,景氣度的分化和政策預期可能是主導短期股價分化的因素;但中長期來看,資本回報的趨勢依舊是決定股票回報的核心。可能在11月美國大選以及國內重要會議落地之前,市場都會維持當前各自為戰的狀態,而一旦等到不確定性逐步消除,市場真正的主線才會浮出水面。

2 國內經濟:內需企穩恢復,外需階段性走弱

本周國內三季度/9月的經濟數據悉數披露,與之前幾個月出口強但內需疲軟明顯不同的是,內外需的角色出現了互換:內需開始企穩恢復,而出口反而走弱。具體來看:

總量上,三季度的實際GDP增長符合預期,但如果要完成全年5%的增長目標,那麽四季度的實際GDP同比增速要達到5.42%,這是2022年以來的第二高水平,這也就意味著內需的恢復還有較大的政策目標空間。

分結構來看,在以舊換新、器材更新以及鼓勵高端制造業發展的政策背景下,升級類的大宗消費(家電、汽車)和器材制造、高技術制造業投資與生產成為9月內需恢復的主要支撐;房地產投資的拖累並未進一步擴大,但房價仍在下行;出口反而成為了為數不多的不及預期的拖累因素。具體來看:

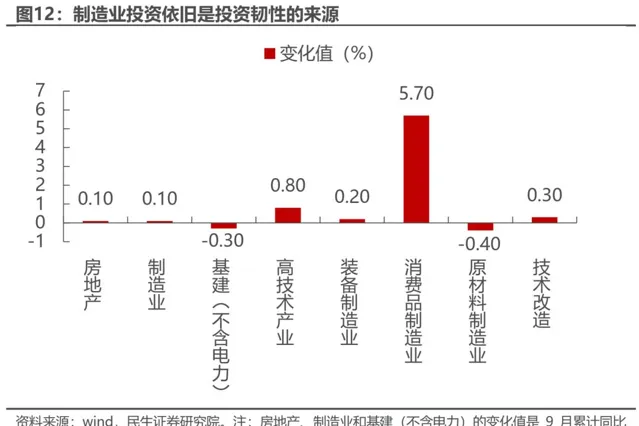

(1)投資方面,9月房地產開發投資累計同比增速依舊維持在-10%附近,並未進一步下行,基建投資(不含電力)繼續下行,制造業投資上行,制造業細分項來看,高技術制造業、裝備制造業、消費品制造業以及技術改造的增速均高於整體,而原材料制造業的投資增速繼續下降,低於整體。

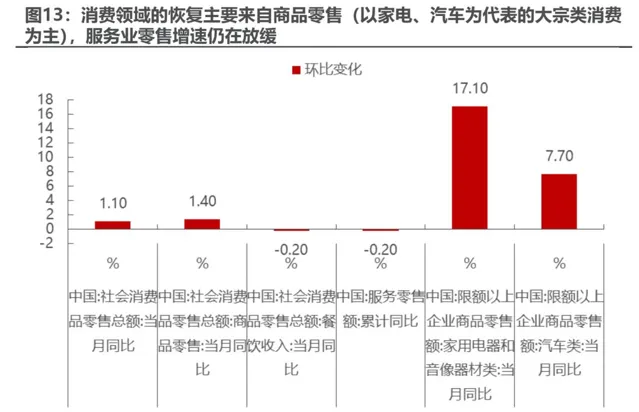

(2)消費領域來看,在以舊換新的政策支持下,地方政府對於大宗消費(家電、汽車)的補貼力度也較大,因此9月的社零增速超預期增長,主要來自商品零售的貢獻,尤其是家用電器和音像器材類、汽車類的分項貢獻較大。相比之下,服務業零售額同比增速仍在放緩。

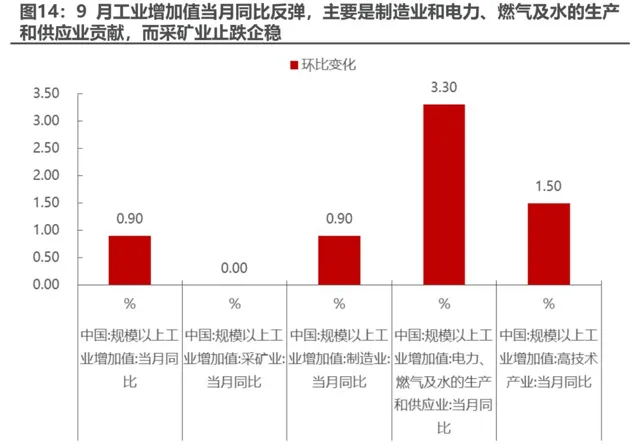

(3)工業企業方面,9月工業增加值同比有所反彈,結構上主要是制造業和電力、燃氣及水的生產和供應業貢獻,而采礦業止跌企穩。整體上看工業增加值同比增速高於GDP增速,這可能意味著的是以高技術制造業和電力、燃氣及水的生產和供應業為代表的行業的毛利率水平還不錯。

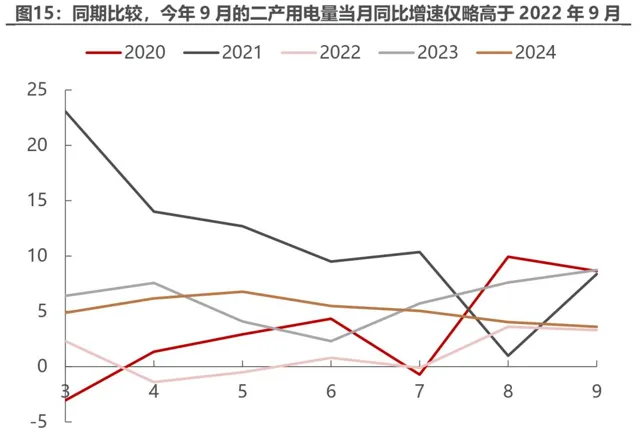

但如果從用電量的數據來看,二產的用電量增速仍在下降,而且與歷史同期比較來看,僅比2022年9月好一些,這意味著9月工業生產活動並不活躍,這可能與9月的惡劣天氣增多有關,也與出口景氣度的下滑有關。

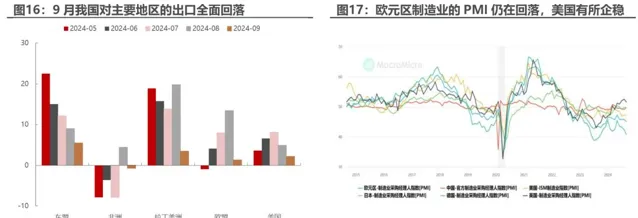

(4)出口方面,9月出口增速大幅低於預期,對主要地區的出口同比增速全面回落,尤其是對歐非拉的出口。出口不及預期的原因除了由於氣候因素導致的運輸受阻以外,全球需求的持續走弱也是主要的影響因素。但值得關註的是在降息周期之下美國制造業的PMI有企穩的跡象。

所以總結來看,隨著與內需刺激相關的政策(以舊換新、器材更新以及鼓勵高技術制造業投資)逐步落地,內需企穩的跡象明顯,大宗消費與制造業投資成為內需的重要支撐,而房地產投資的拖累並未進一步擴大也是好訊息。但外需卻成為了新的不確定性因素,導致9月出口不及預期的因素中,短期的港口罷工+惡劣天氣影響可能已經過去,但全球制造業PMI回落的影響未來卻存在較大的不確定性,我們此前分析在降息周期下全球制造業活動的重新恢復可能仍需要一個季度以上。盡管如此,總需求卻可能維持穩定,無非差異在於內需與外需的切換,未來外需如果繼續走弱,內需的支撐將會成為政策調節的重點。而如果外需回歸,那麽將會是內外需的共振,當然這是較為樂觀的情形假設。

3 海外:「特朗普」交易回歸的潛在影響

前文提到「特朗普」交易回歸也是當前市場重要的預期線索之一。而其實在今年的6月底-7月中旬也曾發生過,當時特朗普槍擊案將「特朗普」交易推向高潮。「特朗普」交易背後其實主要有三個方面的影響:貿易保護主義擡頭、減稅+能源方面的政策對通脹的影響、放松金融監管。我們重點分析前兩個:

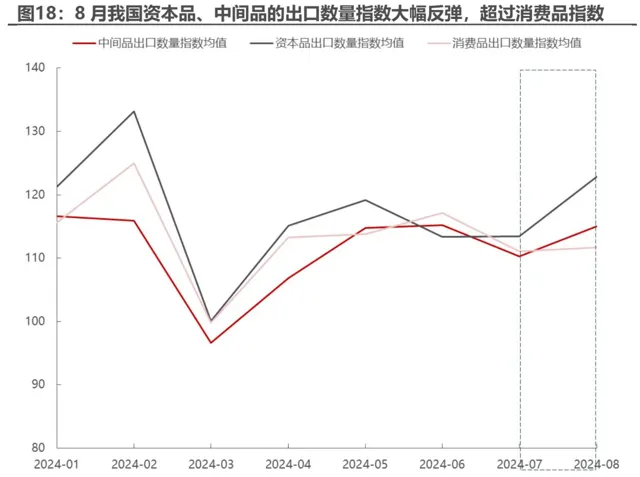

(1)貿易保護主義擡頭帶來的潛在影響:短期國內制造業企業可能會繼續搶出口,而中長期來看制造業企業出海可能是不得不做出的戰略選擇。而如果中國制造業企業選擇出海,那麽在海外建設產能的過程中其實也會對資本品產生需求,包括用於運輸的運輸器材、用於生產的通用或專用器材等,而在生產的過程中也會需要中間品,比如原材料、零部件等。所以貿易保護主義可能會影響終端產品的出口,但未必會減少對於中間品和資本品的消耗。

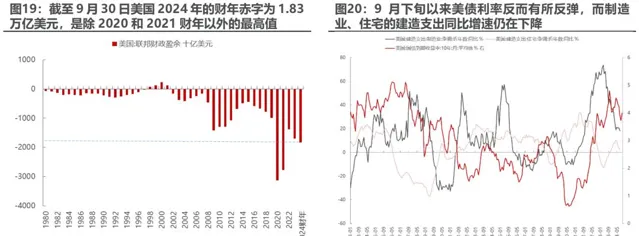

(2)特朗普的減稅政策面臨財政赤字高企+利率居高不下的掣肘。美國財政部本周五公布的數據顯示,截至9月30日美國2024年的財年赤字為1.83萬億美元,高於上一財年的1.7萬億美元,是除2020和2021財年以外的最高值。超高的財政赤字來自利息支出+社會保障支出+軍費支出。社會保障和軍費支出不太可能降低,如果未來特朗普想要減稅,那麽要降低利息支出給政府帶來的支出壓力,而這要求利率進一步下行。但目前看來利率下行面臨美國經濟軟著陸的阻礙,因為經濟並未出現明顯下行時降息的必要性也在降低,除非金融系統出現問題。此外,盡管特朗普可以在能源側控制通脹的上行,但由於減稅、提高移民門檻和加征關稅有可能進一步推升其他部門的通脹,所以利率的下行也會面臨通脹的掣肘。在美國軟著陸+強財政的組合下,可能會給降息周期下利率下行的振幅打折扣,從而可能導致對利率敏感部門的刺激效果不足。

綜合來看,美國目前是軟著陸的狀態(當前依舊是美國的消費活動強於生產活動)+「特朗普」交易回歸+強財政之下導致的政府債務負擔進一步加劇。未來來看,特朗普減稅+促進利率進一步下行+投資生產活動恢復是潛在的組合,但在這種組合下通脹會最終成為利率下行+需求恢復的掣肘。

4 保持耐心,堅守中長期主線

在經歷了前期市場的波動之後,交易因素層面的驅動逐步褪去,而投資者也開始基於各自對於未來的宏觀場景假設進行基本面預期交易,因此也就造成了不同板塊之間的表現差異較大。由於短期景氣度和政策預期主導了當前市場的風格與行業表現,投資者往往容易忽視的是中長期基本面的趨勢。根據前文分析,國內經濟的需求恢復已經在政策的支持下出現超預期的表現,而出口雖然出現回落,但在貿易保護主義擡頭的背景下資本品與中間品的出口韌性卻不容忽視。總量上看需求量的恢復依舊會快於價格本身。而對於海外而言在軟著陸+強財政+利率下行的訴求之下,最終也會迎來通脹的反彈。所以未來量和價格都更具優勢的實物資產反而在當前的市場被忽視,股價表現也遠遠落後於其他板塊,我們認為這反而是市場分歧帶來的機遇。基於對未來實物消耗、二次通脹的推演,我們推薦:

第一,市場對於中長期基本面趨勢的認知不足,未來實物消耗量的恢復疊加二次通脹預期,實物資產相關的資產最受益,仍是我們的首要推薦:有色(銅、鋁、黃金)、能源(煤炭、油)、船運(油運、造船、幹散);

第二:化債主線下,金融板塊的機遇仍然值得重視(銀行、保險);

第三,「特朗普」交易回歸後,中國的中間品和資本品的制造仍是優勢產業,推薦未來可能受益於中國企業出海投資下的資本品(機械器材、通用器材、運輸器材)以及中間品(電池、特鋼、鋁材等);

第四,國內大宗消費依舊受益於政策的支持,同時也具備全球競爭力、板塊格局最佳化,推薦家電、汽車。

5 風險提示

1)國內經濟不及預期。如果後續國內經濟數據繼續不及預期,那麽文中關於國內需求恢復的基準假設便失效。

2)海外經濟大幅下行。如果海外經濟超預期下行,那麽衰退預期之下海外需求預期將會大幅下行。

本文源自:券商研報精選