無糖茶進入爆發期,東方樹葉和三得利依然是戰場上拼殺最兇猛的兩頭巨獸。

作者 | 張淩寒

編輯 | 杜仲

來源 | 觀潮新消費(ID:TideSight)

便利店的貨架上,琳瑯滿目的無糖茶飲是近年來的主角之一。

從傳統品牌東方樹葉、三得利,到新晉品牌讓茶、燃茶,再到跨界品牌奈雪的茶……中國年輕消費者愛喝茶的DNA正在被喚醒。相比咖啡,無糖茶似乎是更適合中國寶寶體質的日常飲品。

說到無糖茶,一定繞不開的是兩大巨頭——東方樹葉和三得利。目前, 中國無糖茶市場正以雙寡頭多新秀的競爭態勢發展,東方樹葉和三得利各有千秋,競爭不斷加劇。

根據中國銀河證券預測,2023年中國大陸的無糖茶行業體量在130億元以上(出廠口徑),終端市場體量約在200億元以上。這個在中國市場前行了30余年的品類,已經從鮮有人喝走向大眾化,進入繁榮期。而三得利和東方樹葉,依然是戰場上拼殺最兇猛的兩頭巨獸。

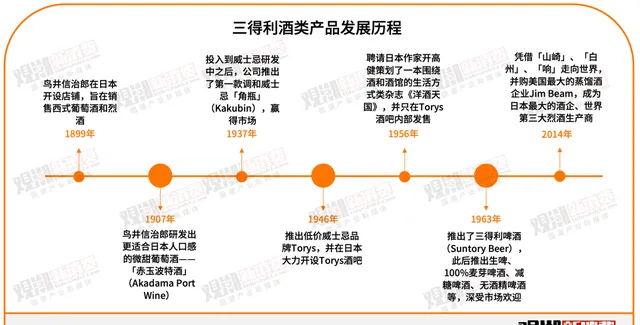

三得利:偽裝成國貨的日本飲料帝國

1899年,鳥井信治郎在日本開設了一家店鋪,旨在銷售西式葡萄酒和烈酒。1907年葡萄酒赤玉波特酒(Akadama Port Wine)的出現,開啟了三得利在酒類產品上的發展之路。這百余年間,經過無數輪的嘗試和瀕臨失敗,三得利最終成為日本威士忌頂尖品牌,鳥井信治郎也因此被稱為「東方威士忌之父」。

在威士忌獲得成功後,三得利在1963年推出了三得利啤酒(Suntory Beer),此後推出生啤、100%麥芽啤酒、減糖啤酒、無酒精啤酒等,深受市場歡迎。

1981年,三得利帶著成功的光環推出罐裝烏龍茶,正式進軍無糖茶領域。

彼時的日本十分流行中國飲食文化,人們對於中國茶葉充滿好奇。捕捉到這一資訊的三得利迅速奔赴中國福建采茶,並在產品包裝上印有「使用福建省茶葉」字樣,用「中國茶」概念讓無糖烏龍茶流入日本消費者的日常生活。

1985年,三得利與攝影師上田羲彥達成合作,將中國文化和三得利烏龍茶緊密連線,直觀且深入人心地塑造了其「中國茶」的形象。

透過其強有力的產品打造和品牌打造能力,三得利迅速走紅日本市場。

1997年,三得利烏龍茶進軍中國。 中國與日本的飲料市場不同。日本的城市高度集中,東京等大城市聚集著全國30%-40%的人口,因此產品可以透過毛細血管般的便利店觸達消費者。

中國市場則廣闊得多,且下沈市場分散,需要搭建深度分銷網絡來觸達更多人。在這種情況下, 三得利選擇與國內企業合作的模式開展業務。

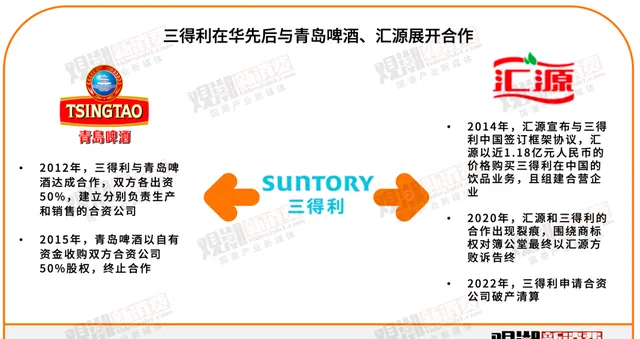

2012年至2022年這十年間,三得利與青島啤酒、匯源等展開合作,借助本土知名飲料企業的加持,三得利覆蓋了更廣大的中國市場,建立起一定的品牌認知度。加之電商、連鎖便利店等渠道的快速發展,三得利在渠道布局上進展飛速,現階段已經從合資模式轉為自主經營模式。

目前,三得利的飲料和食品、含酒精飲料及其他業務三大板塊齊頭並進,其中 飲料和食品占比過半 。在中國市場,三得利烏龍茶也占據著重要位置,根據中國連鎖經營協會公布的「2022中國便利店暢銷品名單(食品飲料)」,飲料品類中三得利瓶裝烏龍茶躋身TOP5。

在無糖茶市場,三得利烏龍茶市占率同樣位居前列,且增長迅速。三得利中國飲料銷售負責人表示,2023年上半年烏龍茶占三得利中國飲料近8成銷售,上半年銷售同比增長約200%。基於此,三得利針對中國市場提出了2030年200億元的銷售目標,未來展望積極。

東方樹葉:十年磨一劍的市場領路人

從1997年風頭正盛的三得利進入中國市場,到東方樹葉迎來屬於它的時代之前, 無糖茶在中國的發展經歷了很長一段時間的沈寂期。

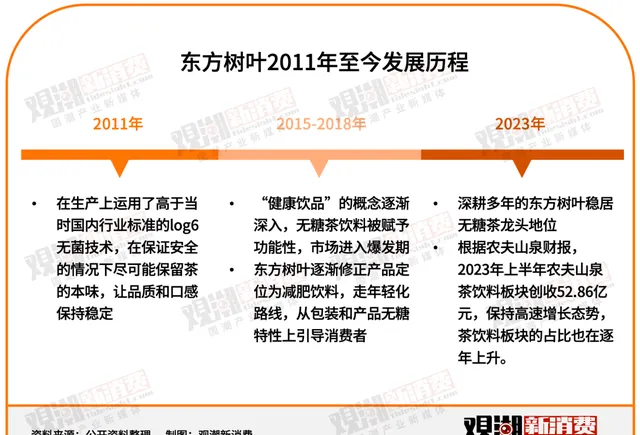

這期間,率先出擊的統一茶裏王在歷經7年的堅守後於2011年折戟退場。同年,農夫山泉從統一手中接下了行業的接力棒,推出品牌「東方樹葉」,最終成為了無糖茶的中堅力量。

2010年至2014年是中國無糖茶市場的試錯期,這一時期與東方樹葉同台競技的可口可樂、雀巢、康師傅等國內外眾多企業紛紛入局,強調回歸「茶之本味」,主打原葉泡制、0糖、0添加等特點。然而在這個階段,大多品牌的嘗試都以失敗退場告終。

東方樹葉是「剩」出的那一個。

出世初始,東方樹葉定位在「高端茶飲料」,將目標消費者釘選在30-40歲的中高等收入中年白領或事業單位人士,定價也略高於其他飲料產品,並在便利店、傳統商超等渠道大面積鋪貨,配套一系列行銷活動觸達更多人群。

然而在賣糖水的市場裏賣無糖飲料,東方樹葉不僅沒有激起什麽水花,反而被評價為「像隔夜茶水」,和格瓦斯、黑松沙士、紅色尖叫、嶗山白花蛇草水一起被封為「五大難喝飲料」。

堅持「長期主義」的農夫山泉沒有放棄其無糖茶賽道的布局。 2011年起,農夫山泉一直堅持使用高於當時行業標準的log6無菌技術,旨在讓產品更有安全保障的同時,保證品質和口感。直至2015年後市場爆發,東方樹葉這個龍頭大哥才逐漸引起消費者的註意。

東方樹葉等了將近10年,終於等來了屬於它的時代。

三大戰場,激烈拼殺

快消品有三大戰場: 產品、渠道、行銷 。作為無糖茶賽道的兩大龍頭,三得利烏龍茶和東方樹葉在這三大戰場上拼殺激烈,各有千秋。

即飲茶市場呈現出創新化、差異化、多樣化的競爭態勢,在產品革新方面東方樹葉似乎更勝一籌。

從口味上來看,東方樹葉在很長一段時間裏一直僅有4款產品,分別為紅茶、綠茶、烏龍茶和茉莉花茶。2021年,上市10年一直沒有新口味推出的東方樹葉終於推出了兩款新品:青柑普洱和玄米茶。

這兩款產品的面世不僅帶動東方樹葉銷量在當年實作了翻倍級增長,青柑普洱更是成為了東方樹葉的明星單品。根據紫檀數據,青柑普洱在電商渠道2023年9月MAT銷售額突破1億元,僅次於東方樹葉的長青單品茉莉花茶。

今年5月,東方樹葉產品陣營再添一員——黑烏龍。這款新產品添加福建特級烏龍茶,並放大了「巖骨·花香」的特點介紹。自此,東方樹葉共有7款固定產品。此外,東方樹葉自2021年以來共推出4次限定產品,其中包括龍井新茶及桂花烏龍的三次更新叠代。

同時,東方樹葉在包裝規格上也有所創新。 2019年推出的350ml小瓶裝,易攜帶、有MINI款的可愛感;可加熱瓶體的包裝升級、入駐便利店暖櫃的渠道拓展,更為東方樹葉開啟冬季暖飲新場景。2023年年初,東方樹葉又上新900ml大瓶裝,針對青柑普洱、茉莉花茶兩款市場表現較好的單品,用大瓶滿足豪飲需求。2024年1月,烏龍茶和黑烏龍900ml雙大瓶裝上市,讓消費者和家人朋友「過年一起喝喝茶」。

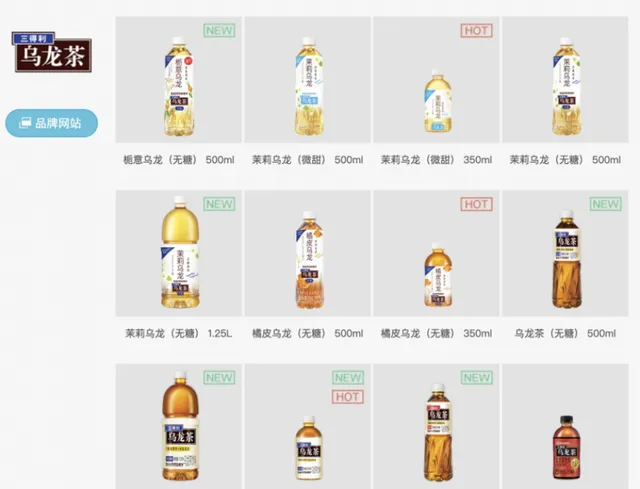

相比之下, 三得利的產品上新更多則是圍繞著烏龍茶展開。 從三得利中國官網來看,目前三得利無糖茶共有烏龍茶、黑烏龍茶和清茶三大系列,黑烏龍茶和清茶系列產品分別僅有一款,烏龍茶系列中除了最傳統的烏龍茶以外,還包括梔意烏龍、茉莉烏龍、橘皮烏龍、烏龍茶大紅袍,口味上包括無糖、微甜和低糖,包裝上則是類似於東方樹葉的350ml小瓶裝、500ml普通裝和1.25l大瓶裝。根據紫檀數據,三得利烏龍茶系列的銷售額占比超過品牌總體的65%。

(來源:三得利中國官網)

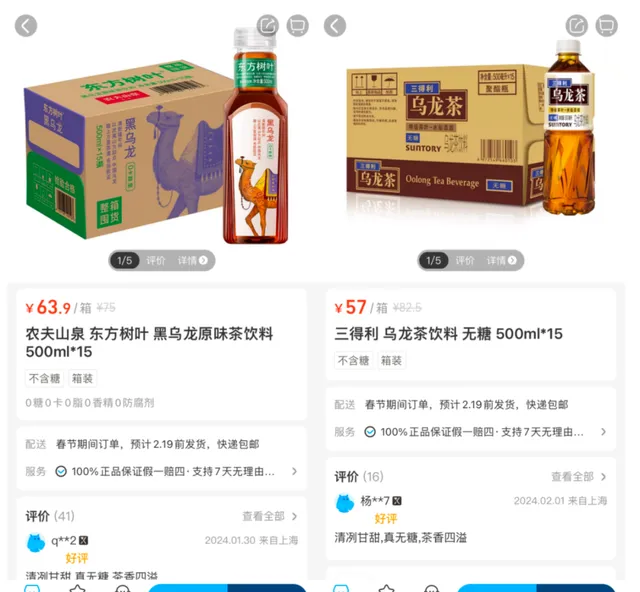

價格也是這場龍頭之戰繞不開的話題。 在盒馬APP上,東方樹葉500ml產品均為63.9元15瓶裝,單價4.26元/瓶;三得利烏龍茶500ml則是57元15瓶,單價3.8元/瓶,略低於東方樹葉。在此前的很長一段時間裏,三得利的價格在5-6元一瓶,高於東方樹葉。現在出現的價格下調,或許跟競爭加劇的市場情況有關。

就在前不久,有消費者曬圖稱超市裏,三得利烏龍茶已降價至3.8元一瓶,並被外界解讀為與東方樹葉在純茶賽道的競爭外顯。三得利官方客服隨後對此進行了否認,並稱「最近公司沒有調價,沒有打價格戰,是商家的行為。」

(來源:盒馬APP)

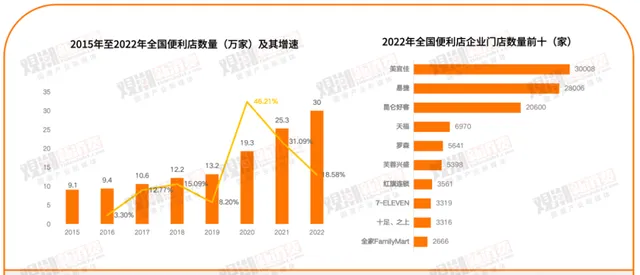

最初進入中國市場, 三得利烏龍茶像其他日本品牌一樣,將便利店作為最主要的銷售渠道。 然而便利店在中國,很長一段時間裏僅生存於以上海為代表的高線城市。

根據畢馬威數據,中國便利店門店數量直至2020年才進入高速增長期,且本土便利店品牌增長較快,日系便利店生存空間被擠壓,這也導致了三得利烏龍茶無法下探,鋪貨率和占有率較低。

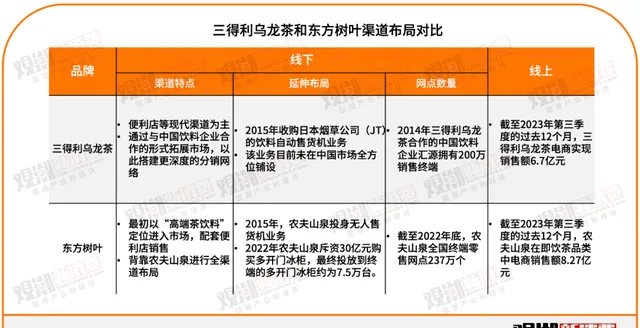

發現了便利店這一單一渠道的局限性後,如上文中所述, 三得利烏龍茶在2012年至2022年這十年間透過與中國飲料企業合作的形式拓展市場。 以合作時間較長的匯源為例。

匯源2014年財報顯示,公司約有3000家經銷商,覆蓋全國1700座城市,共計200萬銷售終端。2015年,匯源又與中石化銷售公司開展細致合作。截至2015年底匯源產品在17400家易捷便利店進行銷售。借此,三得利搭建了更深度的分銷網絡,把產品帶向了更廣、更深的中國市場。

相比之下, 深耕於中國市場多年的農夫山泉似乎更有實力將東方樹葉送到更多消費者手中。

為了匹配其「高端茶飲料」的定位和瞄準高端人群的購買習慣,東方樹葉首先與7-11、喜士多、全家等便利店開展「買便當+2元換購東方樹葉」的活動,提高了東方樹葉的消費者首次購買率;其次東方樹葉透過發放宣傳單頁和進行大規模贈飲活動,在上市的前三個月累計贈飲接觸人次達1500多萬,贈飲渠道包括大型商超、高端社區、寫字樓、加油站、商圈、電影院、健身房、高爾夫球場、BBA汽車4S店等多種渠道。

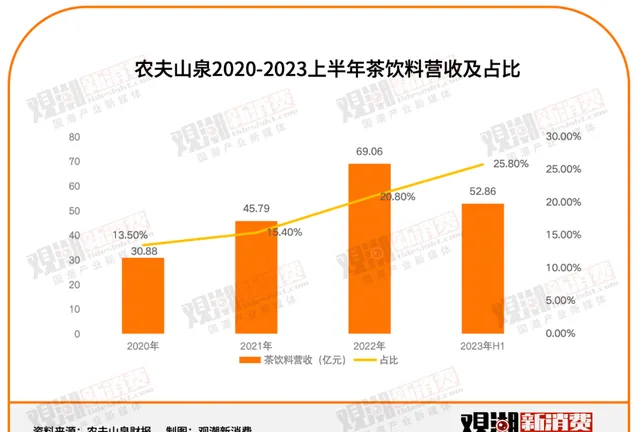

背靠農夫山泉也為東方樹葉產品覆蓋全國市場打下了堅實的基礎。 農夫山泉的茶π、NFC等面向一二線城市;農夫果園、尖叫等面向三四線市場,同時依托礦泉水、飲料等多產品矩陣的布局,讓品牌在與經銷商、線下門店甚至更小的街邊夫妻店談判貨架空間時,掌握了更內送流量備援容錯機制動權。截至2022年底,農夫山泉經銷商數量約4500個,全國終端零售網點237萬個,這個數碼遠遠超過三得利的布局。

線上渠道也帶動了無糖茶飲市場的規模突破。 透過互聯網的打法讓偏好在電商平台購物的年輕群體快速認識和嘗試無糖茶飲料,加快了無糖茶飲料在年輕群體中的普及。因此,電商渠道也成為了這兩大巨頭不可忽視的布局方向。

根據紫檀數據,截至2023年第三季度的過去12個月裏,農夫山泉在即飲茶領域實作了8.27億元的電商銷售額,超過了三得利的6.7億元。從單品銷售情況來看,東方樹葉的茉莉花茶(500ml和900ml版本)和三得利的烏龍茶是2023年1-9月電商即飲茶品類中僅有的三支億元級SKU。

近兩年,隨著本土新消費品牌的崛起,飲料市場的競爭更加激烈。在現代渠道(如連鎖超市和便利店)、傳統渠道(如小型雜貨店和夫妻老婆店)和電商渠道之外,各家都需要開發新的零售渠道。 自動售貨機便是現階段飲料品牌找到的新增長點。

2015年,農夫山泉投身無人售貨機業務。從2018年開始,農夫山泉無人售貨機悄然占領北京、天津、武漢、石家莊等在內的多個城市小區和商場的地下停車場,搶占消費的特殊點位。2022年,農夫山泉斥資30億元購買多開門冰櫃,最終投放到終端的多開門冰櫃約為7.5萬台。

同樣在2015年,三得利收購了日本煙草公司(JT)的飲料自動售貨機業務,公司自動售貨機台數逼近當時日本的飲料業冠軍可口可樂集團。目前三得利的自動售貨機業務還未在中國市場全面鋪設。

三得利烏龍茶和東方樹葉在行銷上較為類似,都是 以「傳統中國茶」為基礎,強化「健康」、「0添加」的概念 ,透過跨界、聯名等方式進行全方位行銷,觸達年輕消費人群。

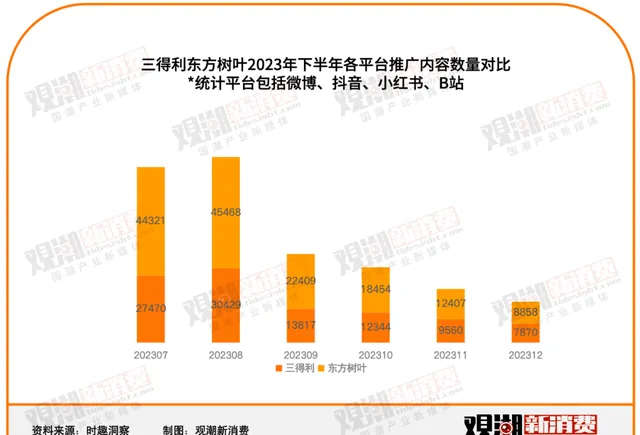

根據時趣洞察數據,截至2024年1月,東方樹葉和三得利的網絡行銷內容數量位居飲料行業前兩名。透過時趣洞察對微博、抖音、小紅書、B站四大平台的統計,2023年下半年東方樹葉的網絡推廣內容數量略高於三得利,在2023年8月達到了4.5萬條。在三得利和東方樹葉互動量較高的相關推文中,「減脂」、「健康」、「0糖」等關鍵字眼頻繁出現,熱門詞雲中也以功能性詞組為主。

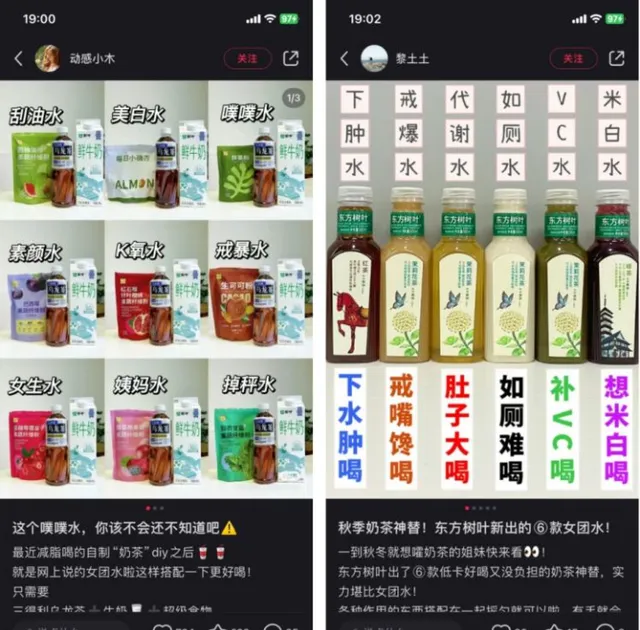

「飲料調配」也是這場行銷戰役的核心。 2022年,三得利在小紅書官方賬號上分享旗下無酒精飲料搭配其他產品的自調產品。比如,無糖烏龍茶搭配厚椰乳的「厚椰烏龍」,茉莉烏龍搭配抹茶粉、牛奶、冰塊的「茉莉奶綠」等。東方樹葉也在微博等渠道透過「自制飲品」、「東方樹葉的減肥喝法」等關鍵詞進行飲料調配的行銷。

在品牌的推動下,這場「萬物皆可調」的風潮席卷各個電商平台。網友透過加入羽衣甘藍粉、生可可粉等沖泡粉自制出功能型健康飲品。

(來源:小紅書)

2021年7月,三得利x茶裏的聯名行銷也是延續了三得利擅長的調配基因。三得利和茶裏在此次聯名中推出特調冰果黑烏龍茶禮盒,開啟了瓶裝茶+袋泡茶的茶飲新形式,延伸出更廣闊的消費場景。不僅是茶裏,三得利也曾透過聯名iPod、日雜潮流品牌niko and…等品牌的方式跨界其他領域,提高品牌知名度。

東方樹葉則是更善借勢中國傳統文化,將產品與傳統文化深度捆綁,拉近品牌和使用者的距離。 以東方樹葉節氣系列為例。東方樹葉深挖品牌和節氣的關系,釋出24節氣系列短片。比起幹巴巴的科普,「跟著節氣喝茶」更能激發年輕消費者的興趣,這場節氣行銷對於東方樹葉來說順理成章。

(來源:東方樹葉官方微博)

結語

市場逐漸火熱,更多的新晉品牌也參與進來。

根據DT財經數據,在2023年41款茶飲料新品中,無糖茶的創新超過6成,總計有18個品牌推出25款無糖茶新品、36種口味。競爭加劇,繼完成國內消費者對無糖茶飲品類接受度的培育後,龍頭大哥三得利和東方樹葉又該如何保持持續增長,誰能真正坐穩賽道第一的寶座?