本文是【極簡投研】的第244篇文章。文章僅記錄個人思考,不構成投資建議,作者沒有群、不收費薦股、不代客理財。

一、過敏性疾病與過敏性鼻炎

過敏性疾病是人體與過敏原接觸後發生的異常免疫反應,最終導致生理功能紊亂或組織損傷,可累及呼吸道、消化道、皮膚等多個器官。過敏性疾病已成為世界第六大疾病,涉及共計22%的世界人口。

過敏性鼻炎是一種比較常見的過敏性疾病,成人患病率大約是18%,這意味著僅在中國就有2.5億過敏性鼻炎患者。

在對過敏性鼻炎的過敏原檢測中發現,塵蟎是最常見的過敏原,基本可以認為,60%的人群患病都是由塵蟎引起。從北方到南方隨著溫度及濕度的增加,塵蟎陽性率逐漸上升。

過敏性鼻炎患者基數很大,然而,治療滲透率很低,在23年大約是6%,這意味著大多數患者都沒有選擇治療疾病。

因而,過敏性鼻炎潛在市場空間巨大,大約在500到1000億。

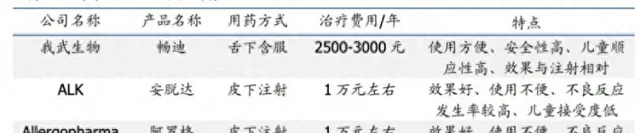

對於過敏性鼻炎的治療,技術門檻高,目前是寡頭市場,在國內僅有三個廠商在做,分別是我武生物的「粉塵蟎滴劑」、丹麥ALK公司的「屋塵蟎變應原制劑」、德國Allergopharma公司的「蟎變應原註射液」。

其中,我武生物是唯一的國內企業,也是本文的主人公。

二、我武生物概述

浙江省湖州市我武生物02年成立,14年上市,主營過敏性疾病診斷及治療產品,具體包括粉塵蟎滴劑(98%)、黃花蒿粉滴劑(1%)。

三、我武生物的投資邏輯

可能很多人想當然的認為,我武生物與國外競爭對手相比,具有價格優勢,但沒有技術優勢。

然而,事實卻並非如此。

過敏性疾病的治療方法包括脫敏治療和藥物治療,前者治本,後者治標。我武生物是脫敏治療,而其他競爭對手是藥物治療,因而是我武生物具有技術優勢。

過敏性疾病的給藥方式包括舌下含服和註射給藥,前者不痛,後者很痛。我武生物是舌下含服,而其他競爭對手是註射給藥,因而是我武生物具有給藥優勢。

總之,對於由塵蟎引起的過敏性鼻炎,我武生物擁有技術優勢、給藥優勢,同時當然有價格優勢,最終市占率達80%,是行業絕對龍頭。

基於如上的優勢地位,我武生物最近完成了技術橫向遷移,在大單品粉塵蟎滴劑(98%)的基礎上,又研制出了黃花蒿粉滴劑(1%)。

由於公司擁有技術絕對優勢,且處於壟斷地位,由此公司的財務狀況很優秀——盈利能力驚人,毛利率95%,凈利率40%;資產負債結構極好,資產負債率8%;現金流充沛,類現金12億,幾乎沒有其他負債;經營現金流凈值與凈利潤大體同步、相當;分紅穩定;輕資產;存貨只有0.5億。

然而,美中不足之處是,公司的成長性很一般,營收&凈利多年來只是在緩慢的增長。

背後原因可能是,過敏性鼻炎雖然是一個很大的市場,但是滲透率很低,可見人們對呼吸相關的過敏性疾病普遍不重視。

可能一方面,過敏性鼻炎是階段性的,只在一年的某個時間段會病發,且危害不大;另一方面,過敏性鼻炎的治療昂貴,且治療效果並不立竿見影。多個原因共同導致,治療滲透率的提升是一件艱辛且漫長的事情。

這有點像是太監逛青樓,你很美,我也有錢,但心有余而力不足。

當然,禍兮福之所倚,這也意味著公司的潛在成長空間是很大的。目前公司產品主要集中於南方市場,還有偌大的北方市場待開拓;目前公司產品覆蓋了大約1000家醫院,還有近2萬家醫院待開拓;南方過敏原是塵蟎,而北方是蒿草花粉,因而還有產品的橫向拓展空間。

總之,我武生物目前產品單一、產品滲透率低,但成長空間和成長潛力並不差。

四、我武生物的估值

我認為我武生物的產品競爭力在可見的未來依舊十分強大,同時市場格局也會較為穩定,很難再冒出新的競爭者,同時,由於是壟斷市場,也不符合集采的條件。總之,我武生物的未來是有一定保障的。

過去10年,公司PE高值=91,PE低值=35,PE中值=63,PE極值=200。

截止24年3月23日,公司PE=40倍,處於歷史較低水平。

22年公司凈利潤是3.5億,而根據23年三季報,公司23年的凈利潤卻可能會同比下滑,就像本文一直說的那樣,公司的成長性一直都不流暢。

假設公司的年化增長率是10%,23年是3.85億,24年是4.2億,25年是4.6億。

取50倍PE,則截止25年,公司市值=230億。

截止24年3月23日,公司市值126億,因而,我武生物是一只預期翻倍股。而對於更遙遠的未來,則取決於公司的成長性了。

贊賞,是最真誠的認可!

歡迎加入公眾號「極簡投研」,裏面有我的持倉和投資業績,願與您一同慢慢變富!