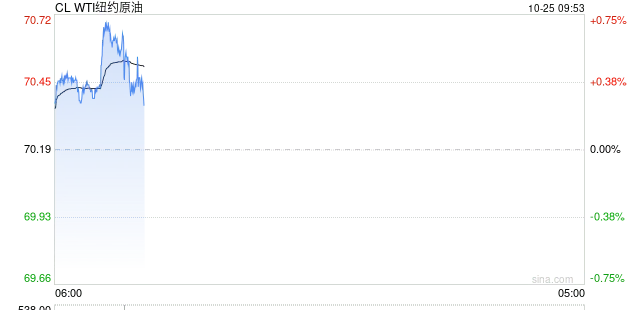

原油:

周四油價繼續回落,其中WTI 12月合約收盤下跌0.58美元至70.19美元/桶,跌幅0.82%。布倫特12月合約收盤下跌0.58美元/桶,至74.38美元/桶,跌幅0.77%。SC2412以534.1元/桶收盤,下跌7.8元/桶,跌幅為1.44%。地緣局勢方面,盡管以色列方面尚未做出最終決定,但美媒訊息稱,以方不打算打擊伊朗的石油及核目標,而將打擊伊朗軍隊,這被美國政府視為以色列方面克制的跡象。距離美國正式大選僅剩兩周左右的時間了,兩位總統候選人的競爭逐漸「白熱化」。目前各方面的數據都顯示,美國前總統特朗普的贏面似乎更大。根據美國選舉預測機構決策台總部的預測模型,特朗普勝選的可能性為52%,而哈裏斯勝選的可能性僅為42%。美國勘探和生產委員會(AXPC)起草了一個詳細計劃,將在總統大選後廢除拜登政府應對氣候變遷的核心六項行政命令。需關註市場對於總統新政的計價情況,預計油價低位震蕩執行。

燃料油:

周四,上期所燃料油主力合約FU2501夜盤收跌0.93%,報3082元/噸;低硫燃料油主力合約LU2501夜盤收跌0.29%,報4060元/噸。截至10月23日當周,新加坡燃料油庫存繼續上漲至2015萬桶,較上周增加220萬桶(12.26%)。低硫方面,近期亞洲低硫燃料油市場船貨供應充足,而10月新加坡地區下遊船加油需求相對穩定。高硫方面,近期伊朗出口減少在一定程度上收緊了外盤供應;此外,中東地區地緣局勢和船只繞行或將給近期套利貨流入帶來不確定性。預計短期高、低硫絕對價格仍將跟隨油價波動,需要註意高硫受到倉單等因素影響或暫時偏強。

瀝青:

周四,上期所瀝青主力合約BU2412夜盤收跌0.36%,報3290元/噸。隆眾資訊統計,本周國內瀝青54家企業廠家樣本出貨量共42.9萬噸,環比減少0.9%;本周國內改性瀝青69家樣本企業改性瀝青產能利用率為13.9%,環比降低1.2%,同比下降5.1%。今年「金九銀十」臨近結束,需求表現不及往年同期,雖然廠家出貨和終端開工有一定環比上升,但均不及此前預期。前期煉廠出貨價格大幅下滑帶動盤面走弱後一蹶不振,當前仍有部份趕工專案,尚可支撐主力煉廠出貨,隨著降溫天氣以及趕工需求的放緩,瀝青需求或將有所下降,而供應小幅回升,整體供需方面缺乏亮點。預計在瀝青供需端缺乏明顯驅動的背景之下,絕對價格和裂解價差整體以偏弱為主,關註年末冬儲需求。

橡膠:

周四,截至日盤收盤滬膠主力RU2501上漲125元/噸至18170元/噸,NR主力上漲145元/噸至14440元/噸,丁二烯橡膠BR主力下跌180元/噸至15155元/噸。昨日上海全乳膠17200(+50),全乳-RU2501價差-835(+255),人民幣混合17100(+200),人混-RU2501價差-935(+405),BR9000齊魯現貨15800(-200),BR9000-BR主力735(+160)。本周國內輪胎企業半鋼胎開工負荷為79.02%,較上周開工負荷走低0.08個百分點,較去年同期走高5.64百分點。本周山東輪胎企業全鋼胎開工負荷為62.48%,較上周開工負荷走高1.78個百分點,較去年同期走低2.47百分點。前三季度中國汽車工業執行整體良好,汽車產業增加值同比增長7.9%,產銷分別完成2147萬輛和2157.1萬輛,同比分別增長1.9%和2.4%,累計出口整車431.2萬輛,同比增長27.3%。本周國內外各產區氣候正常,原料價格不同程度下跌,泰國煙片下降振幅居前,關註周末20號台風對海南島的短時影響;受到漲價情緒影響,漲價前夕輪胎廠商庫存有所消化,需求剛性持穩,供需矛盾趨弱下膠價偏弱震蕩。

聚酯:

TA501昨日收盤在5012元/噸,收跌0.48%;現貨報盤貼水01合約80元/噸。EG2501昨日收盤在4588元/噸,收跌0.09%,基差減少1元/噸至48元/噸,現貨報價4620元/噸。PX期貨主力合約501收盤在7082元/噸,收跌0.28%。現貨商談價格為858美元/噸,折人民幣價格7050元/噸,基差走擴72元/噸至-36元/噸。江浙滌絲產銷整體偏弱,平均產銷估算在4成左右。截至10月24日,中國大陸地區乙二醇整體開工負荷在67.29%(環比上期下降1.35%),其中草酸催化加氫法(合成氣)制乙二醇開工負荷在63.85%(環比上期下降0.39%)。聚酯負荷本周在92.2%附近,TA裝置變動不大,整體繼續維持高開工,後續檢修計劃也有限,對於TA價格上方形成壓力;乙二醇本周檢修量逐步減少,重新開機裝置增多,供應端趨於寬松,港口庫存在回升,整體價格承壓。

甲醇:

周四,太倉現貨價格2435元/噸,內蒙古北線價格在1955元/噸,CFR中國價格在285-290美元/噸,CFR東南亞價格在345-350美元/噸。下遊方面,山東地區甲醛價格1075元/噸,江蘇地區醋酸價格2780-2900元/噸,山東地區MTBE價格5540元/噸。綜合來看,前期價格的上行更多是情緒推動的結果,需求並未發生實質改變,反而促使高供應維持更長時間,近期隨著政策預期的降溫,市場回歸基本面交易,重新交易累庫預期,但甲醇目前價格也已經下降至年內低點附近,繼續向下空間有限,預計主力合約降幅會收窄,轉為區間震蕩。

聚烯烴:

周四,PP方面華東拉絲主流在7522元/噸;利潤端,油制PP毛利-347.11元/噸,煤制PP生產毛利-247.73元/噸,甲醇制PP生產毛利-466.67元/噸,丙烷去氫制PP生產毛利-1113.52元/噸,外采丙烯制PP生產毛利-219元/噸。PE方面,華北地區油制線型主流價格在8350元/噸,較上周價格-80元/噸;華東地區油制線型主流價格在8550元/噸,較上周價格-50元/噸;華南地區油制線型主流價格在8500元/噸,較上周價格-100元/噸;利潤端,油制聚乙烯市場毛利為155元/噸;煤制聚乙烯市場毛利為1196元/噸。綜合來看,當前基本面矛盾不大,並不足以造成聚烯烴價格的大幅波動,我們認為現階段影響聚烯烴定價有兩個重要變量,一是原油價格,二是國內政策走向。近期宏觀預期有所降溫,並且原油價格開始震蕩,預計聚烯烴窄幅波動。

聚氯乙烯:

周四,華東PVC市場價格穩定,電石法5型料5220-5320元/噸,乙烯料主流參考5550-5750元/噸左右;華北PVC市場價格穩中略調,電石法5型料主流參考5200-5280元/噸左右,乙烯料主流參考5350-5750元/噸;華南PVC市場價格穩中略跌,電石法5型料主流參考5360-5440元/噸左右,乙烯料主流報價在5500-5600元/噸。綜合來看,下遊需求同比表現不佳,雖然仍有剛需存在,但供應也較為充足,基本面偏空,近期政策預期對PVC價格影響較大,波動率增加,現階段市場仍處於弱現實和強預期的博弈階段,需要關註後續經濟數據是否有企穩跡象。

尿素:

周四尿素期貨價格寬幅震蕩,主力合約收盤價1838元/噸,微幅上漲0.33%。現貨市場多數維穩,山東臨沂地區市場價格1810元/噸,河南商丘地區市場價格1800元/噸,日環比均持平。出廠價較市場價偏低20~50元/噸左右。基本面來看,尿素供應水平高位波動,昨日行業日產量19.11萬噸,日環比下降0.14萬噸。此前市場對山西環保限產導致供應下降的預期未能兌現,但近期山東、河南、河北多地釋出重汙染天氣預警,供應仍存下降預期的同時,下遊工業行業如板廠等開工也將受到限制,屆時關註尿素供、需兩端負荷變化振幅。整體來看,尿素供需兩端均存下降預期,期貨盤面延續震蕩趨勢。外圍因素如宏觀情緒及相關商品走勢、國際市場及出口相關傳言也都將給盤面帶來擾動。關註需求跟進情況、供應水平變化、相關商品走勢聯動影響。

純堿:

周四午後純堿期貨價格明顯走高,主力合約收盤價1558元/噸,漲幅2.43%。夜盤純堿期價走勢略有轉弱。玻璃期價近期走勢強勁對純堿產生積極聯動,但從純堿基本面來看驅動相對有限。本周純堿行業開工率小幅下降0.44個百分點,周度產量小幅下降0.51%,但市場一定程度上仍擔憂後期環保因素對純堿生產的影響。需求起色不明顯,本周表消雖提升3.04%,但絕對水平仍低於產量。後期也仍有浮法及光伏玻璃產線存在冷修計劃,純堿剛需依舊面臨壓力。本周純堿企業庫存165.03萬噸,周環比提升3.06%。近期盤面走勢偏強也未能帶動廠家去庫,側面反應純堿供需寬松格局凸顯。整體來看,純堿期貨市場重回產業鏈正反饋、宏觀及政策預期交易邏輯,短期維持偏強格局。但由於純堿現貨寬松格局不改,上方高度相對受限,且振幅弱於玻璃。關註純堿供應水平變化、需求跟進情況及市場情緒變化。

玻璃:

周四玻璃期貨價格上午震蕩執行,午後快速拉升,主力合約收盤價1349元/噸,大幅上漲6.81%。現貨市場現集中漲價潮,多數玻璃廠上調出廠價格,昨日沙河地區交割品級玻璃成交均價1222元/噸,日環比上漲2.07%。本周玻璃企業庫存繼續去化1.55%,連續數周的去庫趨勢也給市場帶來積極提振,但當前玻璃庫存仍處於近幾年的次高位。近期玻璃行業利潤略有修復,後期產線雖仍有冷修計劃但意願或有減弱,再加上行業也存在新增產線點火,預計玻璃日熔量或將維持16萬噸附近波動。在期現價格同步上行的帶動下,部份玻璃廠訂單及出貨好轉,昨日多數地區產銷提升至100%~130%附近,湖北地區產銷大幅提升至150%以上,後期持續度有待進一步觀察。整體來看,玻璃基本面繼續邊際好轉,供應下降預期、庫存持續去化、現貨成交維持相對高位,玻璃期現市場持續處於正向聯動中。近兩日支撐盤面大幅走高的仍是市場對後期政策預期。短期盤面仍以交易宏觀及政策預期為主,走勢偏強,但受制於玻璃終端需求傳導速度偏慢、庫存水平仍同比偏高,市場波動振幅依舊較大,註意持倉風險。