龍年伊始,隨著證監會連開十余場座談會,討論內容全面覆蓋資本市場各方面。

就在春節前,證監會對上海思爾芯技術股份有限公司申報科創板IPO過程中欺詐發行違法,作出行政處罰,合計被罰沒1650萬元。這是【新證券法】實施以來,發行人在送出申報材料後、未獲註冊前,證監會查辦的首例欺詐發行案件。

種種訊號引起市場投資者高度關註IPO市場,關於「IPO倒查十年」的傳聞不斷,有媒體報道稱:「據知情人士透露,‘妖股’、業績變臉、股價較發行價大跌的上市公司是檢查重點;正處於IPO排隊階段、乃至已經撤回材料的企業同樣在倒查範圍之列。」第一財經記者就上述資訊向多位頭部投行人士確認,得到回復均是目前還沒接到明確通知。

無論是倒查IPO十年,還是嚴把IPO準入口,都是監管維護市場信心、提升上市公司高質素發展的手段,也是為清退劣質公司。

業績「變臉」一直是資本市場的話題焦點,有觀點認為,上市公司業績跟隨經濟周期與行業周期波動,屬於正常現象。但上市首年或次年就出現業績「變臉」的公司,一直為投資者詬病其主營業務的含金量。滬深兩市即將進入2023年年報披露時間視窗,本文嘗試透過梳理對比2023年業績預告,一窺2022年上市的公司業績「變臉」概貌。

2022年上市的公司中有七成業績下滑

Wind數據顯示,截至2月21日,A股共計5351家上市公司,有2803家釋出了2023年業績預告。2903家上市公司中,2022年和2023年上市的分別為145家、75家,有15家在2024年上市。

具體來看業績表現,2022年上市的145家公司,45家首虧、16家續虧、46家預減、2家略減、29家預增、4家略增、3家扭虧,預計業績同比下滑的公司數量達109家(包含首虧、續虧、預減和略減,下同),占總數比重75.2%,45家首虧公司占總數比重31.03%,可見業績「變臉」比重不低。

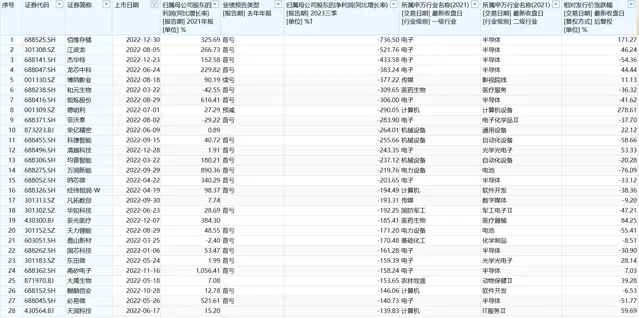

圖說:已釋出2023年業績預告中,2022年上市的公司業績預計降幅TOP30

圖說:已釋出2023年業績預告中,2022年上市的公司業績預計降幅TOP30

再看2023年,75家上市公司,17家預減、1家首虧、8家續虧、10家略減、1家不確定、14家略增、5家續盈、19家預增, 預計業績同比下滑的公司數量達36家,占總數比重48%,首虧公司數量占總數比重僅約1%。

全A股市場的業績預告顯示,略減64家、首虧448家、續虧621家、預減491家,合計1624家,及預計業績下滑的公司數量,占已披露總數(2803家)的57.9%。相對來說,2022年上市的公司,其2023年業績表現低於A股整體水平。

對於2022年上市的公司來說,本次業績預告為上市次年的業績表現,對於2023年上市的公司來說,就是上市首年業績表現。就已披露的2023年業績預告數據樣本來看,有四分之三2022年上市的公司出現業績「變臉」,這些公司來自哪些行業?是否受行業周期的影響(比如鋰電、光伏、半導體的周期下行或行業去庫存)?當前股價相對發行價格漲跌幅如何?

半導體、鋰電集體「變臉」,部份個股「變臉」原因需警惕

2022年是IPO發行大年,共有428家公司上市,IPO募集資金總額為5868.86億元,其中超額募資總額為1109.82億元。

進一步統計數據,按照申萬一級行業分類,109家2022年上市且業績預計下滑的公司,主要來自電子、生物醫藥、機械器材、電腦、電力器材5大行業,合計75家,占總數比重68.8%。電子行業的公司數量獨占鰲頭,達32家,占總數比重29.4%,其余4大行業分別有12家、11家、11家、9家。細分到二級子行業來看,半導體23家、電池9家、化學制藥6家、軟件開發和自動化器材各5家。

32只電子行業個股,2023年歸母凈利潤預計降幅平均值為161.21%,有17家首虧,占比近六成,首虧股集中在半導體行業,系周期下行壓力所致。半導體次新股普遍發行市盈率較高,加上近兩年業績低迷,股價大多破發。上述32只電子股,23只股為半導體行業,17只破發,平均破發振幅為47.3%。

曾被資金熱炒的十倍股佰維儲存(688525.SH)預計2023年業績首虧,歸母凈利潤為-6.5億元到-5.5億元,公司預計2023年毛利率預計下滑超過10個百分點。佰維儲存所在的儲存行業,是半導體行業中最大的細分市場,據Gartner報告顯示,2023年全球記憶體市場規模下降了37%,成為半導體市場中下降最大的細分領域。納芯微(688052.SH)、中微半導(688380.SH)、長光華芯(688048.SH)等模擬芯片、半導體激光芯片企業,均預計2023年歸母凈利潤同比降幅超過100%。近期的多份券商研報指出,2024年的半導體行業需求將好於2023年,伴隨庫存去化完畢,半導體有望迎來周期向上與創新成長共振,AI是創新成長的主要方向。

同樣受行業下行壓力導致業績「變臉」的還有鋰電池、儲能板塊,2022年上市的萬潤新能(688275.SH)、華寶新能(301327.SZ)、帕瓦股份(688184.SH)、華盛鋰電(688353.SH)2023年業績均是首虧,截至最新收盤日,4只股較發行價分別下跌76.09%、68.39%、55.41%、61.79%。

客觀來看,2022年本輪半導體周期進入下行,跌價去庫存、削減產能成為行業主旋律,2023年半導體行業的景氣度依然低迷,終端市場需求持續疲軟,拖累相關上市公司的經營業績,為業績「變臉」的主要原因。鋰電行業2023年的主旋律也是降價去庫存,拖累鋰電材料等環節的業績表現同比大跌。

也有個別上市公司,在行業周期變化不大的情況下,出現業績大幅「變臉」的情況。主營業務從事智慧環境監測的碧興物聯(688671.SH),2023年8月9日在科創板上市,上市當季度,該公司其業績便出現了單季度虧損,第三季度歸母凈利潤虧損601.05萬元,碧興物聯預計2023年的扣非後凈利潤為750萬元到900萬元,同比減少86.02%到83.23%。對於業績大幅下滑,碧興物聯解釋稱,因行業整體經濟環境較為疲軟,導致公司訂單量減少。同時,公司存在專案工程實施進度推進緩慢、專案交付等隱形成本增加、應收賬款收款不及預期等情況,導致業績下滑。

2022年上市創業板的騰遠鈷業(301219.SZ)是國內一家鈷鹽生產商,上市首年公司歸母凈利潤同比下滑76.14%,為2.74億元,還不到2021年凈利潤規模(11.5億元)的25%。2023年前三季度,騰遠鈷業業績繼續「滑鐵盧」,當季度歸母凈利潤為2.41億元,同比下滑42.9%。值得註意的是,騰遠鈷業IPO募資54.78億元,超募整整30億元,東興證券是保薦機構,截至2月21日收盤,公司股價報34.03元,較發行價173.98元,深度破發80.44%。

生物醫藥行業的和元生物(688238.SH)的業績「變臉」振幅更大。2022年3月,該公司上市科創板,當年度尚能盈利3902.52億元,但同比下滑28.07%,業績頹勢已現。2023年前三季度,公司的營業收入同比下滑36.38%,歸母凈利潤虧損7109.96萬元,扣非後歸母凈利潤虧損7856.16萬元,後者同比下滑373.71%。生和元生物稱,由於基因細胞治療CDMO下遊客戶融資進度仍弱於預期,導致公司在市場業務拓展、專案交付等方面受到影響。

此外,鹿山新材(603051.SH)、凡拓數創(301313.SZ)、麒麟信安(688152.SH)、仁度生物(688193.SH)、艾布魯(301259.SZ)、西測測試(301306.SZ)等2022年上市的公司,都出現次年業績大幅「變臉」的情形。

這些業績「變臉」屬於IPO業績變臉,即上市次年業績同比下滑振幅超過50%,除了明顯受到行業周期下行影響的公司,僅對業績下降解釋為「經濟復蘇疲軟,下遊行業需求低迷」的公司,或許應該給投資者更充分的解釋。