今年上半年新增人民幣貸款中,將近一半來自工農中建四大行。

這背後既是國有大行主動作為,服務實體經濟的責任擔當,也是各金融機構經營管理能力分化的現實選擇。國有大行加快信貸投放,客觀上推進了大型銀行市場占有率的提高,是國有大型金融機構做優做強的生動體現,也與當前正加速推進的中小銀行兼並重組共同構成金融供給側結構性改革的一體兩面。

新增貸款加速向頭部銀行集中

人民銀行2010年開始單獨披露中資全國性大型銀行和中資全國性四家大型銀行的信貸收支表。其中,中資全國性大型銀行包括工商銀行、建設銀行、農業銀行、中國銀行、國家開發銀行、交通銀行和郵政儲蓄銀行(下稱「七大行」);中資全國性四家大型銀行則包括工商銀行、建設銀行、農業銀行和中國銀行。

證券時報·券商中國記者梳理發現,七大行境內人民幣貸款余額占人民銀行公布的金融機構人民幣信貸收支表中的境內貸款(下同)的比重在最近兩個月中均超49%。截至今年6月末,七大行的境內人民幣貸款余額為122.49萬億元,金融機構同期的境內人民幣貸款余額為249.13萬億元,七大行貸款余額占比為49.17%。這一比重已達到2021年4月以來的最高值。

根據人民銀行公布的信貸收支表,2010年之後,無論七大行還是四大行在全行業的貸款余額占有率都呈波動下降趨勢,直到2021年4月,當月七大行的貸款余額占比降至46.88%,而四大行的貸款余額占比則降至34.38%。此後這兩項占比一路走高,相比之下,四大行的貸款投放市場占有情況增長更快一些。

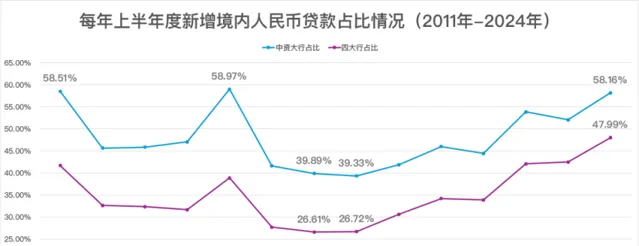

以每個年度的上半年人民幣貸款余額增長情況看,今年上半年,四大行新增貸款占同期全部金融機構新增貸款的比重已達到47.99%,為有可比口徑以來的歷史同期最高值。

事實上,變化的轉折點出現在2017—2018年左右。2017年上半年,四大行新增境內人民幣貸款占同期金融機構新增貸款的比重為26.61%,為2011年以來的低點。此後新增貸款比重波動上升,到2022年上半年,就已突破40%關口。

「2018年之後就是這樣的趨勢。」上海金融與發展實驗室首席專家、主任曾剛對證券時報·券商中國記者表示,國有大行在貸款余額基數較大的情況下仍保持較高新增速度,這與當前整個經濟發展形勢以及行業競爭相關。

多因素共振加速行業分化

中國社會科學院金融研究所銀行研究室主任李廣子接受證券時報·券商中國記者采訪時表示,大行新增貸款占比之所以較高,說明了大行充分發揮服務實體經濟的「主力軍」和金融穩定的「壓艙石」作用,加大信貸投放力度。

強大的金融機構是金融強國的關鍵核心要素之一,近期多家大行闡述各自建設思路時,均圍繞 「主力軍」「壓艙石」等角色定位展開。

例如,工商銀行表示,要堅持服務實體經濟,完善現代化布局。圍繞服務中國式現代化,科學配置金融資源。做優做專制造業金融主責主業,做精做深科技金融、綠色金融、普惠金融、養老金融、數碼金融「五篇大文章」,加大對重大戰略、重點領域和薄弱環節的支持力度,助力新質生產力加快發展。農業銀行也表示,要提供高質素的金融服務。圍繞「五篇大文章」,不斷豐富產品服務體系,著力提高金融服務實體經濟質效。

曾剛指出,傳統信貸增長空間有限,而在新的領域,如當前各方普遍關註的金融「五篇大文章」,需要銀行具備相應的經營管理能力。大行整體經營效率、科技投入都強於中小銀行,對於符合國家戰略發展方向的信貸投放能力更強。同時,大行的資金管理效率更高,在行業競爭加劇、價格「卷」得越來越厲害的背景下,大行的資金成本優勢也進一步得到體現。

與此相關的政策導向同樣也進一步鞏固了大型銀行的優勢。例如,人民銀行創設的科技創新和技術改造再貸款、碳減排支持工具、支持煤炭清潔高效利用專項再貸款、普惠養老專項再貸款等結構性貨幣政策工具,通常上會以大銀行為主要支持物件。曾剛認為,這樣做的現實原因仍在於大銀行在這些領域有更強的能力,而政策引導的貸款投向又是當前整個行業的信貸增長點,由此大銀行的優勢會得到進一步強化。

此外,客群基礎也是貸款增速分化的一大原因。李廣子指出,中小銀行客戶構成中,中小企業占比較高,在經濟下行期受沖擊較大,現階段仍面臨信貸需求不足的問題;與之相比,大行客戶中大企業占比較高,受到的沖擊相對較小。

金融供給側結構性改革的一體兩面

與大型銀行貸款加速擴張相伴隨的,是中小銀行的兼並重組和減量提質。證券時報·券商中國記者此前報道已有提及,2018年之後,中小銀行整體上延續了「減量」趨勢。

根據金融監管總局披露的銀行業金融機構法人名單,2018年末,全行業共4034家中小銀行(包括城市商業銀行和農村金融機構);到2023年末,已減少至3920家。2023年,中小銀行機構加速「洗牌」。僅這一年,「消失」的中小銀行就有64家,占2018年以來縮減機構數量的一半以上。

「這實際上就是市場優勝劣汰的過程,有利於提高整個行業的效益和穩健程度,這也是金融供給側結構性改革的題中應有之義。」曾剛表示,在未來較長一段時間,行業集中度企穩且小幅回升、行業機構數量適度減少、競爭環境趨於規範和適度,將成為中國銀行業演進的主要特征。在這個過程中,透過兼並(合並)等方式來處置存量風險,實作高風險機構平穩、有序化險,在實作銀行業市場結構最佳化的同時,守住不發生系統性金融風險的底線,是未來一段時間中國金融工作的重要內容。

對中小銀行而言,如何應對當前金融需求新變化,立足區域優勢,找到差異化發展戰略和服務特色仍是未來展業過程中具體而關鍵的事。

責編:王璐璐

校對:劉榕枝