作者:鐘正生、常藝馨(鐘正生系中國首席經濟學家論壇理事、平安證券首席經濟學家)

核心觀點

事項:2024年2月8日,【2023年第四季度中國貨幣政策執行報告】釋出;2月9日,央行公布2024年1月金融數據統計報告。

2023年第四季度貨幣政策執行報告中,三個問題值得關註:

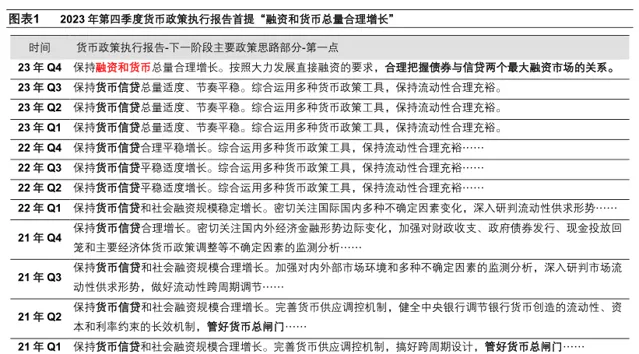

1、如何把握貨幣信貸的新特點?第一, 多看利率下降的成效。2023年四季度,新發放貸款加權平均利率為3.83%,單季回落31bp,「降成本」力度較前三季度明顯提升。 第二, 多看重點領域的金融支持力度。2023年末,高新技術企業貸款、綠色貸款、普惠小微貸款分別同比增長15.3%、36.5%和23.5%,均高於同期各項貸款增速。 第三, 多看涵蓋直接融資的社會融資規模。報告「下一階段主要政策思路」的第一點中,首提「保持融資和貨幣總量合理增長」,並解釋「融資」包括債券和信貸兩個最大市場,「穩信用」內涵得以拓展。

2、如何理解信貸「盤活存量」?一方面, 「盤活存量」的基本含義是信貸結構的有增有減。從1月人民幣貸款數據看,票據融資創歷史新低,銀行以票「沖量」或有減少,也能體現信貸結構最佳化、存量盤活。 另一方面, 報告「下一階段主要政策思路」部份看,「盤活存量」也包括必要的市場化出清、債務重組等方式。

3、如何看待貨幣政策的動向?總量方面 ,報告多沿襲此前表述。我們認為,2024年MLF及LPR調降有20bp以上調降空間。 結構方面, PSL資金的進一步落地、科創及數碼金融的再貸款工具的推出值得期待。

2023年1月金融數據呈現以下特點:

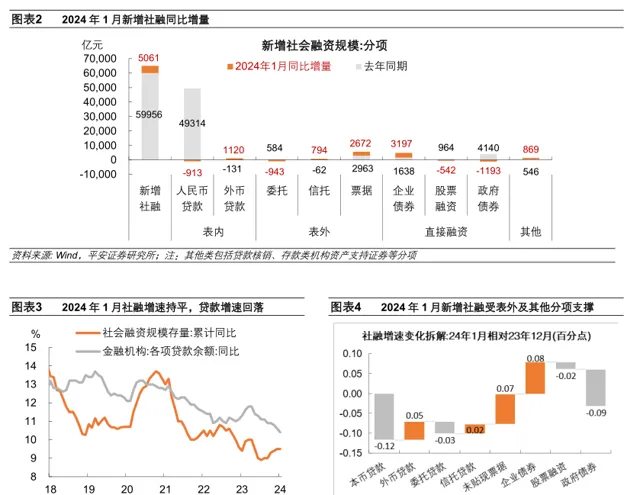

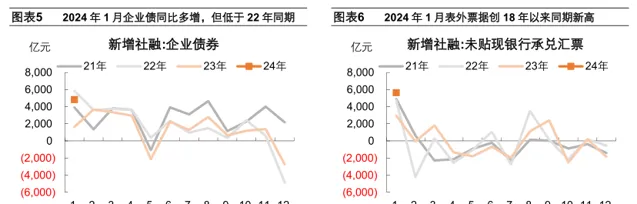

1、社融受企業債及表外票據融資支撐。 2024年1月新增社融規模6.5萬億,創歷史同期新高;社融存量同比持平於9.5%。從分項看: 1) 未貼現票據明顯多增,創2018年以來同期新高。 2) 企業債融資同比多增,因2023年初企業債融資受理財贖回潮沖擊、基數偏低。 3) 權重較大的人民幣信貸及政府債融資有所拖累,二者均弱於去年同期。

2、人民幣貸款結構趨於均衡,質素有所提升。 1月新增人民幣貸款同比略多增162億元。結構上: 1) 企業中長貸自高位小幅回落,處歷史同期次低點,離不開基建專案集中開工、城中村改造貸款投放的支撐。 2) 居民中長貸自低位有所恢復,與百強房企銷售情況有所背離,或得益於居民提前償還貸款減少。 3) 票據融資創歷史新低。1月新增票據融資-9733億元,創歷史新低,體現信貸「盤活存量」的政策導向。

3、貨幣供應方面:1)M1 同比超預期回升,春節錯位為主導因素,可持續性有待觀察。考慮到去年同期春節較早、M1環比增速偏低,而24年1月末據離春節超過一周,薪金獎金尚未集中發放,春節規律基本可以解釋1月M1增速的「異動」。當然,萬億增發國債資金下發至專案,對M1增速也有一定支撐。 2)M2 同比增速回落1個百分點。除卻去年同期高基數擾動,信貸增速回落、金融空轉趨緩也有拖累。

2024年2月8日,【2023年第四季度中國貨幣政策執行報告】釋出;2月9日,央行公布2024年1月金融數據統計報告。

一

貨幣政策執行報告的三個關註點

1、如何把握貨幣信貸的新特點?

報告專欄一為「 準確把握貨幣信貸供需規律和新特點 」,認為「 評判金融支持不能‘唯信貸增量’ 」,解釋了貨幣信貸「看什麽」的問題。

第一,「多看利率下降的成效」。 從報告披露的數據看,2023年四季度「降成本」力度明顯較前三季度提升。2023年四季度,新發放貸款加權平均利率為3.83%,單季回落31bp,而前三季度表現持平;一般貸款加權平均利率為4.35%,單季回落16bp,而前三季度合計回落6bp。

第二,「多看科技創新、綠色發展、中小微企業等重點領域的金融支持力度」。 結合央行1月26日公布的【2023年金融機構貸款投向統計報告】看,2023年末高新技術企業貸款、綠色貸款、普惠小微貸款余額分別為13.64萬億、30.08萬億和29.4萬億,而同期各項貸款余額為237.59萬億元;三者分別同比增長15.3%、36.5%和23.5%,均高於同期10.6%各項貸款增速。

第三,「多看涵蓋直接融資的社會融資規模」。 報告「下一階段主要政策思路」部份,第一點為「 保持融資和貨幣總量合理增長 」。此處首提「融資和貨幣總量」概念,而2021年一季度至2023年三季度的11次報告中均為「貨幣信貸」概念。緊跟第一點後的語句也不同於以往,提出「 按照大力發展直接融資的要求,合理把握債券與信貸兩個最大融資市場的關系。繼續推動公司信用類債券和金融債券市場發展 」,解釋「融資」的概念包括債券和信貸兩個最大市場,對「穩信用」的內涵做出拓展。

2、如何理解信貸「盤活存量」?

一方面,「盤活存量」的基本內涵在於信貸結構的有增有減。 2023 年中央金融工作會議部署「盤活被低效占用的金融資源,提高資金使用效率」,而後2023年第三季度的貨幣政策執行報告特辟專欄聚焦盤活存量資金的問題,從「增」的一面(持續加強對重大戰略、重點領域和薄弱環節的優質金融服務)和「減」的一面(在經濟結構轉型升級過程中,不同成分之間自然會有所更替,相關信貸需求也隨之改變和調整)闡述盤活存量資金在結構最佳化方面的含義。從2024年1月的人民幣貸款數據看,票據融資創歷史新低,銀行以此「沖量」或有減少,也能體現信貸結構最佳化、存量盤活。

另一方面,「盤活存量」也包括必要的市場化出清、債務重組等方式。 報告「下一階段主要政策思路」部份提及「 支持采取債務重組等方式盤活信貸存量,提升存量貸款使用效率 」,「 著力提升貸款使用效率,透過部份貸款到期回收後轉投更高效率的經營主體、最佳化新增貸款投向、推動必要的市場化出清,為經濟可持續發展提供更好支撐 」。

3、如何看待貨幣政策的動向?

在貨幣政策總量方面 ,報告多沿襲此前表述。我們延續此前觀點,2024年MLF及LPR調降有20bp以上調降空間。

結構性貨幣政策工具方面 ,PSL資金的進一步落地、科創及數碼金融的再貸款工具的推出值得期待。

二

社融信貸「提質」

1、企業債及表外票據支撐社融

2024年1月新增社融規模6.5萬億元,同比多增5000多億元,創歷史同期新高;社融存量的同比增速持平於9.5%。

新增社融中,表外未貼現票據明顯多增、企業債融資在低基數下表現偏強,而權重較大的人民幣信貸及政府債融資有所拖累。 具體看:

2、人民幣貸款結構趨於均衡

新增貸款總量平穩,但結構趨於均衡,質素有所提升。2024年1月新增人民幣貸款4.92萬億元,同比略多增162億元;貸款存量同比增速回落0.2個百分點至10.4%。從結構上看:

一是,企業中長貸自高位小幅回落。 2024年1月,新增企業中長貸約3.3萬億,雖較去年同期減少,但處於歷史同期次低點,離不開基建專案集中開工、城中村改造貸款投放的支撐。據Mysteel不完全統計,1月全國重大專案開工投資額約54295.15億元,低於去年同期,但高於2020至2022年同期。1月30日住建部下發城中村改造專項借款專案名單,國開行、農發行於月末最後兩天集中對相關專案進行授信和貸款投放。

二是,居民中長貸自低位有所恢復。 2024年1月,新增居民中長貸6272億元,相比去年同期的低位多增4000多億元,但低於2021至2022年同期。居民中長貸的恢復與房地產銷售有所背離,或得益於居民提前償還貸款減少。據克而瑞統計,2024年1月TOP100房企銷售操盤金額同比降低34.2%,單月業績規模創近年新低。1月25日,金融監管總局新聞釋出會表示,2023年個人住房貸款新發放規模約6.4萬億元,年末余額38.3萬億元(約較2022年末減少0.5萬億元)。假設房貸自然還本規模為余額的十分之一,則提前償還房貸規模在3.1萬億元左右,對居民中長貸的影響不容小覷。

三是,新增票據融資創歷史新低。 2024年1月新增票據融資-9733億元,創歷史新低,體現信貸「盤活存量」的政策導向。

3、M1同比增速超預期回升

M1同比超預期回升,春節錯位為主導因素,可持續性有待觀察。 2024年1月,M1同比增速為5.9%,自歷史低位大幅回升。

M2同比增速回落。 2024年1月,M2同比增速為8.7%,較上月回落1個百分點。除卻去年同期高基數擾動,信貸盤活存量(1月人民幣貸款增速較上月回落0.2個百分點)、金融空轉趨緩(1月非金融企業存款同比少增4574億元)也有影響。

風險提示: 穩增長政策落地效果不及預期,海外經濟衰退程度超預期,房地產企業信用風險蔓延等。