9.24日之後,我們能看到市場熱衷於牛市論,機構、媒體也都是認為結束熊市周期了;而隨著10.8日巨震後,一波回落,又有聲音說這是一波最短牛市;10.18日央行放話,再度活躍時,又說牛回來了。 究竟怎麽來看待牛熊呢?不能總是飄忽的情緒因素。實際上,我們註意到外媒分析股市時,總提到債務因素,為何?這是源於這個是決定牛熊的核心,這個角度還是值得股民琢磨的,至少是很多人的思維盲區 。

外資視角,盯緊債務因素分析市場

在

【高盛會議研判行情要點與後市關鍵視窗】

https://weibo.com/ttarticle/p/show?id=2309405087826730680642

中,介紹了外資對於行情的理解模式,也有很多的思考,有一些已經在盤面體現了。近期橋水基金的達利歐有過補充分析,

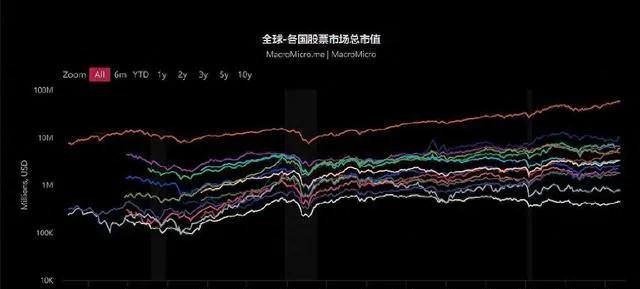

盡管中國經濟在過去十年的平均名義增長率達到兩位數,但股市回報率幾乎為零。目前股市(以MSCI中國指數為例)水平相比於新冠疫情爆發後的高點(2021年初)仍有50%左右的回撤

。2024年的GDP增長率如下:第一季度:同比增長5.3%;第二季度:同比增長4.7%;第三季度:同比增長4.6%;全年要到達5%,第四季度需要5.4%,資金提前計提了第四季度出更大的刺激措施。

達利歐說了一段話,形容中國市場,挺值得股民思考的,提供了新的角度。他說:「 我是名市場參與者,而我們現在看到的情況是,地方政府背負大量債務。他們(過去的)營運模式是透過出售土地和借款來籌集資金,但現在無法再這麽做了。 其實,之間我們的地產透支,以恒大為首的模式,就是一種上癮模式,不斷擴張,結果……

如今中央需要為這些省份提供資金,他們確實在這麽做。但同時,這些省份自身的貸款需要重組。我經歷過這些情況。在美國有四次,在全球範圍內有多次。

需要做兩件事:一是債務重組,這將沿這些路線進行;二是貨幣政策,利率需要低於名義增長率,實際利率也需要較低,且需要有一種抑制儲蓄的措施。

」

債務風險出清是資產價格築底的關鍵

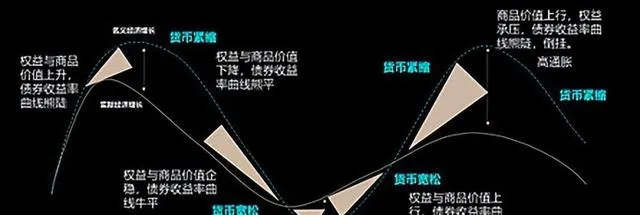

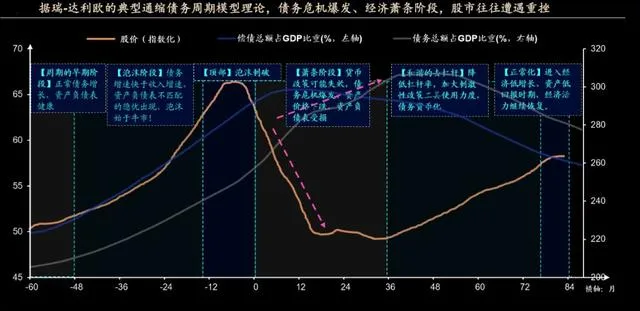

之所以,外資,外媒都關註債務因素,是因為從海外經驗角度來看,股市長時期、大級別下行往往與高杠桿債務問題強相關。

在前期寬松政策等因素推動的繁榮泡沫到頂峰之後,央行往往需要被迫提高利率,冷卻過熱的經濟,戳破泡沫,如果企業和居民部門杠桿率過高,這一過程通常伴隨著資產價格的崩潰,居民部門信心降低,國家陷入「資產負債表衰退」

。

在通縮性長債務周期的最後階段,可以初見經濟活力與資本形成的復蘇,但這一過程通常經歷5-10年才能達到之前的峰值。 牛市形成於泡沫之中,大級別底部的構築則成型於蕭條階段。資產價格的大級別拐點需要等到杠桿率顯著見頂回落。如果債務風險出清不充分,資產價格的底部可能還會再度突破,實際上,日本失落二十年期間,有過幾次50%+反彈 (具體可以參考 【熊市反彈經驗與股民進階的生存路徑】 https://weibo.com/ttarticle/p/show?id=2309405089638678397116 中的詳解),依然沒有走出熊市,就是源於這個因素。

如果股市下行的過程中,杠桿率尚未見頂回落,那麽所形成的底部可能會被突破,或再次出現深度探底,即債務風險的出清並不充分,以90年代的日本為例:當資產價格泡沫嚴重到一定程度,央行通常采用提高利率的方式削減泡沫。 資產價格崩潰,償債成本增速遠高於收入增速,爆發債務危機。私人部門不得不持續削減債務,首要目標由「利潤最大化」逐漸轉向「負債最小化」,以此修復受損的資產負債表,結果使得經濟陷入「資產負債表衰退」。所以,這個因素才是熊市走出關鍵,接下來對此做一個詳解。