從市場行情看,今日A股全天探底回升,滬指盤中一度跌破2700點。總體上個股跌多漲少,全市場超3600只個股下跌。滬深兩市今日成交額4793億,較上個交易日縮量454億,創年內第三量。截至收盤,滬指漲0.49%,深成指漲0.11%,創業板指跌0.11%。

訊息面上,今夜美聯儲是否降息將揭曉,從外界的預期看,不少機構認為降息無懸念,只是25BP還是50BP還存懸念。到底結果怎樣,超預期還是不及預期,台北時間淩晨2點將揭曉。

從A股自身來看,現在投資者比較迷茫,人氣低迷。而從機構的觀點看,隨著指數重心下移、強勢股的補跌等,認為轉機或變化的視窗隨時可能到來的觀點反而多了起來。

另外,在國內投資者」士氣低迷「的時候,不少外資巨頭卻發聲表達對中國資本市場具有信心。

01

強勢板塊補跌或是見底訊號

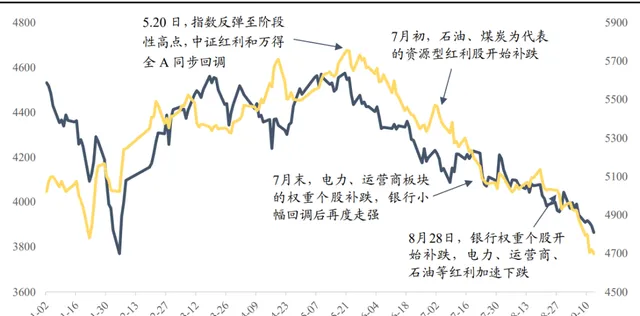

東吳證券陳剛、陳李領銜的策略團隊認為, 中證紅利自5月見頂回落,權重個股也在近期出現輪動補跌,強勢板塊的補跌或是市場見底的訊號。

5月以來,伴隨著大盤回呼,中證紅利指數同步走弱,但以銀行、公用事業、營運商、石油為代表的核心紅利資產卻不斷創下新高。自7月開始,紅利資產中最為堅挺的細分品種交易結構開始瓦解,權重個股開始補跌。

7月上旬,石油、煤炭等資源紅利股在資源品價格的拖累下回呼。

7月中下旬,政策預期驅動下,紅利資產進一步分化。7月22日LPR、OMO利率相繼調降,市場迎來新一輪政策博弈視窗,大消費等順周期板塊,新能源、醫藥等超跌成長方向出現反彈,而紅利資產則進一步分化:電力板塊的長江電力、中國核電,營運商板塊的中國移動先後在7月末見頂回落,而銀行則在小幅調整後續創新高

8月下旬以來,指數回落至底部區間,多只銀行權重個股開始補跌,電力營運商等穩定類紅利資產也呈現輪動調整的狀態。

8 月底核心紅利資產銀行權重個股開始補跌(單位:點)

數據來源:Wind,東吳證券研究所

東吳策略團隊表示,在市場調整的過程中,強勢板塊往往代表著交易邏輯最為順暢、情緒最為積極的方向,資金的抱團行為形成虹吸效應使得強勢板塊相對於全市場走出明顯超額。 強勢板塊的補跌表明趨勢交易的投資者進行獲利了結,這將拖累指數走弱,進一步推動市場情緒底的形成,也意味著市場底部的出現。

從基本面的視角來看,強勢板塊的補跌或意味著宏微觀定價因素發生邊際變化。 若宏微觀因子發生邊際變化,則這種脆弱共識性的交易結構將會瓦解,資金進行高切低,表現為強勢板塊的補跌,而低位的板塊開始出現反彈。

回顧2018年以來底部區間,強勢板塊的補跌拖累指數進行「最後一跌」往往是市場見底的訊號。

2018年底,貨幣政策轉向、流動性環境改善,高層積極表態呵護、市場風險偏好快速修復,但在前期相對強勢的醫藥、白酒等板塊的補跌拖累下,指數短暫反彈便再度走弱,於2019年1月初見底。

2018年底部,醫藥、白酒等強勢板塊補跌拖累指 數探底(單位:標準化點)

數據來源:Wind,東吳證券研究所

2022年初,市場持續回呼,漲價邏輯驅動的煤炭、受益於融資松綁等政策改善的地產板塊逆勢走強。4月末,煤炭、地產的補跌使得指數加速觸底

2022年末,白酒板塊中貴州茅台等權重個股在10月初開始補跌,同期指數見底。2022年10月10日-31日的16個交易日中,貴州茅台累計下跌27.9%,上證指數也於10月31日回落至2885的階段性低點。

2024年初,2023年全年較為強勢的小微盤風格在2024年初由於流動性等結構性因素快速補跌,指數也在2月5日見底。

02

支撐訊號增多 轉機或將到來

華泰策略王以也表示, 節前上證指數達階段性新低,但接近支撐位的訊號增多:

8月社融、通脹數據顯示實體部門內生需求仍待修復,但投資者對該利空資訊反應鈍化表明市場或已處於底部區間;

強勢資產(紅利行業)補跌程度或也是市場底部的觀察指標之一,目前浮籌出清或接近尾聲,股債性價比回落至去年底部水平或指示紅利資產投資性價比有所回升;

除此之外,融資平倉壓力或接近尾聲,估值分化系數也回落至2018年水平,但從資金面底部特征來看,近1M產業資本凈增持額仍未轉正,相比歷次大底構築或仍稍有欠缺。

民生證券以牟一淩為首的策略團隊表示, 轉機或已到來。 過去2個月,實物資產面對了系統性的逆風,其中包括了:國內房地產需求的進一步下滑,財政的階段性收縮以及更重要的海外的衰退預期。當下,壓制性的因素正在漸漸褪去,房地產投資正在更低的平台震蕩,財政支出有了邊際改善的跡象,而更重要的是持續強勁的出口與海外降息的臨近讓以大宗商品為代表的實物資產正在積聚反彈的力量。

申萬宏源策略王勝等則表示, 市場來到了可能變化的視窗。 短期A股面臨的環境是基本面偏弱+政策預期模糊,這是短期市場持續走弱的背景。海外寬松,人民幣顯著升值,為市場提供一個重新評估國內貨幣政策導向的視窗。 政策漸進調整始終存在,否定調整,只是基於過去的政策表述和執行情況做外推,本身就是一種過度悲觀。 9-10月國內寬松預期演繹,是重要交易線索。 寬貨幣發酵空間延續,反彈延續;寬貨幣振幅和後續空間如果受限,反彈結束,同時中期風險擔憂可能卷土重來,市場可能面臨顯著調整壓力。國內不提前寬松,不夠成證偽,目前仍可以等待反彈。但海外寬松後國內不跟進,或者國內寬松兌現後,寬松預期未延續,則構成證偽。

9月14日出版的第18期雜誌中,我刊專欄作者陳亮表示, 雖然短期指數在空間上可能還有一段探底行情,但預期市場在今年年尾這段時間或將進入到大底部反復震蕩的構築過程當中。

03

外資信心滿滿

近期,全球投資機構陸續發行中國股票基金, 抄底A股並看好中國股票的長期投資價值。

例如,英國資產管理巨頭M&G投資公司宣布推出中國股票基金,看好中國是「全球最具吸重力的長期股票投資市場之一」。

瑞銀全球金融市場部中國主管房東明則表示,A股市場正向著「以投資者為本」進行結構轉型,並將持續深化改革開放,大力推動中長期資金入市。正如新「國九條」中所強調的,A股市場已具備更高的戰略重要性,長遠來看,更加完善有效的二級市場亦能使創新型公司從中受益,將新質生產力培育壯大。

「海外投資者對中國股票的看法一直在變化,從去年四季度到今年,經歷了從低配到略微低配的調整,近期又因市場波動而有少量賣出。」貝萊德中國區負責人、貝萊德基金董事長範華表示。

在她看來,不同國家處於不同的經濟發展周期,投資者可以透過選擇不同周期的資產來實作風險分散。中國資產與海外股票及債券相比,具備良好的分散化效果,為國際資金提供了有效的風險分散和收益增厚機會。範華認為,隨著中國市場的積極訊號增加,如招聘廣告數量、電商同比增長的改善,以及監管政策的持續最佳化,越來越多的投資者願意加倉中國資產。

路博邁基金指出,中國經濟的韌性和長期向好的趨勢,以及政府采取的擴大內需和改善預期的政策措施,仍具備吸引長期投資者的潛力。「投資中國是戰略決策,我們對中國市場充滿信心。」路博邁基金直言。即便是目前A股市場相對低迷,該機構仍然以發起式形式募整合立了兩只股票型基金產品。