投資教父格雷厄姆說過:牛市,是普通投資者虧損的主要原因。這句話相信很多新老股民都在國慶日前後有了充分的體驗。

「投資有分險,選擇需謹慎」從而就不是一句簡單的口號,而是凝結了無數投資者的心血經驗之談。當波動出現時,收益與風險往往就在一念之差、一線之隔,而恰恰市場先生的不可預測性是一直都存在的。

這也是為什麽大多數人在歷經震蕩之後,最終都會把視角放到寬基指數的長期投資上 ——原因無他,透過更多行業的覆蓋、更分散的配置確實可以較大程度上提高賬戶的抗風險能力、同時也能分享指數標的整體上漲的紅利。

【 01 何為寬基指數?】

整體來說,「指數」這個大家族具有很多成員,按照資產類別可大致分為股票指數、債券指數和商品指數。

而股票指數又可進一步細分為寬基指數、主題指數、行業指數、風格和策略指數等,寬基指數就是這其中最為重要的類別之一。

寬基指數中的「寬」,意思是指數成份股的選樣空間一般較「寬」。它不像行業或主題指數等限定於投資單一的行業或主題,而是 透過廣泛、分散的選樣較為均衡地配置各行各業,通常具有較強的市場代表性、或能表征 某一板塊的整體走勢。

目前A股市場中的滬深300、中證500、中證1000、以及最新釋出的中證A500指數等,都是大家比較熟知的寬基指數。它們分別對大盤股、中盤股和小盤股具有較好的表征作用,其中, 中證A 500 更是對大、中、小盤股都均衡覆蓋,對整體A股市場具有較強的表征作用。

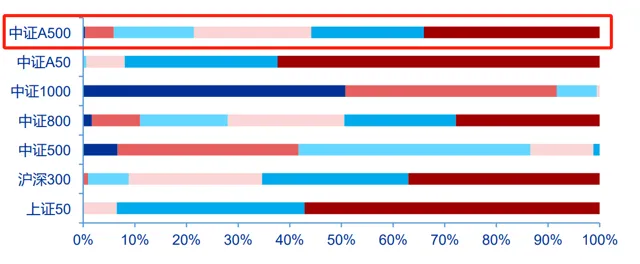

圖:與其他寬基指數對比,A500成份股自由流通市值分布更均衡

站在當下階段,多數投資者已經開始 從進攻思維轉向防禦思維 ,中證A500、滬深300等大盤寬基指數也正被納入越來越多人的底倉選擇、充當 「壓艙石」與「穩定器」 的角色。

【0 2 寬基指數適合什麽樣的投資者?】

嚴格意義上來說,其實大盤寬基指數適合所有類別的投資者。因為不管是行情上行或是震蕩,投資者都需要一只波動有限、回撤可控的寬基指數基金來擔任「底倉」的角色,對賬戶整體起到一定的「維穩」作用。

尤其是當市場不明朗、充滿「不安全」因素時,堅持定投寬基指數基金,不僅能夠充分地攤低投資成本,還可以把握長期行情整體向上的確定性。

所以比起寬基指數基金到底適不適合自己,大部份投資者更應該明確的是自己的投資目標:

如果您 害怕風險,但又 希望在下一輪行情到來時能夠 及時享受到 市場的整體收益 ,那麽投資寬基指數會是一個不錯的選擇。

寬基指數的最大特點就是覆蓋行業較多、配置相對均勻,所以受到單一行業的影響較小、抗風險能力相對較強。因此,在「震蕩市」行情中,比起波動劇烈的單一行業或個股,寬基指數基金更容易讓人「拿得住」;而只有做到長期紀律化投資,才更有可能「摘」到時間的玫瑰。

如果您無 懼權益市場風險,但是在個股與行業選擇上存在糾結 與 困難 ,投資寬基指數也不失為配置權益資產的有效工具。

回顧節前A股那輪由政策面、情緒面驅動下的「快牛」行情,有多少底部區域想要入場、但不知如何選擇個股或行業的朋友最後只能「望洋興嘆」?與其在糾結與猶豫中錯失良機,不如選擇較為全面、穩妥的寬基指數基金使自己始終「保持在場」。

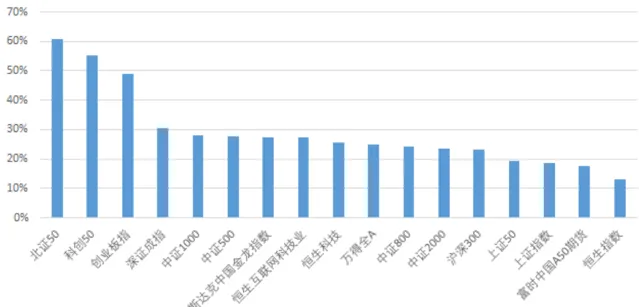

圖:9月24日至10月9日主要寬基漲跌幅

數據來源:Wind,註:過往數據不代表未來,不作為指數推薦。

畢竟,對於缺乏專業能力和投資經驗的普通投資者來說,想要在每輪行情到來時收獲理想的收益,的確存在很大挑戰。當個股選擇存在風險、行業主線又不明朗的情況下,配置寬基指數基金雖然可能會錯過單一行業或個股的「暴漲」,但是卻可以在分散風險、省心省力的同時,分享市場整體增長的紅利。

【 0 3 目前環境下,哪類寬基指數更適合當下布局? 】

目前A股市場較具代表性的寬基指數有7只,分別是上證50、滬深300、中證500、中證1000、創業板指、科創50和新指數中證A500。

其中,上證50選取的是滬市規模最大的50只股票、滬深300是滬深兩市最大的300只股票、中證500是滬深兩市規模排名第301-800的股票、中證1000選的是滬深兩市規模排名第801-1800的股票;創業板指則是選取創業板市場最大的100只股票,科創50是科創板市場最大的50只股票。

而最新釋出的 中證A500( CSI. 000510) 則充滿了特殊之處 :不僅從確立到發行主打一個「二倍速」、釋出之前就已經有十只A500ETF「搶跑」發行,而且在編制方案上也與其他寬基指數有很大不同。

如果要簡單概括的話,上證50代表的是「滬市龍頭」、滬深300代表的是「大盤核心資產」、中證500是「潛力股」、中證1000是「小盤新興」、雙創指數則是聚焦科技與成長—— 對比這些傳統寬基指數,A 500 的編制規則要更為全面與合理 :

引入E SG 、互聯互通等篩選要素 ,不僅更能滿足中長期投資者追求穩健收益的需求,還能透過接軌國際篩選標準、為海外資金進入A股提供更具代表性的標的。

納入行業均衡分布的考量, 將部份不滿足滬深 300或中證500上 市要求的新興行業龍頭股納入其中,彌補了傳統寬基指數純市值排序的局限性。 不僅提高了對新興行業的覆蓋率,還確保了對一級、二級、三級行業龍頭的代表性。

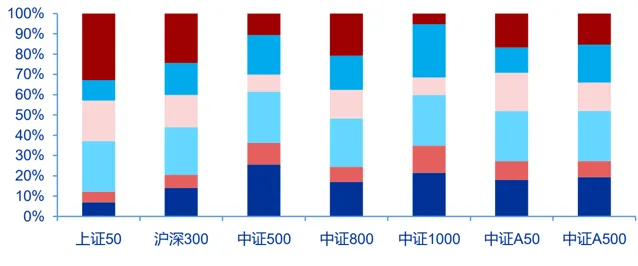

圖:主要寬基指數大類風格占比,中證A500更均衡

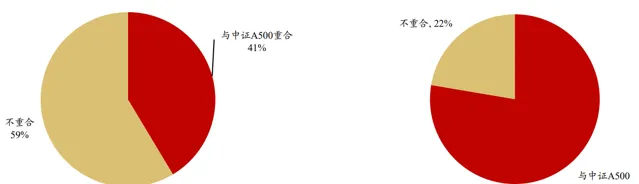

圖:滬深300(左)、中證500(右)與A500成分股重合度

行業覆蓋度更廣,高質素與高成長並列,具備更突出的全市場代表性。 對比滬深300,中證A500低配了金融行業,高配工業、原材料等中國制造業,更接近全部A股的行業分布情況。同時對比中證500,A500則高配了白酒等主要消費板塊的龍頭,在滬深300與中證500之間取得平衡。

圖:A500、滬深300、中證500主要行業分布數量

「新國九條」之後,市場開始關註公司治理、股東回報,將其視為成長性之外,最重要的基本面因素。 A股「審美」隨之改變,能夠提供更穩定回報的龍頭企業或能獲得 較 多青睞, 「吸引長期資金入市」的要求也將 利好資金容量更大的中大盤指數。

對於長期資金而言,中證A500或能成為對A股更具代表性、容量更大的優秀可選寬基指數。

【 A500指數ETF :適合 中長期 配置 的投資工具 】

總結來說,中證A500指數相比於滬深300、中證500等指數僅按照市值篩選股票的特點,納入了行業分布、ESG的考慮,在行業分布上更均衡、更廣,對A股的市值覆蓋度更高,對全市場股票的代表性或將更強。

招商中證 A500ETF基金(基金程式碼:560610,場內簡稱 : A500 指數 ETF )於 10月15日上市 , 基金管理費率 0.15% + 托管費率0.05% , 為普通ETF相應費率0.5%+0.1%檔位的三分之一,費用低廉。

從 分紅設計 來看,A500指數ETF 每季度 最後一個交易日將對基金相對標的指數的超額收益率進行評價,當ETF相對標的指數的超額收益大於0.01%時,基金將進行收益分配,且 收益分配的比例不低於超額收益率的80% , 助力 投資者 從容面對市場短期波動。

10月15日,A500指數ETF上市當日,發行方招商基金宣布 自購5000萬元 並承諾至少持有 1年 ,「真金白銀」支持A股高質素未來,彰顯了對中國資本市場長期健康穩定發展的信心。

據了解,10月17日,A500指數ETF磁碟機中 成交額達7 .50 億元, 在上交所 同類成交額中排名第一 ,高達 3 2.79% 的換手率 同樣名列前茅,今日早盤成交額4.43億元依然領跑滬市同類。(數據來源:Wind)

華創證券指出,當前市場環境下,預計被動資金仍為貢獻增量資金的關鍵力量; ETF 基金費率低廉、透明度高、投資難度較低,有望成為投資者資產配置的重要工具。

如果有朋友想從中證A500指數中挖掘機會,不妨借道A500指數ETF進行布局,或不失為一個優良選擇。

中證A500指數由中證指數有限公司編制和釋出。指數編制方將采取一切必要措施以確保指數的準確性,但不對此作任何保證,亦不因指數的任何錯誤對任何人負責。指數運作時間較短,不能反映市場發展的所有階段。

風險提示:基金有風險,投資須謹慎。本資料僅作為宣傳用品,不作為任何法律檔。基金業績具有波動的風險,過往業績並不預示其未來表現,亦不構成投資收益的保證或投資建議。基金管理人管理的其他基金的業績並不構成本基金業績表現的保證。請在投資前認真閱讀【基金合約】和【招募說明書】等基金法律檔,全面認識基金產品的風險收益特征,在了解產品情況及聽取銷售機構適當性意見的基礎上,根據自身的風險承受能力、投資期限和投資目標,對基金投資作出獨立決策,選擇合適的基金產品。基金產品由招商基金發行與管理,代銷機構不承擔產品的投資、兌付和風險管理責任。本產品的特定風險詳見公司官網https://www.cmfchina.com公告欄基金【招募說明書】風險揭示部份。