文 | 海豚投研

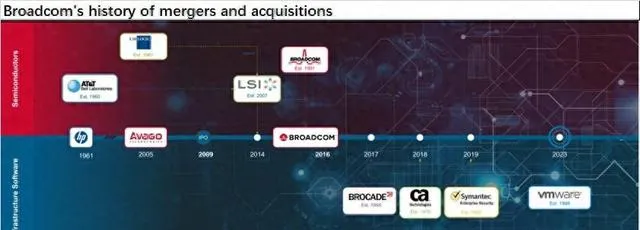

在美國科技龍頭中,博通一直是很 「特殊」 的存在。蘋果、輝達、AMD 等都是自研技術,透過內生增長的方式發展壯大。而博通卻是個 「怪胎」,一路 「買買買」,甚至做到了小魚吃大蝦,一路把自己從小透明晉級成了目前 8000 億美金的公司。

公司現在業務中所有的核心業務能力都是買過來的 ,包括網絡業務、無線業務、ASIC 和軟件業務等。很多公司收購新業務後,經營不善,成為累贅,而博通不同的是,經營面改善明顯,並不斷壯大。這點上阿裏可能是一個非常典型的反面案例,而且從這個程度上,騰訊的投資都沒有它來的高效。

$博通.US 的多次收購都拉上頂級私募,從經營面和財務面來分析收購的可行性,博通也成了一個優秀公司的上市平台 。

博通的收購往往具有明顯的特點:

1)收購物件的業務面 :具有領先的技術或者市場份額,是 某領域的龍頭企業 ;

2)收購物件的經營面 : 經營效率不高 ,尤其是過高的費用直接影響了公司最終的利潤;

3)收購資金來源 :自有資金及股票配合財團借款,透過 杠桿收購 ;

4)收購後的經營 : 保留核心業務,剝離出售其余部份業務 。透過經營整合,將公司整體的 經營費用率降低 ,進而提升利潤及 EBITDA。出售部份業務,能減少虧損的同時,也能償還部份借款。

當前公司對 VMware 的收購,也將是每一次收購案的縮影。收購並表後,公司當前的整體經營費用率已經開始下降,公司毛利率也有望重新回到 70%。

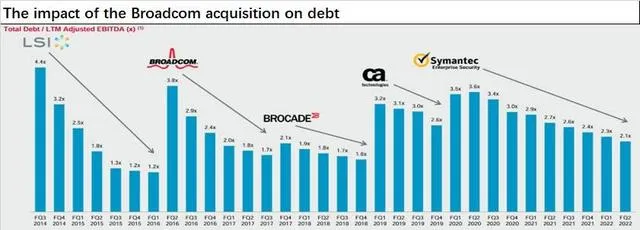

因此,博通的發展,更是一部極致的 「收購兼並」 史。就像是投資的視角, 公司也把 EBITDA 作為公司經營的核心目標之一 。總負債/調整後 EBITDA 的比值,本身也是投資公司衡量公司償債能力的一項指標。從歷史來看,公司每次收購並表都發生在該比值下降至 2 倍附近的時候。 從 VMware 並表來看,相關比值再次走高至 4 倍以上,博通當前又將重心放在業務整合方面。而隨著相關比值下降至 2 倍左右時,公司可能又將開啟新一輪的收購 。

由於博通不同於傳統科技公司,公司發展的核心邏輯在於外延並購,因此海豚君在本篇中主要圍繞公司的收購策略展開。而在下篇中,海豚君將主要研究公司業務情況及投資價值。

海豚君對博通 Broadcom (AVGO.O) 的具體分析,詳見下文:

一、博通:並購之王

不同於其他公司的內生發展,博通的發展主要來自於外延並購。透過並購整合,博通從惠普公司的半導體部門起家,而今已經成為橫跨硬件和軟件的科技巨頭。

從 Agilent(從惠普分拆上市)獨立出來後,KKR 及銀湖資本將公司更名為安華高(Avago),並在 3 年後開始了第一次收購英飛淩的 BAW 業務。此後一發而不可收拾,公司陸續收購了 Cyoptics、LSI 以及博通。在 10 年左右的時間內, 安華高從一個半導體事業部成為全球前五大半導體公司 。公司的節奏,基本上維持在 2 年左右收購一家。原本公司還打算在 2017 年繼續收購高通,但最後被美國政府給叫停而結束。

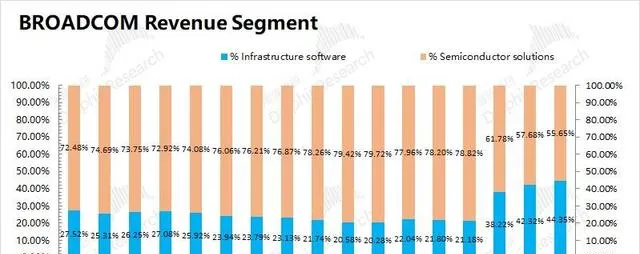

由於博通本身已經成為全球半導體行業的龍頭企業,而在 收購高通的遇阻後,公司的收購方向開始了調整,轉向軟件業務 。隨後,公司陸續收購了 CA Technologies、Symantec,公司的軟件業務也有 2 成的占比。 而隨著對 VMware 的並表,公司軟件業務的收入規模快趕上硬件端 。

在一系列的並購之後,公司已經從單一的半導體硬件公司轉變成 兼具軟件及硬件能力的科技巨頭 。

當前,博通的業務主要分為 半導體解決方案和基礎設施軟件兩大類 。 隨著 VMware 的收購並表,公司軟件業務的占比提升明顯,已經快接近 1:1 。

隨著公司的兼並擴張, 公司當前的各業務能力基本都來自於收購 。從公司兩大類業務具體來看,其中包括很多細分領域:

1)半導體解決方案 :硬件端仍然是公司最大的收入來源,占比仍在 50% 以上;

①網絡業務(30%): 主要產品有乙太網路交換芯片、路由芯片、ASIC 客製化芯片等,業務能力主要來自於此前對 Broadcom 和 LSI 的收購;

②寬頻業務(6%) :主要產品有機頂盒 SoC,閘道器等,業務能力主要來自於此前對 Broadcom 的收購;

③無線業務(13%) :主要產品有 RF 射頻模組及濾波器、WiFi 及藍芽 SoC 等,業務能力主要來自於此前對 英飛淩 相關業務及 Javelin Semiconductor 等的收購及整合;

④儲存/伺服器業務(7%) :主要產品有 SAS 和 RAID 控制器、PCIe 交換機等,業務能力主要來自於 LSI 的業務收購及整合;

⑤工業及其他(2%): 主要產品有光耦合器、工業級光纖等,業務能力主要來自於 Nemicon、CyOptics 等。

2)基礎設施軟件(42%) :從 2017 年開始,公司開始跨入軟件業務。透過對 CA、Symantec 和 VMware 的收購,公司軟件業務占比持續提升。當前公司軟件業務的主要產品有主機軟件、分布式軟件、網絡安全解決方案等。

二、Avago 過往的收購整合

對於 Avago 過往的發展,主要可以分為三個階段:Avago 獨立營運、並購 LSI 和收購 Broadcom。這三個階段,對於博通日後的發展,都有著重要作用。

綜合來看,博通的收購整合都有著明顯的特點: ①目標公司具有領先的技術優勢或市場份額;②透過杠桿資金收購;③保留並行展核心業務;④經營整合,減少費用,提升利潤率;⑤剝離變現部份資產,來償還借款 。

2.1 Avago 的成立

Avago,一開始來自於 Agilent(從惠普獨立分拆上市)。由於 Agilent 當時的主要業務是 T&M(為通訊網絡等提供測試、解決方案)和 LS&CA(生命科學相關業務),其余部份的半導體業務占比較小,並且受行業周期影響較大。公司相對更側重於前者的發展,也就有了處置剝離半導體業務的想法。

此時,KKR 和銀湖資本決定以 26.6 億美元的價格對 Agilent 的半導體業務進行收購,隨後進行更名為 Avago。

從經營面和資金面來看:

1)經營面: Avago 側重濾波器、射頻等高毛利&高增長的優勢產品,並將部份其他業務進行出售。公司將總部遷移到新加坡,從而享受 5% 左右的優惠稅率。此外,公司還將部份 IT 中後台業務外包至印度。

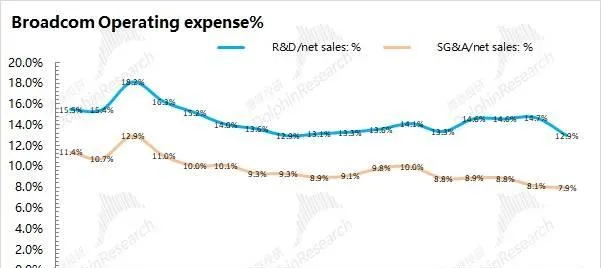

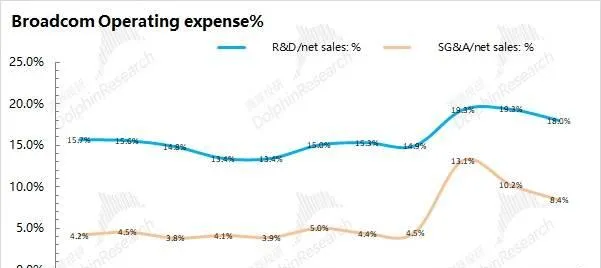

透過這一系列的操作,公司不僅保留了核心優勢業務並實作增長, 還將公司的研發費用率從 16% 左右下降至 14% 左右;銷售及管理費用率也從 11% 下降至 8% 附近 。在此期間內, 公司年度營收增長了 8 億美元,但兩項費用合計無明顯增長 。

2)資金面 :整個交易的資金需要 27.75 億美元,其中包括 26.6 億美元的標的對價以及營運、交易等相關費用。KKR 和銀湖資本最後提供的資金中,有一半來自於高息借債,大約有 14 億美元。

隨後在 Arvgo 當時六大業務中,在一年內直接把 PMC-Sierra、Imaging Solutions 等非核心業務拆分賣出,所得的 7 億美元,直接償還了一半的債務 。

其余的負債部份, Avago 在 2009 年實作上市,當年估值就達到了 40 億美元,和 4 年前的收購相比上漲近 50% 。透過公司在經營面的改善,股價開始走高,股東實作債務清償和收益。

2.2 收購 LSI

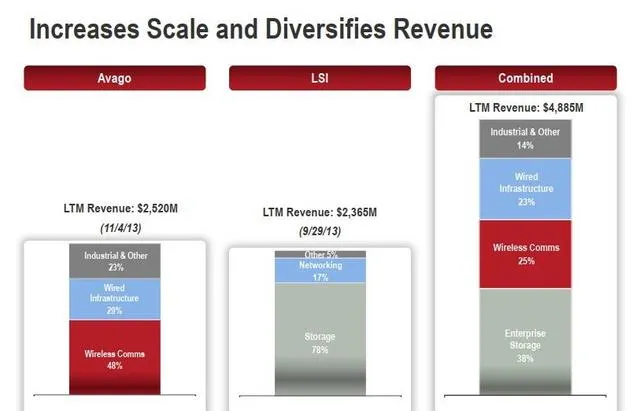

從 Avago 獨立開始,公司憑借射頻濾波器等無線業務逐漸成為半導體行業的 「小龍頭」。尤其是在濾波器市場,公司市占率領先明顯。搭乘 4G 智能機的東風,公司憑借業務自身發展,市值從 40 億成長至 100 多億。而在公司業務穩定發展的同時,Avago 將目光投向於 LSI 的 HDD 和 SSD 儲存領域。

彼時的 LSI,並不是一個小公司,整體營收規模和 Avago 相近。以 2013 年為例, Avago 的全年營收 25 億美元左右,而 LSI 的營收也達到了 20 億美元以上 。

雖然市場上對公司的收購有所疑慮,但 Avago 相信,「能幫助 LSI 降低費用率,提升盈利能力」。當時 Avago 的研發和行銷管理費用率合計已經下降至 21%,而 LSI 竟然高達 39%。

1)經營面: LSI 中 78% 的收入來自於儲存業務,並且和 Avago 原有業務不重合,也幾乎沒有協同。對它的收購,主要是從優質資產以及財務整合角度出發。LSI 的儲存業務主要分為 HDD 和 SSD。Avago 在完成收購後,同樣 保留核心 HDD 業務,剝離出售部份其余業務 。 公司分別出售了 SSD 業務和 Axxia 業務,減少經營虧損的同時,也能提前償還部份債務 。

此外,公司將 LSI 的研發及銷售等方面與原來 Avago 進行整合,從而顯著地降低了公司經營費用端的開支 。

在完成收購後,研發費用率和銷售及管理費用率合計曾達到 30% 左右,而透過公司費用端的縮減和整合,兩項費用率重新回到 25% 以下。 至 2015 年末,公司的營收和利潤都更上一層樓,實作了翻倍增長 。

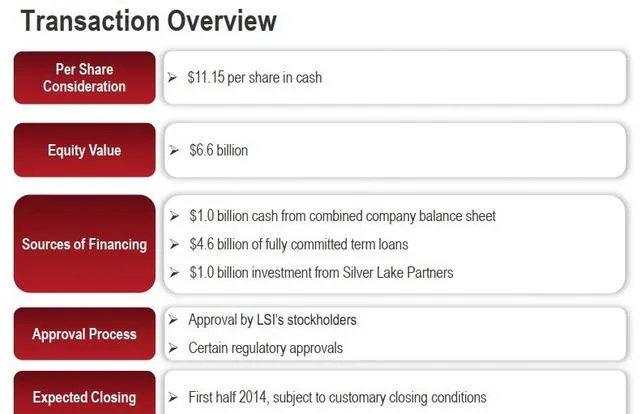

2)資金面 :和此前相似, 公司的資金仍主要來自於借款 。對於本次收購 LSI 的對價 66 億美元,其中 46 億來自於銀行借款,10 億來自於合並後的公司,還有 10 億來自於銀湖資本。同樣在收購完成的一年內, 公司陸續出售了非核心的 SSD 業務和 Axxia 業務,分別帶來了 4.5 億美元和 6.5 億美元的資金,從而償還了部份的銀行借款,降低了公司的利息費用 。透過一年的分拆整合,Avago 的股價再次翻倍,超過了 400 億美元。

2.3 並購 Broadcom

在完成 LSI 的收購後,Avago 已經成為全球前十大半導體公司。但明顯還不滿足於此,在不到兩年的時間內,公司又將目標轉向了 Broadcom。此時的 Broadcom 已經是全球半導體公司的 Top 5,Avago 的收購無疑是 「蛇吞象」。

和 LSI 的情況類似,彼時的 Broadcom 和 Avago 的業務相關度也不高。唯一相關的無線業務,收入也僅占 Broadcom 的 1/5。在收購前 Avago 的年收入大約在 66 億美元,而 Broadcom 的年收入已經達到 85 億美元。 然而憑借經營效率的區別,Avago 的經營利潤反而高於 Broadcom。2025 年一季度,Avago 的經營利潤率達到了 38%,而 Broadcom 僅為 24%。

1)經營面 :在收購 Broadcom 後, 公司進一步拓展了有線基礎設施及無線通訊業務,這兩也成為新公司的核心業績來源 。在保留核心業務的同時, 剝離出售 「不賺錢」 的 IoT 業務 ,減少了公司的利息成本。

此外公司繼續整合研發及銷售等相關資源,將剛收購時近 30% 的費用率,透過 1-2 年時間下降至 20% 附近,收入和利潤都有明顯的提升。

2)資金面 :隨著 Avago 的收購體量越來越大,本次對 Broadcom 的收購對價達到了 370 億美元。在資金安排上,公司以 「現金 + 股份」 的方式進行,包括 170 億現金和 140 億的股份對價。其中 170 億現金,主要 90 億的新債和 80 億的賬面現金構成。

而公司隨後剝離出售的 IoT 業務,得到 5.5 億美元,也能償還其中的部份債務。隨著公司的業務整合,不到 2 年的時間,公司季度凈利潤從 4 億美元提升至 6 億美元。公司股價也再次翻倍,達到了 800 億美元以上。

三、當前對 VMware 的收購及博通的目標

隨著對 Broadcom 收購的完成,公司又開始物色起了新方向。這時的博通已經穩居全球半導體行業的前五,但公司想再來一次大的收購。2017 年時候公司提出收購高通,整個體量仍舊比自身更大的一個公司。然而這次重磅並購,最終被美國政府叫停而結束。

在收購碰壁後,博通重新思考開始調整方向,停止了半導體領域的擴張步伐,轉向軟件領域。 隨後陸續收購了 CA、Symantec 等公司,公司軟件業務收入提升至兩成。

在近兩年內,公司又收購並表了另一家軟件領域的上市公司——VMware。公司以 610 億美元的價格 對 VMware 進行收購 ,並且承擔 80 億的債務。大體量的收購,給公司帶來營收增長的同時,也再次給公司帶來壓力。

3.1 對於本次 VMware 的並購

1)經營面 :隨著收購並表,公司的相關費用率再次明顯提升。公司 R&D% 和 SG&A% 合計從 20% 附近增長至 32%。根據過往的統籌共用處理,海豚君認為公司的這兩項費用率也有望迎來下降,預期合計費用率也將再次降到 25% 以下。隨著整合的進行,公司的利潤端也有望得到明顯回升。

2)資金面 :本次交易的 610 億美元,主要以 「現金 + 股票」 的方式。原來 VMware 的股東可以選擇以 142.5 美元/股的價格或者等額的博通股票進行交易。而同時,博通也和銀行財團準備了 320 億美元的新借款準備。

對於收購的情況,博通公司透過總負債/LTM 調整後的 EBITDA 的倍數來衡量公司的還債能力。從公司歷史收購情況看,每次公司進行大型收購後,相關比值將會明顯升高。而隨著剝離出售及業務整合,公司償還部份借款和利潤提升,進而又提升了公司的償還能力 。隨著公司總負債/LTM 調整後的 EBITDA 相關比值降到 2 倍左右時,公司又開始了新一輪的收購並表。

3.2 博通的願景及目標

隨著近些年陸續收購 CA、Symantec 和 VMware 等軟件公司的收購,公司的毛利率穩步提升。主要是由於軟件業務的毛利率整體高於原來的半導體業務,公司毛利率從 50% 附近提升至 60% 以上。

當前受 VMware 收購整合的影響,毛利率短期內有所回落。由於 VMware 本身毛利率達到 80% 以上,隨著整合的進行, 博通公司整體毛利率有望重新回到 70% 上方 。結合公司對經營費用端的縮減, 公司的經營利潤率有望重回 40% 以上 。

除了收入以外,公司在經營端還設定了 EBITDA% 的目標,這也符合公司以 「杠桿收購發展」 的策略方向。調整了非現金性支出的利潤 EBITDA,更像是一個粗略的公司現金性利潤,它能反映公司經營效率管理能力的同時,也能衡量公司的償債能力。而公司對 EBITDA% 的目標一直設定在 60% 以上,保證自己在一次次並購後一方面仍然是高毛利的業務,另外一方面有債務償付能力。

隨著 VMware 的並表,公司總負債/LTM 調整後 EBITDA 的比值提升至 4.4。而隨著經營面的改善,調整後 EBITDA 提升的同時,公司總負債也有所下滑,相關比值逐漸下滑至 3.5。而 3.5 對於公司歷史來看,仍處於相對較高的位置。

因此,海豚君認為當前公司暫且先不會進行下一步的收購,而重心在於對 VMware 的整合。而當相關比值再次下降至 2 倍附近時,公司可能又將開始尋找新的並購機會 。