富凱摘要 : 先導電科與光智科技同屬一個實際控制人,收購計劃將助光智科技實作戰略轉型。

作者|川扇假

目前,市值不到40億元的光智科技正策劃一場「以小博大」的並購大計,即將一家估值高達200億元的「行業新星」納入自己的資本版圖。

兩家企業雖然業務範疇和規模體量截然不同,但它們卻有著相同的實際控制人,這無疑為並購的順利進行提供了極大的便利。

全盤收購先導電科

光智科技主營光電材料與高效能鋁合金材料領域,業務範圍廣泛,面對市場成熟度高、技術門檻較低帶來的關註度挑戰,光智科技正在積極選擇新的轉型方向。

9月30日,正值資本市場整體投資情緒逐漸升溫之際,光智科技宣布因籌劃重大資產重組而暫時停牌,這一訊息迅速吸引了市場的廣泛關註。據光智科技公布的資訊顯示,此次停牌是為了準備透過股份發行和現金支付,全面收購先導電科的股份。

先導電科在泛半導體領域獨樹一幟,憑借其自主可控的核心稀缺原材料供應鏈,以及濺射靶材、蒸鍍材料等產品的廣泛套用,已經贏得了業界的廣泛認可。該公司不僅專註於先進PVD濺射靶材和蒸鍍材料的研發、生產和銷售,還涉足高純稀散金屬及化合物的回收、提純、制備與銷售,整體實力較為強大。

從公開資料可以明顯看出,先導電科的業績表現十分亮眼。 2022年和2023年,公司營收分別達到21.87億元和28.83億元,凈利潤也分別達到了4.66億元和4.11億元。今年上半年,先導電科更是實作了15.86億元的營收和2.61億元的凈利潤,資產總額攀升至153.30億元。

光智科技的收購計劃離不開資本的支持,公司計劃透過向55名股東發行股份及支付現金,全面收購先導電科的股份。同時,為了支付現金對價、支持專案建設,以及補充流動資金或償還債務,光智科技還計劃籌集配套資金。交易完成後,光智科技的控股股東將變更為先導稀材,但實際控制人仍為朱世會。

值得註意的是,先導電科作為一家估值超過200億元的「獨角獸」企業,與光智科技同屬朱世會的實際控制。此次收購不僅讓朱世會旗下優質資產註入上市公司, 還因先導電科的估值遠超光智科技市值,使得光智科技需發行大量股份並支付現金來完成收購,收購的高負債特點顯而易見。

盡管如此,並購訊息已引發股票價格波動。光智科技透過停牌應對交易復雜性並穩定市場情緒,但先導電科的業績表現過於亮眼,投資者對公司未來仍充滿信心,光智科技復牌後股價上漲20%。

業績波動下的戰略抉擇

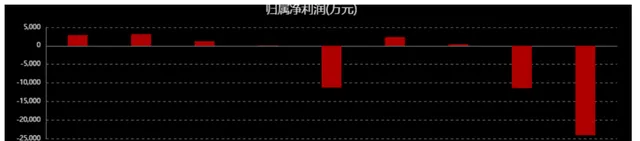

近年來,光智科技的業績呈現出一種動蕩不安的趨勢。2022年、2023年及2024年上半年,光智科技均出現凈利潤虧損, 歸屬凈利潤分別為-1.14億元、-2.41億元和-3541.12萬元,這一連串的虧損數碼揭示了公司所面臨的巨大盈利壓力。

盡管盈利狀況令人擔憂,但光智科技的營業收入卻逐年提升,特別是在2024年上半年,公司的營業收入飆升至5.72億元,同比增長19.42%。然而,這也進一步顯示出光智科技存在增收不增利、經營成本上升等問題。

在資產負債方面,光智科技資產負債率較高,這無疑加劇了公司的財務風險。不過,值得註意的是, 近年來公司的資產負債率已呈現出增速放緩趨勢,2023年公司的資產負債率為98.07%。

因此,為了全面提振公司整體業績,光智科技近日宣布了一項重大戰略決策:擬全面收購先導電科100%的股份。

透過收購先導電科,光智科技將能夠整合雙方的優質資源,實作資源的共享和優勢互補。這將有助於提升公司的整體營運效率,進一步增強公司在市場上的競爭實力。

先導電科作為一家專註於濺射靶材和蒸發材料研發與制造的企業,其產品在新型顯示、光伏、半導體等多個前沿領域均有廣泛套用。收購先導電科後,光智科技將能夠借助其技術優勢和市場渠道,進一步拓寬自己的業務領域,實作業務的多元化發展,從而增加公司的收入來源和盈利點。

先導電科近年來業績穩健,盈利能力較強。收購後,其出色的盈利能力將能夠顯著提升光智科技的整體盈利水平,有助於改善公司的財務狀況,增強公司的資金實力。這也是市場對於光智科技看好,以及光智科技股價上升的最根本原因。

光智科技擬收購先導電科的舉措被視為一次重要的戰略轉型,透過資源的整合和業務的拓展,光智科技有望提振公司整體業績,實作更廣闊的發展前景。當然,收購過程中也可能面臨一定的挑戰和風險,如整合難度、市場變化等。

免責聲明

富凱財經所釋出的資訊均不構成投資建議,據此投資風險自擔

本文由富凱財經原創,轉載聯系後台,侵權必究!