中国网财经5月15日讯(记者 刘小菲)近期,蓝思科技发布了2024年一季报。报告期内,公司实现营业收入154.98亿元,同比增长57.52%;实现净利润3.09亿元,同比增长379.02%;经营活动产生的现金流量净额20.3亿元,同比下滑35.57%。

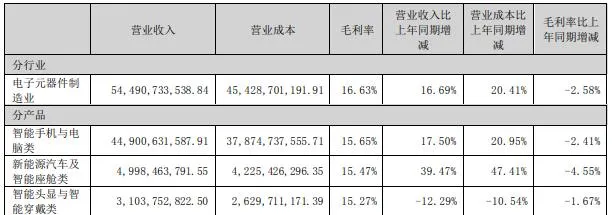

一季度,蓝思科技的毛利率为12.52%,同比下滑3.43个百分点。2023年,蓝思科技的毛利率为16.63%,同比下滑2.58个百分点,创出上市以来新低。

在近期的投资者活动中,蓝思科技管理层被问及「毛利率下滑过快」的原因。公司管理层表示,主要是销售业务的结构发生变化,组装业务的放量拉低了整体水平,结构件保持稳定。对此,公司将通过整机组装业务持续推动产业链的垂直整合,提高生产效率和良率,保持毛利率的平稳。

2023年营收净利润双增长

2023年,蓝思科技营业收入、净利润、扣非净利润分别为544.91亿元、30.21亿元和22.46亿元,同比增幅分别为16.69%、23.42%和14.48%。

分业务看,智能手机与电脑收入449.01亿元,占总收入的比例为82.4%,其中湘潭蓝思扭亏,并批量组装了多款高端手机及零部件;新能源汽车及智能座舱类收入49.98亿元,占总收入的比例为9.17%,其中的动力电池精密结构件业务在2023年内量产,市场份额实现突破;智能头显与智能穿戴业务实现收入31.04亿元,占总收入的比例为5.7%,其中公司研发和生产的外观、结构、光学等部件在多款高端头显产品实现了深度应用,智能手表相关的玻璃、金属、蓝宝石、陶瓷等结构件也保持稳健,发展潜力有望进一步释放。

不过,蓝思科技上述三项业务2023年的毛利率均出现下滑,下滑幅度分别为2.41个百分点、4.55个百分点、1.67个百分点。

蓝思科技2023年净利润能够保持较快增长,也离不开费用控制得当。2023年,蓝思科技的销售费用、管理费用和财务费用分别下滑了4.79%、6.02%和0.68%,但研发费用增长了10.05%。

蓝思科技在2023年年报中提到,2024年公司的基准目标是归母净利润不低于34.27亿元,这意味着公司的净利润增速将不低于13.4%。

每10股派现3元

基于2023年年报业绩的优异表现,蓝思科技计划「每10股派现3元」,合计分红总额14.82亿元,股息支付率49.06%。据统计,蓝思科技A股上市后累计派现金额74.81亿元。

「大方分红」的同时,蓝思科技也在积极融资。2021年,蓝思科技曾通过定增募集资金约150亿元,除部分用来补充流动资金外,其余分别投向长沙(二)园智能穿戴和触控功能面板建设、长沙(二)园车载玻璃及大尺寸功能面板建设、长沙(二)园3D触控功能面板和生产配套设施建设、工业互联网产业应用项目。

2022年4月,蓝思科技变更部分募集资金用途,2024年4月再度变更,并将长沙(二)园智能穿戴和触控功能面板建设、长沙(二)园车载玻璃及大尺寸功能面板建设和工业互联网产业化应用项目达到预定可使用状态日期均延期至2025年12月31日。

在近期的投资者关系活动中,有投资者追问蓝思科技「定增项目一拖再拖的核心原因是什么」。对此,蓝思科技回应称,此延期及变更部分募集资金用途,是公司根据外部环境变化,结合公司战略规划和实际经营需要,为紧跟市场发展趋势与变化,主动优化资源配置,提升募集资金使用效率,持续优化核心财务指标做出的审慎决策。公司在项目建设过程中不断优化工艺、积极导入工业互联网与自动化、增加自研设备所占比例,优化采购与投资成本,部分募投项目节省了资金投入。同时公司智能化、自动化升级改造需要更多的资金投入。在满足公司现阶段募投项目投资需求的情况下,有利于提升募集资金使用效率、降低公司财务费用、持续优化核心财务指标。