在A股的宽基市场,投资者对上证50、沪深300、中证500等老指数耳熟能详,即便新近发布的中证A50、中证A500,我们也能略知一二。

可有一个指数,早年间地位类似上证50、沪深300,却默默无闻多年。近些年,从某种意义来说,缔造了中证指数公司的A系列特色宽基,但却没有给予应有的「名分」,当了多年的小透明。

这个便是 中证100指数 :原规模指数的核心成员,A系列指数第一个吃螃蟹者,被市场遗忘在角落的小透 明 。

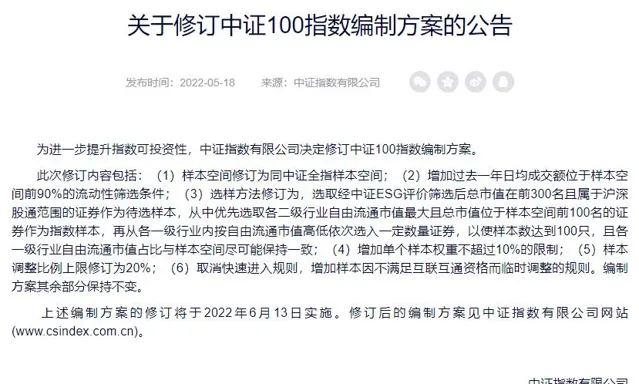

因长期被当作小透明,中证指数公司一看不行啊,于2022年5月发布中证100编制规则修正方案,对其进行了颠覆性的修改,借鉴MSCI、富时A系列经验,初次实践了「市值规模+行业均配」的思路,这也是A系列指数的前身。

但由于中证100实在太透明,即便修正规则也没掀起啥风浪,大部分投资者的仍把这个指数归类为纯规模指数,依旧被冷藏在历史的尘埃里。

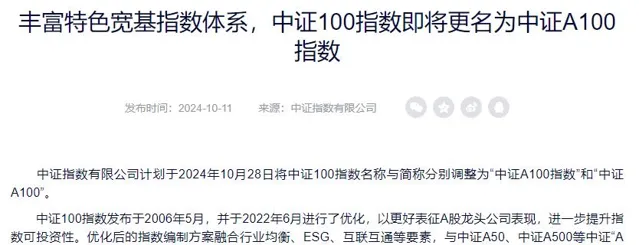

随着中证A50、中证A500的快速崛起,中证指数公司想起了中证100的功劳,于今年10月11日发布公告,宣布将于2024年10月28日将中证100指数正式改名为「中证A100」指数,给予其A系列身份。

01

中证100:被遗忘的小透明

中证100指数发布于2006年5月,至今已18年有余。早年间,采用自由流通市值加权,是一个纯粹的规模指数,其特性类似沪深300、中证500、中证1000等指数。

顾名思义,中证100原来的编制规则为纳入「沪深市值规模排名前100」的个股,属于标准的跨市场大盘规模指数,补充上证50 单 市场的短板,希望与沪深300、中证500形成互补。

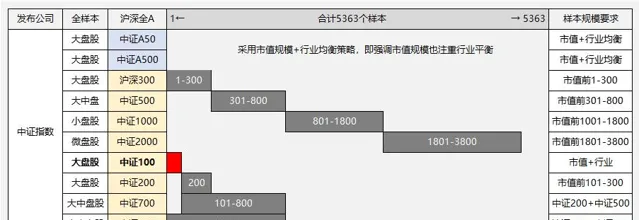

(图1:中证指数公司主要规模指数一览)

同图1可见,在中证A系列之前,中证指数的宽基体系主要由沪深300、中证500、中证1000、中证2000构建,形成规模互相排斥的A股跨市场宽基体系,实现对市场不同规模区间样本的表征。

而中证100、中证200、中证700、中证800,更多的是为了补充和完善这个「三、五、十、二十」体系。

但对比其他辅助指数,中证100的地位显然会更高一些,因为它针对的是上证50这个单沪市指数。随着深市逐步崛起,需要一个指数能完整地反映整个A股大盘股的整体表现,中证100正因此而生。

但早年间沪市地位更高,说起大盘股大 伙 条件反射的想到上证50指数。而那时指数基金也缺乏市场基础,大家更多的是关注指数的点位与走势,并没有太多ETF投资者,即便有也基本被沪深300牢牢占据心智。

截至2024年10月20日,即便修正编制方案已过两年,整个跟踪中证100指数的产品总规模仍不足100亿,而沪深300相关产品总规模已超1.1万亿。

一个成立于2006年核心宽基指数,整整陪跑了十八年,惨。

02

中证A100:小透明要翻身?

我们把时钟拨回2022年5月18日,彼时中证指数发布以下公告:

是不是很眼熟?

「中证全指样本空间、ESG评价筛选、优选二级行业自由流通市值最大、各行业占比与样本空间尽可能一致、增加10%权重限制、互联互通」,这些特色编制策略,其实在两年前就已经面世。

所以一个指数的发展壮大,除了编制策略,更看当时的市场环境和投资者需求。

现如今,随着中证A50、中证A500指数在A股ETF热潮中快速爆火,中证100也终于迎来了「正名」的机会:

本次调整名正言顺,毕竟中证100确实是A系列的先行者,其编制方式也更接近「A系列」特色宽基指数。从这一点可以看出,中证指数公司对于搭建A系列宽基指数,早已准备良久,缓缓图之。

这次中证A100的正名,选择了很好的时机,切到了中证A500的发行密集期,可谓用心良苦。基于这次正名,中证指数形成了中证A50、中证A100、中证A500组成的A系列指数布局。

与传统规模宽基如沪深300、中证500等以市值区间做切割的方式相比,中证A系列之间的边界并没有那么明确。

A系列宽基的成份股,互相呈现「嵌套状」,即A500完全包含A100、A50成份股,A100基本包含A50成份股。基于编制规则和权重成分,它们之间的长期收益相差并不会太大。

但即便编制规则类似,但毕竟样本数量有着较大的差异,不同的样本数量会导致对各行业覆盖有一定差异,且指数成份股的平均规模也有所差异。

简单而言,中证A50面向的是各行各业的龙头,中证A500是表征A股各行业的整体发展,新改名的中证A100则在两者之间,取中庸之道。

A系列不会止步于此,61甚至希望中证指数公司能尽快考虑中证沪港深A500指数。若论中国版标普500,只有横跨沪港深三市,把中国的优秀企业一网打尽,那才可堪一战。

最后,不得不提一句:中证指数公司、Wind、Choice等公司,能否基于中证A100修正方案,将历史点位、估值、收益、波动等相关数据修正一下?

看着新规则,用着老数据,这也太难受了。

03

61全市场估值仪表盘

04

「61」指数基金估值表(0305期)

===============

之前有朋友提到各指数搭配的问题,后续会基于新的情况,再次分享指数组合的搭建。

若有其他需求,也可随时留言,61会尽量安排。

===============

数据整理不易,还望多多点赞、转发支持。

风险提示 :本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如【基金合同】、【招募说明书】等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。