转自:新华财经

新华财经上海10月27日电(葛佳明)本周(10月21日-25日)全球股市跌多涨少,市场持续下调美联储降息预期,美元指数、美债收益率均呈上行趋势,非美货币悉数承压。因避险情绪升温,国际金价再创新高。

美股方面,标普500指数和道指结束六周连涨,纳指盘中创新高且连涨七周。道指累跌2.68%,标普500指数全周累跌0.96%,纳指累涨0.16%,罗素2000小盘股本周跌幅达到3.06%。英伟达股价创下历史新高,一度超越苹果登顶美股「市值第一」;特斯拉本周公布三季报,因盈利超预期亮眼其股价本周累涨近22%。

欧股方面,交易员本周加大了对欧洲央行大幅降息的押注,一度预计12月份降息50个基点的概率为40%。欧洲STOXX 600指数全周累跌1.18%;德国DAX指数全周累跌0.99%;法国CAC股指全周累跌1.52%;英国富时100指数全周累跌1.31%。

亚洲股市方面,日央行行长植田和男暗示下周不会加息,称有足够时间制定政策,日经225指数全周累跌2.74%;韩国综合指数微跌0.41%;因企业盈利放缓以及外资流出,印度股市持续下行,印度SENSEX30指数本周累计跌幅达到2.24%。

大宗商品方面,黄金再度涨至历史高位后小幅回落,现货黄金一度涨至2758美元/盎司,续刷纪录新高,纽约黄金主力期货合约一度涨至2772.6美元/盎司,周涨幅为1.13%;纽约白银主力期货合约全周累计涨幅为1.94%。原油本周走高,WTI原油全周累涨4.37%,ICE布油全周涨3.89%。

外汇市场方面,美元延续反弹趋势,美元指数站上104关口上方,亚洲主要货币汇率再度面临贬值挑战。其中,日元一度跌破152关口,至7月末以来的新低,全周跌幅达到1.84%;印度卢比接近历史低点;韩元、马来西亚令吉跌幅均超4.5%。欧元兑美元本周累计跌幅达到0.66%。

债券市场方面,市场下调美联储降息预期,美国2年期、5年期、10年期及30年期债券收益率全线走高,其中美国10年期国债收益率全周累涨约17个基点,逼近7月以来的高位;德国10年期国债收益率累涨7个基点,报2.28%。

下周,美联储进入议息会议前的静默期,日本央行将公布最新利率决议和前景展望报告。美国9月核心PCE物价指数以及10月非农就业报告均将揭晓,与此同时,美股「科技股七巨头」中有五家公司将公布三季度财报。

多项关键经济数据揭晓

北京时间10月30日(周三),美国经济分析局将发布三季度实际GDP年化季率初值。

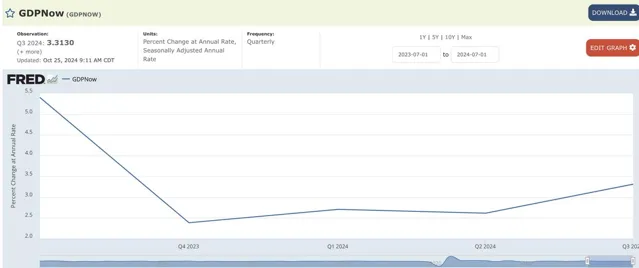

当前分析师预计美国经济三季度GDP年化季环比初值为3.0%,与二季度持平,或进一步增强市场对于美国经济将实现「软着陆」的预期。根据亚特兰大联储的GDPNow模型,预计美国经济在第三季度年化季环比初值将为3.3%,超过分析师当前预期。

北京时间10月31日(周四)20:30,美国9月核心PCE物价指数公布。

作为美联储最青睐的通胀指标,8月美国整体PCE同比增幅降至2.2%,但核心PCE物价指数同比增幅升至2.7%。分析师普遍预计,9月美国整体PCE同比增速将继续降至2.1%,核心PCE也将降至2.6%,均较上个月小幅回落。随着通胀逐步降温,核心PCE数据对美联储利率决议的影响或有限。

北京时间11月1日(周五),美国劳工部将公布美国10月非农就业报告。

美国通胀数据持续回落的背景下,美联储多位官员均在近期表态中再度强调美国劳动力的健康状况将成为关注焦点,因此,美国10月非农就业数据或将成为影响美联储11月利率决议的关键。

当前市场预期,10月新增非农就业人数将由上月的25.4万大幅放缓至12.5万;失业率预计将保持在4.1%不变;平均时薪环比增速预计将从0.4%放缓至0.3%,同比增长率则保持在4%。

日本央行将公布最新利率决议

10月30日(周四)日本央行将公布最新利率决议以及前景展望报告。日本央行行长植田和男将于北京时间14:30召开货币政策新闻发布会。

市场普遍预计日本央行维持短期利率在0.25%的水平不变,下次加息将在12月或1月。关注点为该行是否会对2024财年通胀预测进行调整,以及日本央行行长植田和男对于后续政策路径及汇率等一系列影响因素的表述。

摩根士丹利在近期发布的报告中指出,在日元持续贬值的环境下,日本央行预计将继续维持其对2024和2025财年通胀存在上行风险的看法。但若日本央行在10月的展望中删除2024财年的通胀上行风险相关表述,预计市场对12月加息的预期可能会有所减弱。

植田和男本周已提前释放「鸽派」信号,他表示,日本央行有充足时间考虑货币政策路径,暗示下周不会加息。

也有观点称,在美国总统大选临近之时,日本央行的表态会相对谨慎,并不会向市场传达12月加息的信号。但如果没有任何关于短期内加息的暗示,日元兑美元汇率可能会继续挣扎。

美国超级财报周来袭

美股三季度财报季将在下周将迎来最繁忙的一周,超过150家标普500指数成分股公司发布业绩。

美股「科技股七巨头」中有五家公司的财报将出炉,包括谷歌母公司Alphabet、微软、Meta、亚马逊和苹果。数据统计,这5家公司市值合计占标普500指数权重的23%,业绩表现将在后续很长一段时期内影响美股走势。

Meta: 市场预计Meta Q3实现营收402.99亿美元,同比增长18.02%;每股收益5.28美元,同比增长20.24%。截至10月24日美股收盘,Meta股价为567.78美元,今年以来涨幅达到65.54%,市值为1.45万亿美元。

投资者将重点关注Meta的广告业务收入、资本支出、以及「元宇宙」Reality Lab的情况。

微软:预计实现营收645.42亿美元,同比增加14.2%;预期每股收益3.10美元,同比增加3.76%,截至10月24日美股收盘,微软股价为428.15美元,今年以来涨幅达到15.44%,市值为3.18万亿美元。

市场将密切关注微软Azure和云服务的营收增速以及AI对于业绩的驱动贡献的,其次微软AI能力的进展、与新合作伙伴的关系和项目都将受到密切关注。

谷歌:预计实现营收862.3亿美元,同比增长12.44%;每股收益预计为1.84美元,同比增长18.97%。截至10月24日美股收盘,谷歌股价为166.9美元,今年以来涨幅达到19.65%,市值为2.05万亿美元。

关注焦点为谷歌未来对反垄断风险的管控,第三季度云计算、广告业务以及YouTube的市场表现。

亚马逊:预计实现营收1572.51亿美元,同比增加9.9%;预期每股收益1.14美元,同比增加21.27%。截至10月24日美股收盘,亚马逊股价为187.83美元,今年以来涨幅达到25.28%,市值为1.97万亿美元。

市场将重点关注其零售业务增速及利润率、AWS云业务增速及市场份额变化以及自由现金流的变动。

苹果:预计实现营收944.3 亿美元,同比增加 5.5%;预期每股收益1.54 美元,同比增长 5.5%。截至10月24日美股收盘,苹果股价为231.4美元,今年以来涨幅达到24.66%,市值为3.52万亿美元。

市场将密切关注在苹果营收中占比过半的iphone销售的收入、服务业务收入以及可穿戴设备等业务收入。管理层后续对于苹果手机销售前景的相关评论也将持续影响苹果股价走势。

到目前为止,在已发布业绩的标普500指数成分股公司中,有36%的公司盈利超过了预期,与前几个季度的优异表现一致。根据LSEG的数据,标普500未来12个月远期市盈率为21.8倍,是近三年多来的最高水平。而「七巨头」的平均远期市盈率达到35倍。

下周也是美国大选前最后一周,瑞银分析师本周发布报告称,投资者应该做好市场在美国大选前后出现波动的准备。

编辑:谈瑞